נמשך המומנטום החיובי בשוק הנפקות החוב. לאחר שבאוקטובר נרשם גידול ניכר בהיקף גיוסי החוב הקונצרני, גם נובמבר נפתח בסערה, עם דגש על מגזר הנדל"ן. חברת ההחזקות הכשרת היישוב של עופר נמרודי, הפועלת בתחום הנדל"ן המניב, השלימה בהצלחה את השלב המוסדי של הנפקת איגרות חוב מסדרה חדשה (21). החברה ביקשה לגייס סכום של כ-280 מיליון שקל, וזכתה לביקושים בהיקף של יותר ממיליארד שקל - כך שהריבית השנתית (צמודת מדד, במח"מ של 8 שנים) נקבעה על 1.8% - נמוכה ב-0.9% מריבית המקסימום במכרז.

הכשרת היישוב החליטה לגייס 285 מיליון שקל בשלב המוסדי, כשהשלב הציבורי מתוכנן להתקיים בימים הקרובים. התמורה שתגויס בהנפקה, שאותה מובילים פועלים אי.בי.אי ורוסאריו חיתום, תשמש בעיקרה להחלפת חוב קיים בהיקף של כ-247 מיליון שקל. איגרות החוב מסדרה 21 מדורגות A מינוס על ידי S&P מעלות, ומובטחות בשעבוד שני על קניון שבעת הכוכבים בהרצליה.

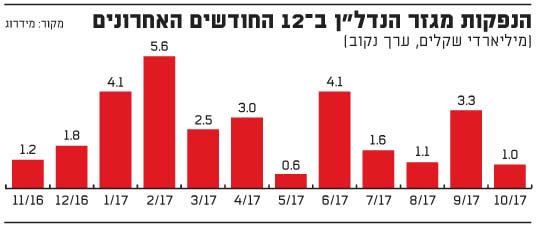

הנפקות מגזר הנדלן

דה זראסאי הרחיבה את ההנפקה

גם אי.די.בי פתוח שבשליטת אדוארדו אלשטיין, הנמצאת בתהליך של שיטוח הפירמידה שלה, מנצלת את הגאות בשוק החוב הקונצרני. ביום חמישי השלימה הקבוצה את השלב המוסדי בהרחבה של סדרת אג"ח י"ד. החברה קיבלה ביקושים בהיקף של יותר מ-600 מיליון שקל, וגייסה כ-360 מיליון שקל. בשלב הציבורי, שתוכנן להיום, עשוי היקף הגיוס להגיע לכ-420 מיליון שקל.

סדרת האג"ח י"ד, שהונפקה בראשונה מוקדם יותר השנה, תעמוד לפירעון בתשלום אחד בסוף 2022. הסדרה מובטחת בשעבוד ראשון על מניות חברת דסק"ש, שנמצאת בבעלות אי.די.בי, וכתב הנאמנות שלה הותאם מראש לאפשרות שמניות אלה יימכרו מידי אי.די.בי לידי חברה אחרת שבבעלותו אלשטיין.

חברה נוספת שהשלימה גיוס מוצלח, היא חברת הליסינג אלבר, שביצעה הרחבה של שתי סדרות אג"ח שלה (ט"ו וט"ז) וגייסה כ-230 מיליון שקל.

חברת נדל"ן נוספת שהנפקתה זכתה לביקושים ערים במסגרת המכרז המוסדי, היא דה זראסאי גרופ, שבבעלות ג'ואל וינר, הפועלת בתחום הדירות להשכרה בניו-יורק. החברה, שביקשה לגייס כ-750 מיליון שקל באמצעות הרחבת סדרה ג' שלה (לחברה יש שלוש סדרות אג"ח הנסחרות בתל-אביב), הרחיבה את היקף ההנפקה ל-1.05 מיליארד שקל, כתוצאה מביקושים בהיקף של כ-1.9 מיליארד שקל שקיבלה מהמשקיעים המוסדיים. את ההנפקה מובילה אוורסט - חברת החיתום החדשה שהקימו צמד היועצים רפי ליפא וגל עמית, יחד עם מנכ"ל פועלים אי.בי.אי לשעבר, ארז גולדשמידט.

סדרה ג' של דה זאראסי (שקלית, מדורגת AA מינוס על ידי מעלות S&P ו-AA3 על ידי מידרוג) רשמה עלייה של כ-10% בשנה האחרונה, והתשואה עליה (מח"מ 5.1 שנים) ירדה ל-3.1%. דה זראסאי היא מחלוצות גיוסי החוב של חברות נדל"ן אמריקאיות בתל-אביב (ביצעה הנפקת אג"ח ראשונה בבורסה המקומית ב-2013). היא נחשבת לאחת מחברות הנדל"ן האמריקאיות היותר איכותיות שהנפיקו כאן, כשתיק הנכסים הכולל שלה מסתכם ב-8,715 דירות בארבעת הרובעים המרכזיים של ניו-יורק.

שנת שיא בגיוסי אג"ח קונצרניות

בדומה להנפקות אחרות של חברות נדל"ן אמריקאיות, ייזכו גם כאן היועצים-חתמים רפי ליפא וגל עמית לקופון שמן מאוד. עד לאחרונה, פעלו ליפא ועמית בשיתוף פעולה עם חברת החיתום של פועלים אי.בי.אי, אבל במהלך אוגוסט קטעו את שיתוף הפעולה ואף "משכו" את הצוות הניהולי הבכיר של פועלים אי.בי.אי, בראשות המנכ"ל ארז גולדשמידט לטובת הקמתה של אוורסט.

המהלך הביא לצניחה של יותר מ-50% במניית פועלים אי.בי.אי בתוך ימים ספורים, שכן ההנפקות של חברות הנדל"ן האמריקאיות הניבו כ-60% מהכנסות החברה במחצית הראשונה של 2017 וכמחצית מההכנסות ב-2016.

בסך הכל תשלם דה זראסאי בהנפקה הנוכחית, בהנחה שתצליח לגייס עוד 70-80 מיליון שקל בשלב הציבורי המתקיים היום, הוצאות בגין עמלות הפצה, התחייבות מוקדמת, ריכוז והוצאות אחרות ליועצים, רואי החשבון, עורכי הדין ושאר אנשי המקצוע שליוו אותה, תגמול עצום של כ-32 מיליון שקל, כשהחלק הארי מסכום זה יגיע לליפא, עמית ואוורסט.

החבירה של גולדשמידט לליפא ועמית בהקמת חברת החיתום החדשה נועדה לגרוף את מלוא עמלות הייעוץ והחיתום שמניבות הנפקות האג"ח של חברות הנדל"ן הזרות בתל-אביב (גם חברות חדשות, וגם כאלה שכבר הונפקו ומבצעות גיוסי חוב נוספים, כמו דה זראסאי). עד היום קיבלה פועלים אי.בי.אי בין שליש למחצית מהעמלות האלה - שהיקפן הכולל בשנים האחרונות מוערך ביותר מ-100 מיליון שקל.

ההנפקה של דה זראסאי משלימה גיוס חוב מצטבר של כ-9 מיליארד שקל עבור חברות הנדל"ן האמריקאיות בתל-אביב ב-2017, לאחר שבשנה שעברה גייסו כ-3.5 מיליארד שקל "בלבד". זאת, לצד גאות בגיוסים של חברות הנדל"ן המקומיות, על רקע הריבית הנמוכה.

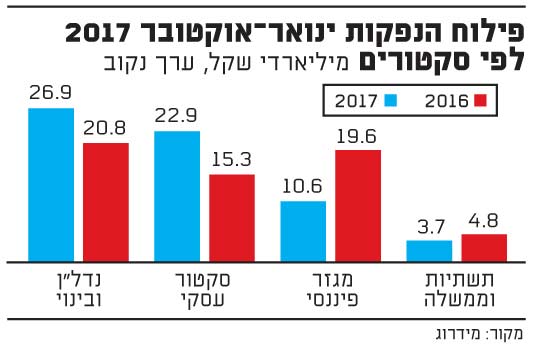

בסך הכל מסתכמים גיוסי האג"ח הקונצרניות מתחילת השנה ועד היום בקרוב ל-70 מיליארד שקל, לעומת כ-60 מיליארד שקל בתקופה המקבילה אשתקד. 2017 , לכן, צפויה להסתיים כשנת שיא בעשור האחרון בתחום גיוסי האג"ח הקונצרניות, שבה חברות הנדל"ן גייסו כ-28 מיליארד שקל - גידול של 33% לעומת התקופה המקבילה אשתקד. חלקן של חברות אלה ב"עוגת" ההנפקות השנה עומד על כ-40%.

ההנפקות הבולטות בתחום הנדל"ן מתחילת השנה כללו את מליסרון (כ-2.5 מיליארד שקל), קבוצת עזריאלי (1.6 מיליארד שקל), חברת הנדל"ן האמריקאית אול-יר (כ-1.6 מיליארד שקל), איירפורט סיטי (כ-1.1 מיליארד שקל) וחברת הנדל"ן האמריקאית וורטון פרופרטיז (כ-900 מיליון שקל).

נזכיר כי הגיוסים של חברות הנדל"ן האמריקאיות בתל-אביב נעצרו לחלוטין במהלך 2016, בעקבות קריסתה המהדהדת של חברת אורבנקורפ הקנדית - אבל הצמא של המשקיעים המוסדיים לתשואה הביא לכך שהן התחדשו ביתר שאת החל בסוף 2016 , ומרבית איגרות החוב הזרות אף רשמו תשואות מרשימות במהלך 2017.

פילוח הנפקות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.