אם ביחס לשקל הדולר לא הפתיע גם בשנת 2017, והצליח לאכזב ולהיחלש ממש כמו שציפו ממנו בתחילת השנה, אזי ביחס לסל מטבעות-שותפי-הסחר של ארה"ב הוא הפתיע, והשנה שעברה החזירה אותו לרמה הנמוכה שבה היה אי שם בסוף שנת 2014. וזה כבר לא בדיוק משהו שהיה צפוי, נהפוך הוא.

בתחילת 2017 שררה הסכמה בין רוב מוחלט של אסטרטגים וכלכלנים, שלדולר יש מה למכור מול סל המטבעות. מצד אחד הנשיא הנבחר טראמפ, עם הטיקט שלו של רפורמת המס וההשקעה בתשתיות, ומצד שני הבנק הפדרלי, עם שלוש העלאות ריבית, היו אמורים לספק רוח גבית לדולר. אבל, בסופו של דבר, הקשיים של טראמפ לנוע בממשל בלי לדרוך על השרוכים של עצמו, ודיכוי האינפלציה בצד הבנק המרכזי, הביאו לתוצאות ההפוכות.

ריבית קרנות הפד

לא אחת כתבתי כאן את דעתי על הניסיונות לראות בדולר, או בכלל במטבעות, אפיק השקעה stand alone. פיוז'ן של יותר מדי פרמטרים הפועלים בכיוונים שונים, ובעלי משקל סגולי שונה, עשויים להבטיח לנו פספוס התחזית לעיתים קרובות. בהקשר הזה אני מכיר סוג של חזאים, שבסקירות השבועיות שלהם הם "לונג" על הדולר מול השקל ומול האירו בערך מתחילת העשור, על תקן השעון המקולקל שיהיה חייב להיות צודק לפחות פעמיים ביום.

הסקירות כבר מזמן עברו ממונולוג למחזמר, כלומר הלחן נשאר קבוע, ורק המילים משתנות בהתאם לסיטואציה, כשטווח התחזית לשערי המטבע עומד על לא פחות מ-10 אגורות לכל כיוון. צודקים. בכלכלה החדשה שנוצרה, להמר על כיוון המטבעות מצריך אישור משרד הבריאות.

יחד עם זאת, בשנה-שנתיים האחרונות קרו מספר דברים מעניינים מאוד במטבע היתרות הגדול בעולם, שבהחלט נראים כמו אנומליה לשמה, ואחד מהם אנסה להציג בעזרת הגרפים המצורפים.

תשואות אגח

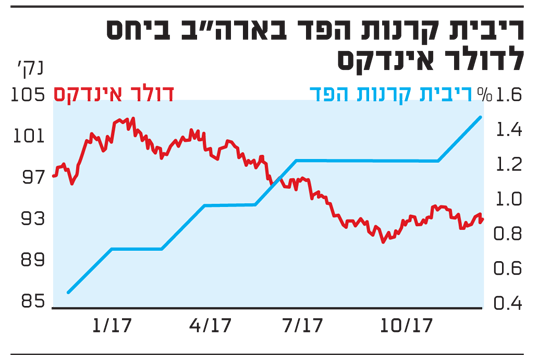

הגרף הראשון מתאר את הדולר אינדקס מול הריבית הקצרה של קרנות הפד. רק אזכיר שהדולר אינדקס (DXY) הוא הממוצע המשוקלל של ערך הדולר ביחס למטבעות נבחרים: כ-58% ביחס לאירו, 14% לין היפני, 12% לליש"ט, וגם הדולר הקנדי, הכתר השבדי והפרנק השוויצרי זוכים לייצוג. לכאורה, במצב שוק יותר צלול וקצת פחות מוגז, כאשר הריבית במדינה מסוימת גבוהה יותר, אזי יותר כסף נמשך אליה, ומחזק את המטבע.

והנה, הגרף המצורף מציג את התהליך ההפוך. בששה הרבעונים האחרונים, שהסתיימו בעוד שריבית קרנות הפד עולה, הדולר אינדקס נחלש.

איך אפשר להסביר את האנומליה?

הגרף הראשון מתכתב היטב עם אנומליה נוספת שהתפתחה בשנתיים האחרונות, ומתבטאת היטב בגרף השני, המתאר את התפתחות הריביות הארוכות ביחס לדולר: היסטורית, התשואות הנסחרות באג"ח ארה"ב ל-10 שנים מצויות במתאם הפוך לשער הדולר, וגם פה ההיגיון ברור. יציאת משקיעים משוק האג"ח האמריקאיות מעלה את תשואות החוב הנסחרות ומחלישה את הדולר. והנה, בלי לשים לב, מתחילת 2016 ובמשך שנתיים - הדולר אינדקס הלך מעל הראש שלנו יד ביד עם התשואות הנסחרות הארוכות של אג"ח ממשלת ארה"ב, במתאם גבוה מאוד.

אז מה בכל זאת יכול להסביר את האנומליה? גם פה, משיחותיי עם מספר מנהלי השקעות וכלכלנים, עלה מספר לא מבוטל של השערות. בהחלט יכול להיות שחיפשתי גורם נוסף שיאושש את התחושה שלי, אך בסופו של דבר מצאתי דומה לה גם בסקירה מעניינת של אלכס ז'בז'ינסקי, הכלכלן הראשי של מיטב דש.

אחת הדרכים שלפיהן ניתן להעריך את ציפיות המשקיעים לגבי הריבית העתידית, הנגזרת ממספר משתנים (שהמרכזיים בהם הם הצמיחה והאינפלציה), היא צורת עקום תשואות החוב ומידת תלילותו. תלילות העקום נקבעת מההפרש בין התשואות הנסחרות לטווח הארוך, לבין התשואות הנסחרות לטווח הקצר. ככל שהעקום תלול יותר בעליית התשואות משמאל לימין, ניתן לומר שהמשקיעים צופים צמיחה ותוואי של ריבית עולה בהמשך הדרך. כאשר העקום משתטח, והפער בין התשואות הארוכות והקצרות קטן - ניתן לומר שהמשקיעים מאפיינים את מצב המשק בין שתי מגמות - מצמיחה להאטה (עקום יורד משמאל לימין מציין ציפיות להורדת ריבית, לרוב כתוצאה מהאטה בצמיחה).

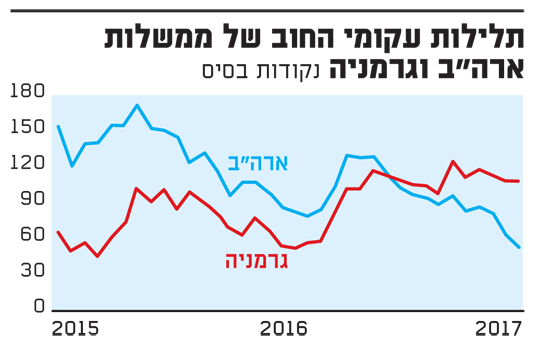

הגרף השלישי מתאר את תלילות עקומי התשואה של ממשלת ארה"ב, ושל ממשלת גרמניה המהווה את הבנצ'מרק האירופי. ניתן לראות את הירידה החדה בתלילות (הפער בין הריביות הארוכות לקצרות) בעקום תשואות החוב של ממשלת ארה"ב. למעשה העקום הגיע לרמה השטוחה ביותר מתחילת העשור, כ-0.55% הפרש בין הריבית הנסחרת ל-10 שנים לבין זו הנסחרת לשנתיים. בצד השני, עקום החוב של ממשלת גרמניה הפך תלול יותר, והוא סביב 1.2%.

ואיך כל זה יכול להסביר את המתאמים שנוצרו בין הדולר לריביות? תלילות העקומים עשויה להיות גורם מרכזי בתנועות ההון. ככל שהעקום תלול יותר, המשקיעים למעשה רואים פוטנציאל עליות ריבית הנובע משיפור בכלכלה, יותר כספים זורמים לכיוון הכלכלה ומחזקים את המטבע.

התהליך שקרה בשנה שחלפה הוא למעשה התהליך ההפוך. בעוד שעקום החוב של ממשלת גרמניה הפך תלול יותר, בארה"ב השטיחו העלאות הריבית את עקום התשואות (הריבית הקצרה עלתה, ואילו זו הארוכה עלתה פחות). העובדה שהעקום הופך שטוח יותר הוא מעין מסר, שהמשקיעים לא רואים עין בעין את קצב העלאות הריבית המתוכננות על-ידי הפד.

מכאן, אם השתטחות העקום האמריקאי אכן סימלה צפי להתמתנות בצמיחה העתידית, פוטנציאל הרווח העתידי מהכלכלה הגדולה בעולם קטן, ולמעשה קיבלנו הסבר אפשרי נוסף, שעשוי להסביר את היחלשות הדולר בשנה שחלפה, וגם בפתיחת השנה הנוכחית.

תלילות עקומי החוב

■ הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ, מלווה ועדות השקעה/כספים ודירקטוריונים בניהול ההשקעות הפיננסיות והריאליות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.