השבוע התנודתי בשווקים וכמה מהאירועים הקשורים לבורסות, במישרין או בעקיפין, צריכים להזכיר לנו את התפקיד העיקרי שלשמו קיימות בורסות, מלבד תיווך בין קונים ומוכרים במסחר בניירות ערך: תפקידן להיות מקום שתומך בכלכלה הריאלית, מקום שבו מגייסים הון מהציבור כדי להשקיע אותו הלאה, כדי להתרחב, כדי ליצור מקומות תעסוקה. זה נכון לא רק לחברות פרטיות אלא גם לחברות ממשלתיות. לפעמים המטרה היא, בין היתר להנזיל מניות של חברות פרטיות ולתת להן שווי, כחלק מהעברת החברות לדור הבא. כמובן, בעסק הזה של גיוסי הון יש תמיד רמאים ורמאויות שבמסגרתן לוקחים את הכסף הציבורי וגונבים אותו בכל מיני מניפולציות והברחות נכסים, אבל התפקידים האלה הם הצד החיובי של הבורסות. יש גם צד שלילי: מסחר שהפך לקזינו, הימורים פרועים בתוך מינוף עצום, עניין שאין לו דבר וחצי דבר עם הכלכלה הריאלית.

1. בשבוע הבא אמורה להתקיים ההנפקה של רשת מלונות פתאל, שמבחינתי מייצגת את האירוע הפיננסי-כלכלי הבולט של השנה עד כה. סוף-סוף חברה ענקית מביעה אמון בבורסה בתל-אביב ובוחרת להנפיק בה, אף שיש לה פעילות ענפה בחו"ל. מדובר באיש עסקים - דוד פתאל - שבנה אימפריה אדירה בעשר אצבעות והחליט להנזיל את מניותיו. אני מניח שהבורסה תקלוט את ההנפקה הזאת, גם אם תהיה הפשרה סביב שווייה.

הנפקת רשת מלונות פתאל היא העדות הטובה ביותר לכך שהמנטרה על "התייבשות" הבורסה הישראית כבר אינה רלוונטית, אף שעדיין שומעים אותה. מדי פעם אני שומע על כך שבשערי הבורסה באים אך ורק חברות זרות, במיוחד בגיוסי חוב, שיהפכו בבוא העת להסדרי חוב. האמירה הזאת נכונה בחלקה, אבל היא ממש לא משקפת את מה שקורה בבורסה מאז תחילת 2017.

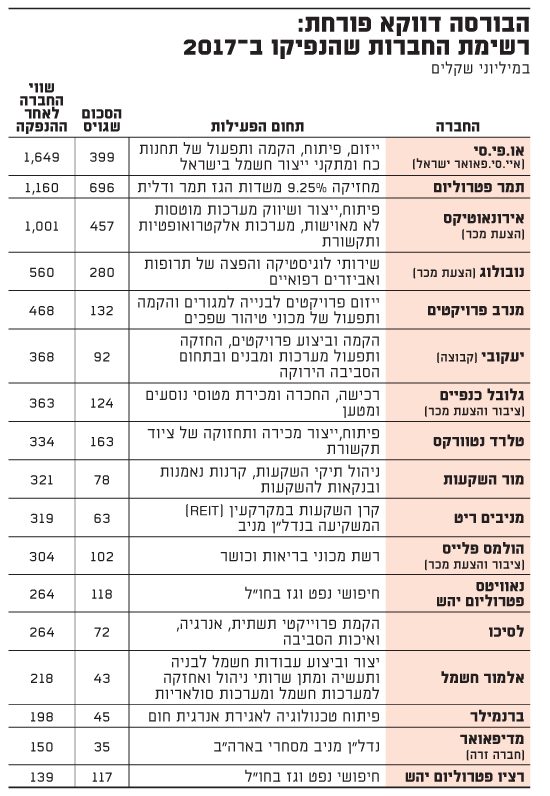

ובכן, יש מהפך, אם לא שמתם לב. מאז שנכנס איתי בן-זאב לתפקידו כמנכ"ל הבורסה בתל-אביב, היא משתקמת יפה ואף פורחת. אין כמו עובדות כדי להמחיש זאת: בשנת 2017 התבצעו 17 הנפקות הון ראשוניות (ראו טבלה), בהיקף של כ-3 מיליארד שקל. שווי השוק הכולל של החברות החדשות עמד על כ-7.6 מיליארד שקל. בשנות ההתייבשות, כלומר ב-2015-2016, התבצעו רק 5 הנפקות ראשוניות. זאת ואף זאת, 3 חברות ביצעו ב-2017 רישום כפול וכ-800 מיליון שקל גויסו במניות בכורה. הנפקת פתאל, אם כן, מציינת את שיאו של התהליך הזה (שווייה אמור לנוע סביב 3.5 מיליארד שקל).

ההצלחה של הנפקת פתאל יכולה להיות מקפצה לעוד ועוד חברות פרטיות בינוניות וגדולות, שיאמינו בבורסה בתל-אביב וינפיקו בה את מניותיהן, אבל לא רק להן. ההנפקה יכולה לשמש זרז ומקפצה גם לחברות מסוג אחר.

המצטרפות החדשות לבורסה

2. לפני כ-7 חודשים כתבתי פה על החלטת ממשלה שהתקבלה אי-אז ב-2014 ודיברה על כך שהמדינה תישאר בעלת השליטה בהנפקות בבורסה של חברות ממשלתיות. כלומר, תתבצע מכירה של בין 25% ל-49% מהמניות של כמה חברות ממשלתיות בבורסה, והשליטה עדיין תהיה ממשלתית. ההחלטה התייחסה לחברת החשמל, לתעשייה האווירית, לרפאל, למקורות, לחברת הדואר, לנתיבי הגז הטבעי ולעוד כמה חברות כמו נמל אשדוד - כולן היו אמורות להניב למדינה 15 מיליארד שקל בשלוש שנים. שלוש שנים ויותר חלפו ולא נכנס אפילו לא שקל אחד מהחלטת הממשלה הזאת. היא מעלה אבק, כמו החלטות אחרות. כולן נשארו על הנייר.

אבל יש תקווה. לאחרונה הורה שר האוצר משה כחלון לרשות החברות לקדם את תוכנית הפרטת הדואר, בין היתר באמצעות הנפקה. רשות החברות עצמה מרעננת את התוכניות להנפקת שורה של חברות ממשלתיות - אלה תוכניות שבבסיס החלטת הממשלה מ-2014. כל זה טוב ויפה, אבל התוכניות הללו יימדדו רק במבחן הביצוע, לא במבחן המריחה באמצעות ניירות עבודה, ביורוקרטיה, עוד תוכניות ועוד ועדות.

אם הנפקת פתאל מאותתת משהו לאוצר ולכחלון, והיא צריכה לאותת להם, זה דבר פשוט מאוד: תנו גז, הבורסה מחכה לכם. תנו גז בסידורים ובהסדרות השונות להכנת החברות הללו לקראת הנפקה, בין שבתיקוני חקיקה ובין שבהסכמות עם העובדים. בסופו של דבר, מכירת מניות מיעוט בבורסה של חברות ממשלתיות תשרת את כל הצדדים: היא תשרת את בעלי השליטה, כלומר מדינת ישראל, שעשויה לקבל עד 15 מיליארד שקל משורה של הנפקות; היא תשרת את החברות עצמן, כי שקיפות תמיד תורמת לממשל התאגידי בחברות הללו, והיא תתרום גם לעובדים - נניח על ידי חלוקת אופציות או מניות. לכולם יש סיבות טובות להפריט את החברות הממשלתיות בשלב הראשון דרך הבורסה ועדיין לשמור על שליטת המדינה, במיוחד בחברות הביטחוניות. תוספת של 15 מיליארד שקל להכנסות המדינה, גם אם היא חד-פעמית, איננה דבר של מה בכך. היא יכולה להוריד עוד את נטל החוב של ישראל והיא יכולה לשמש למטרות אחרות, אבל זו כבר סוגיה אחרת לדיון.

3. הצד ה"אפל" של הבורסות, והפעם של הבורסה האמריקאית, קיבל ביטוי בהודעה של חברת הברוקרים וחברת הבורסה אי.בי.איי. החברה הודיעה לבורסה שבכמה חשבונות המשמשים לקוחות עצמאיים של החברה הבת לפעילות מסחר עצמאית, בוצעהה פעילות בנגזרים לצורך יצירת פוזיציות חבר (שורט) על מדד הפחד בארה"ב, מדד ה-VIX. מה שקרה הוא שבשני ימי מסחר בלבד, ב-5 וב-6 בפברואר, נכנסו חשבונות הלקוחות לחריגת אשראי, שעמדו על לא פחות מ-12.5 מיליון דולר (קרוב ל-45 מיליון שקל!). אי.בי.איי הודתה בהודעתה כי יש לה חשיפה בסכום חריגת האשראי ובשלב זה היא איננה יכולה להעריך את הנזק שייגרם לה, כלומר, היא איננה יכולה להעריך אם תוכל לגבות את הכסף מאותם לקוחות עצמאיים.

אז מה קרה פה? בואו נעזוב את ההסברים המסובכים על שורטים ועל נגזרים ועל מרג'ין קול. מה שקרה הוא הימור פרוע שגרם נזק רב בגלל שני ימי מסחר תנודתיים מאוד בוול סטריט. ומה שקרה עוד הוא שניהול הסיכונים של ההימור הפרוע הזה באי.בי.איי קרס לחלוטין יחד עם קריסת ההימור.

האירוע הזה, הקטן יחסית, משקף את מה שרע בכל "משפחת" המסחר בנגזרים. וורן באפט קרא לו פעם "נשק להשמדה המונית", אף שהחברות שלו עצמו משתמשות בו. המקרה של אי.בי.איי הוכיח עד כמה הוא צודק. "משפחת" הנגזרים היא סוג של גולם שקם על יוצרו. למפקחים אין היכולת להתמודד עם התחכום והמורכבות של כל התעשייה המפלצתית הזו. מגוון של מוצרים פיננסיים אקזוטיים ומורכבים חדשים נכנסו לזירה בשנים האחרונות. מכל "נכס בסיס" (הכוונה למלניות, איגרות חוב, סחורות ומטבעות) הורכבו "נגזרים" שמאפשרים הימורים פרועים. ההיקף של התעשייה הזאת צמח למאות טריליוני דולרים.

המהפכה הטכנולוגית רק האיצה והעצימה את כל התופעה, היא אפשרה כביכול תמחור של כל הג'יבריש הזה, לפי כל מיני נוסחאות שרק מעטים מבינים ועוד יותר מעטים מסוגלים להסביר אותן. לכל זה הוסיפו שמן למדורה המינוף, המשחקים בנגזרים באשראים מטורפים. התוצאה היא קזינו לכל עניין ודבר, שנמכר בעטיפות נוצצות. למה הכוונה? ההסבר לבניית הקזינו הזה הוא שהדבר נועד כביכול לגדר סיכונים, לשכלל את השוק ולכפות את משמעת השוק על חברות כושלות. אלא שזה הסבר תלוש מאוד מהמציאות: השוק לא התייעל והוא הפך קורבן למשחקים הללו. הרי המשבר ב-2008 נולד מהמשחקים הללו.

באפט הסביר את התופעה הזאת נפלא: רוב האסונות הפיננסיים נובעים מרעיונות טובים שמיושמים בצורה מופרזת. הדבר העצוב בכל הסיפור הזה הוא שמעט אנשים יחסית עם רעיונות טובים גרמו בסופו של דבר להרס וחורבן נרחבים, ולרוב מי ששיחק ברולטה הזאת והשתמש בכספם של אחרים יצא ללא פגע.

הנה, "הלקוחות העצמאיים" של אי.בי.איי, שזרעו הרס וחורבן של 12.5 מיליון דולר בתוך יומיים, כנראה לא מסוגלים לסתום את חריגת האשראי שהם יצרו. למה שאי.בי.איי לא יגלו לנו מי הם אותם שחקני רולטה? אולי משום שכך הם יחשפו גם את קלונם?

eli@globes.co.il

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.