לאחר ששנת 2018 נפתחה בסערה בשוק הנפקות החוב הקונצרני, עם גיוסים בהיקף מצטבר של כ-17.7 מיליארד שקל (עלייה של 5.3% לעומת התקופה המקבילה אשתקד), ממשיך גם חודש מארס את המגמה. ביום חמישי הושלם בהצלחה השלב המוסדי בשתי הנפקות ענקיות, של החברות תמר פטרוליום ועמידר.

תמר פטרוליום הבטיחה גיוס של 560 מיליון דולר (כ-2 מיליארד שקל) בהנפקת אג"ח סדרה ב' (דולרית במח"מ של 5.8 שנים). בהנפקה הגיעו ביקושים בהיקף של כ-2.3 מיליארד שקל, והריבית שנקבעה במכרז עמדה על כ-6.1%. את ההנפקה הובילו לידר חיתום וברק קפיטל, והשלב הציבורי שלה צפוי להתקיים מחר "לפרוטוקול בלבד", שכן החברה הבטיחה את כל הסכום שביקשה לגייס.

לקראת ההנפקה העניקה חברת מידרוג דירוג A1 לאג"ח - זהה לדירוג שהוענק לתמר פטרוליום בעת שגייסה אשתקד 2.3 מיליארד שקל בהנפקת אג"ח מסדרה א'. הסכום שגויס מיועד לשמש את החברה לרכישת 7.5% מהזכויות במאגר הגז תמר מידי חברת נובל אנרג'י האמריקאית.

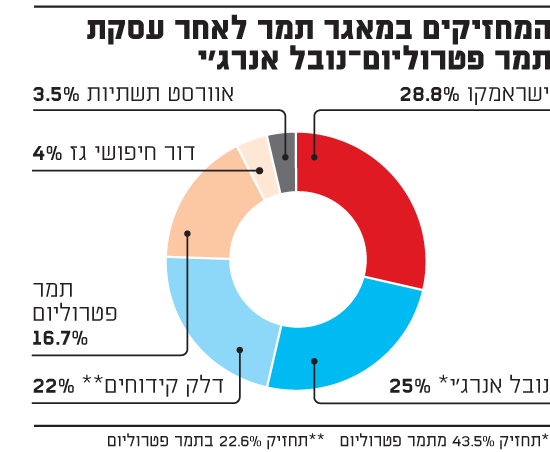

היקף העסקה עומד על כ-800 מיליון דולר, והוא כולל תשלום מזומן של 560 מיליון דולר, והיתרה באמצעות הקצאת מניות, שיהוו 43.5% מההון של תמר פטרוליום. העסקה משקפת למאגר תמר שווי של קרוב ל-11 מיליארד דולר. עם השלמת העסקה תחזיק תמר פטרוליום ב-16.75% מהמאגר, בעוד נובל אנרג'י תרד להחזקה של 25%.

עמידר תנסה לגייס הון נוסף

בהנפקת חוב נוספת הבטיחה חברת הדיור הציבורי עמידר גיוס של לפחות 900 מיליון שקל במסגרת השלב המוסדי בהנפקה, לאחר שקיבלה ביקושים בהיקף של 3.54 מיליארד שקל לאג"ח א' שהציעה. סדרת אג"ח א' של עמידר היא סדרה שקלית לא-צמודה. במכרז המוסדי נקבע כי אג"ח א' תשלם ריבית שנתית של עד 1.45%, כשגובה הריבית הסופי ייקבע במכרז הציבורי שיתקיים בימים הקרובים. בשלב זה תנסה החברה להשלים גיוס של 100 מיליון שקל נוספים.

אג"ח א' של עמידר יעמדו לפירעון בין 2018 ל-2028 ב-20 תשלומים חצי-שנתיים שווים, וגם הריבית תשולם באותו מועד. לקראת ההנפקה זכתה עמידר לדירוג חוב מקומי מקסימלי עם אופק יציב משתי חברות הדירוג (דירוג AAA מ-S&P מעלות ודירוג Aaa ממידרוג). זאת, בשל התחייבות המדינה להעביר לעמידר תשלומים לטובת תשלומי קרן האג"ח, בהתאם ללוח הסילוקין. ההנפקה תשמש את עמידר לרכישת דירות למאגר הדיור הציבורי עד סוף 2019.

עמידר פועלת בתחום הדיור לאוכלוסיות נזקקות, והיא חברת השיכון הציבורי הגדולה בישראל. פעילותה מתמקדת בניהול יחידות דיור של זכאי הדיור הציבורי ובתי דיור מוגן לקשישים עבור משרד הבינוי והשיכון, ולכן מושפעת במידה רבה ממדיניות הממשלה בקשר עם הדיור הציבורי.

נכון לסוף ספטמבר 2017, מנהלת עמידר כ-40,500 יחידות דיור ציבורי, המהוות את חלק הארי של מאגר דיור הקבע הציבורי בישראל. ניהול נכסי הדיור הציבורי מתבצע בידי עמידר במסגרת הסכם ניהול מתחדש בין החברה לבין משרד הבינוי והשיכון. הסכם הניהול כולל, בין השאר, את אחזקת הדירות, התקשרות עם הדיירים ואכלוס הדירות, גביית שכר הדירה ופיתוח סביבתי, וכן את מכירת הדירות לדיירי הדיור הציבורי בהתאם לקריטריונים שקבעה הממשלה.

מנתוני עמידר עולה כי במהלך 2016 היא רשמה הכנסות של 417 מיליון שקל ורווח תפעולי של 36 מיליון שקל. בתשעת החודשים הראשונים של 2017 עמדו ההכנסות על 285 מיליון שקל, והרווח התפעולי על 13 מיליון שקל. הכנסות אלה נבעו בחלקן הגדול (כ-70%) מהסכם ניהול דירות הזכאים עבור משרד השיכון, וכן מהסכם ניהול של נכסי רשות הפיתוח (כ-18%).

חברה נוספת שהשלימה גיוס (אם כי קטן הרבה יותר) בהצלחה, היא קרן הריט מניבים, שגייסה באמצעות הרחבת סדרת אג"ח א', במכרז ציבורי ללא שלב מוסדי, 51.8 מיליון שקל. החברה ביקשה לגייס כ-50 מיליון שקל, קיבלה ביקושים בהיקף יותר מכפול, והריבית השנתית (צמודה למדד, במח"מ של כ-4.2 שנים) נקבעה על כ-1.5%.

המחזיקים במאגר תמר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.