אחד השינויים המהותיים שישראכרט ולאומי קארד יצטרכו לבצע לאחר היפרדותן מבנק הפועלים ולאומי יהיה לגוון את מקורות המימון שלהם. כיום נהנות חברות כרטיסי האשראי ממקורות המימון הזולים והזמינים מהבנקים, באמצעותם הם מעניקים אשראי. מצב זה ייפסק לאחר שהבנקים ימכרו אותן. אחד הערוצים המרכזיים לגיוס חוב למימון הפעילות צפוי להיות שוק האג"ח. שר האוצר משה כחלון אף הודיע כי יאפשר לגופי האשראי החוץ בנקאיים לגייס 5 מיליארד שקל באג"ח, בעוד כיום ניתן לגייס רק מחצית מהסכום.

כחלק מההיערכות לכך שחברות כרטיסי האשראי יחלו לגייס חוב בשוק ההון, חברת הדירוג מידרוג הכינה באחרונה מתודולוגיה שעל בסיסה היא תדרג בעתיד את חוב החברות. מהמתודולוגיה שהגיעה לידי "גלובס" עולה מידרוג תבסס את דירוג החברות על שלושה נדבכים עיקריים: הפרופיל העסקי של החברה, פרופיל הסיכון והפרופיל הפיננסי.

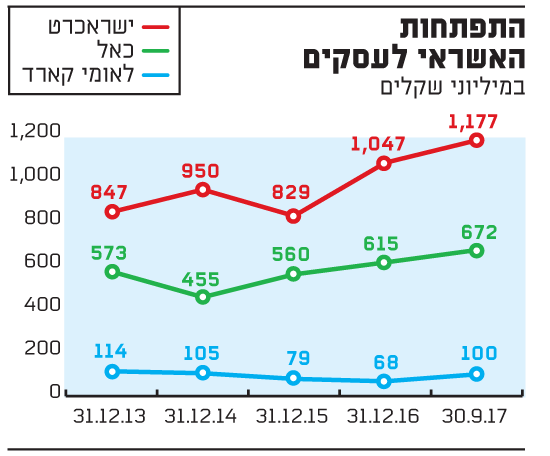

התפתחות האשראי לעסקים

"אין כיום מודל דומה בעולם לפעילות של חברות כרטיסי האשראי בישראל למעט אולי אמריקן אקספרס", אומר בשיחה עם "גלובס" אבי בן נון, ראש תחום מוסדות פיננסים במידרוג. "ויזה ומאסטרקארד הן חברות שירותים, שעוסקות בעולם התשלומים. לעומת זאת, חברות כרטיסי האשראי עוסקות במקביל לפעילות בעולם התשלומים, גם בפעילות הכרוכה בסיכון אשראי. לכן לא קיימת היום מתודלוגיה מתאימה לדירוג חברות שכאלה".

"ניתן להניח כי הדירוג יהיה שונה מבנקים שכן בבנקים אנחנו לוקחים בחשבון פרמטר חשוב ולפיו המדינה תתמוך בבנק בעת משבר. מצד שני רמת המינוף של החברות נמוכה יותר מאשר בבנקים", אומר אבי בן נון.

במסגרת הכנת המתודולוגיה מצאו במידרוג כי יחסי ההון של חברות כרטיסי האשראי גבוהים משמעותית מהנדרש ברגולציה. כך למשל, לפי כללי בנק ישראל, על הבנקים וחברות כרטיסי האשראי צריכות להיות עם יחס הלימות הון ליבה של 8% לפחות (היחס בין ההון העצמי של החברה להיקף נכסי הסיכון שלה). בפועל יחס זה עומד בבנקים על 10%-11% ובחברות כרטיסי האשראי הוא מגיע ל14%-19%.

"אחת השאלות המעניינות היא מה יקרה לעודפי ההון בחברות. האם הן ישמשו לצורך צמיחה עתידית או יחולקו כדיבידנד. נראה שהתשובה לשאלה הזו תלויה לא מעט בזהות הבעלים החדשים", אומר בן נון ומציין כי לסוגיה זו יהיה משקל לא מבוטל בקביעת הדירוג של החברות.

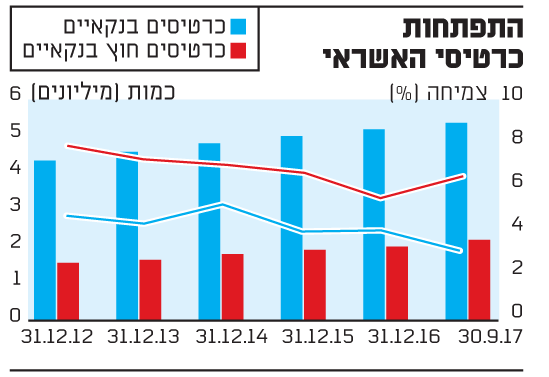

התפתחות הכרטיסים

יהפכו לשחקניות משמעותיות

עוד מציין בן נון כי מסקנה נוספת שעולה מנתוני החברות היא היעילות החלשה שלהם. "היעילות התפעולית של חברות כרטיסי האשראי נמוכה. להערכתי, הבעלים החדשים ידרשו מהחברות להתייעל. בנוסף לכך המעבר לדיגיטציה והשיפור הצפויה בהכנסות בעקבות צמיחת השימוש בכרטיסי אשראי, יביא לשיפור ביחסי היעילות", הוא מעריך.

אחת המטרות בהפרדת חברות כרטיסי האשראי היא להפוך אותן לשחקן משמעותי בתחום האשראי הצרכני.

"בהשוואה לגורמי מימון חוץ בנקאיים אחרים, החברות משתייכות לצד הסולידי במפה. ככל הנראה אחת הסיבות לכך היא שחברות כרטיסי האשראי כפופות לכללים נוקשים יותר בתחום ההפרשות להפסדי אשראי", אומר בן נון.

הסביבה התחרותית רק תלך ותגבר

בן נון גם מתריע מפני העלייה בסיכון באשראי הצרכני, שתהווה חלק חשוב במודל הדירוג: "עולה שאלה לגבי רמת הסיכון. אנחנו רואים שההפרשות של החברות עולות, וחוק חדלות פירעון שנכנס באחרונה לתוקף עשוי לתמוך בהמשך העלייה הזו".

מידורג מתייחסת כמובן גם לפעילות הסליקה של החברות. מעבודת החברה עולה כי יש כיום כחצי מיליון בתי עסק בישראל, מתוכם 120 אלף מכבדים כרטיסי אשראי. "הסליקה הוא מקור הכנסות חשוב אך לא מהווה מקור צמיחה לטווח ארוך, בין היתר בעקבות שחיקה בעמלות. הסביבה התחרותית רק תלך ותגבר עם כניסתם הצפויה של מאגדים וסולקים חדשים", כותבים במידרוג. יחד עם זאת, במידרוג מעריכים כי "עסקים קטנים הם מגזר שלא מוצה ושקיים בו פוטנציאל רווח משמעותי".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.