חברת הנדל"ן אלעד קנדה ממשיכה להתקדם עם גיוס האג"ח המתוכנן שלה בבורסה המקומית, ולקראת זאת קיבלה דירוג חברה מקדמי של A מינוס מחברת S&P מעלות. בחברת הדירוג רואים בה "חברת ליבה" של קבוצת אלעד גרופ, הפועלת עבור בעל השליטה יצחק תשובה בצפון אמריקה, "ולפיכך, דירוגה נגזר מדירוגה של הקבוצה וזהה לו".

במעלות הסבירו, כי "על פי המאזנים המאוחדים של אלעד גרופ, נכון להיום מחזיקה אלעד קנדה בחלק נכבד מנכסי הקבוצה, ואנו מעריכים כי דרכה מבוצעת פעילות הליבה של אלעד גרופ בקנדה". עוד ציינו, כי אלעד קנדה "עוסקת בתחום הפעילות העיקרי של הקבוצה, מהווה חלק משמעותי בפעילות הקבוצה וקיימת אינטגרציה בין החברה לקבוצה ברמה התפעולית".

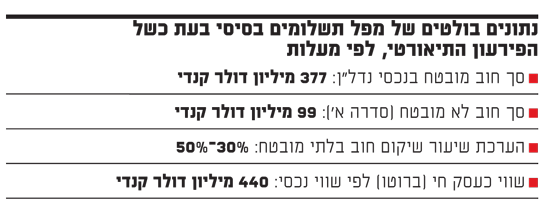

כחלק מהדירוג שניתן, במעלות ביצעו ניתוח של שיעור שיקום החוב, בהנחה תיאורטית של כשל פירעון, שבו העריכו כי שיעור זה ינוע בטווח של 30%-50%, ושנת אירוע כשל הפירעון נקבעה ל-2021. את התרחיש ההיפותטי מבססת מעלות על הנחות של מיתון עמוק בכלכלה הקנדית ומשבר בענף המגורים, שיובילו לצמצום משמעותי בביקוש לדירות חדשות. הדבר יוביל לירידה בהיקפי המכירות והמחירים, שתפגע בתזרימי המזומנים של אלעד קנדה, ותוריד את שווי מלאי הבניינים שלה ואת שווי נכסיה.

נתונים בולטים

הנתונים הבולטים שמציגה מעלות בהנחת כשל הפירעון התיאורטית (מפל תשלומים בסיסי), כוללים סך חוב מובטח בנכסי נדל"ן של כ-377 מיליון דולר קנדי, סך חוב לא מובטח (סדרה א') של כ-99 מיליון דולר קנדי, ושווי חברה כעסק חי (ברוטו) לפי שווי נכסי של 440 מיליון דולר קנדי.

עוד מציגים שם שווי פנוי לכיסוי חוב מובטח של 418 מיליון דולר קנדי, ושווי פנוי לכיסוי חוב בלתי מובטח של כ-41 מיליון דולר קנדי, וכל ההערכות על נתוני החוב כוללות ריבית צבורה חצי-שנתית.

אלעד קנדה ריאלטי (Elad Canada Realty) עוסקת בניהול, בהחזקה ובפיתוח של נדל"ן במרכז קנדה, בעיקר בערים טורונטו ומונטריאול. בתחילת השבוע פרסמה החברה טיוטת תשקיף ציבורית ראשונה לקראת גיוס חוב בשוק המקומי, של עד 260 מיליון שקל (95 מיליון דולר קנדי).

מטיוטת התשקיף עולה כי ב-28 מיליון דולר קנדי בכספי הגיוס מתכננת אלעד קנדה להשתמש לפירעון אשראי, הנושא ריבית גבוהה של קרוב ל-10%, וכ-50 מיליון דולר נוספים מיועדים להחזר רכיב ההון העצמי, שהועמד לצורך רכישת הנכס גלריה (Galleria) בטורונטו, שבו מתוכנן פרויקט רב-שלבי למגורים, מסחר ומשרדים.

אלעד קנדה מחזיקה בזכויות בנייה למגורים, משרדים ומסחר בשלבי פיתוח שונים בהיקף של 4.5 מיליון רגל רבועה (כ-420 אלף מ"ר), מתוכם כ-1.5 מיליון רגל רבועה (כ-140 אלף מ"ר) בהקמה של כ-1,500 יחידות למכירה מסוג קונדומיניום, וכן בבעלותה 19% ממניות קרן הריט הקנדית הציבורית Agellan Commercial REIT.

אלעד קנדה, שהתחילה את פעילותה ב-1997 (וב-2014 ביצעה מיקוד אסטרטגי שכלל את מימוש מרבית נכסיה המניבים), היא חלק מקבוצת אלעד גרופ, הפועלת עבור תשובה בצפון אמריקה מאז 1992, ופועלת במגוון תחומים.

ב-2010-2011 הנפיק תשובה בבורסה המקומית את חברת אלעד קנדה אינק', המחזיקה בשרשור בחברה המונפקת כעת במלואה, וב-2013 נמחקה חברה זו מהמסחר בעקבות הצעת רכש.

בעניינה של הקבוצה מציינים במעלות, כי יש לה "פעילות ייזום בהיקפים גדולים יחסית, ומרבית ההכנסות וה-EBITDA הצפויים בשנים הקרובות יבואו מסגמנט זה".

במעלות סבורים, כי "הסיכון בפעילות הייזום גבוה יותר בהשוואה לנדל"ן מניב", אולם יחד עם זאת הוסיפו, כי "ההנהלה הציגה בפנינו תוכנית עסקית להסבת חלק ממתחמי המגורים הנוכחיים שלה מהשכרה למכירה (Condo Conversion)". בחברת הדירוג מציינים עוד: "להבנתנו, בתוכנית זו גלומים סיכוני ייזום נמוכים יחסית, מאחר שהיא תתבצע בשלבים, ללא פגיעה משמעותית בשיעורי התפוסה ותוך השקעה מתונה".

עוד מציינים במעלות כי ב-2017 יחס החוב לחוב והון עצמי של הקבוצה ירד, וצופים "המשך ירידה ביחס המינוף בשנים 2018-2019 לכ-60% בעקבות המשך קבלת דיבידנדים", וכן קבלת תזרימים מפרויקטים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.