השבוע חשפנו ב"גלובס" את הופעתו המחודשת והמפתיעה של אלן ססקין, הבעלים והמנכ"ל לשעבר של חברת הנדל"ן הקנדית אורבנקורפ, ומי שחתום על אחד ה"הישגים" הכי פחות מחמיאים בשוק ההון המקומי. אותו ססקין, שהצליח לגייס כאן 180 מיליון שקל בהנפקת אג"ח של אורבנקורפ, וחצי שנה בלבד לאחר מכן שלח אותה לבקש מבית המשפט הגנה מפני נושיה.

חלפו כבר יותר משנתיים מאז קריסתה המהדהדת של אורבנקורפ. במהלך תקופה זו פועלים בעלי תפקיד מטעם בית המשפט בקנדה למימוש נכסי החברות הבנות של אורבנקורפ (שבאמצעותן הוגשה הבקשה). במקביל, מונה בישראל עו"ד גיא גיסין לבעל תפקיד באורבנקורפ, שאמון על מיצוי זכויותיהם של נושיה, ובראשם מחזיקי האג"ח.

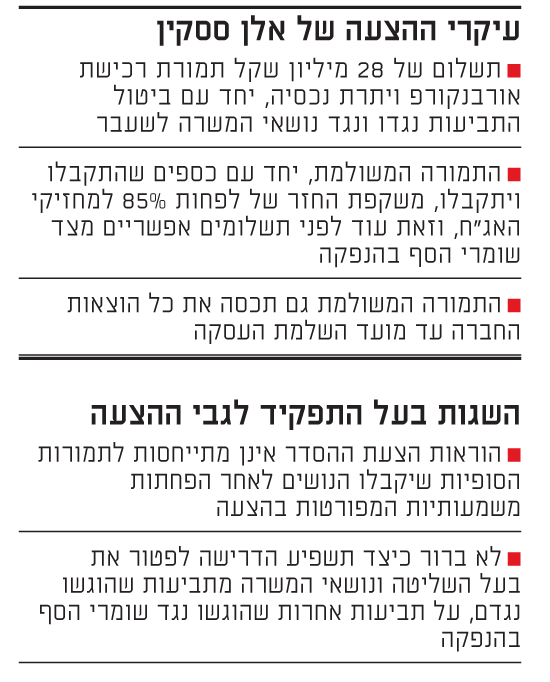

עו"ד גיסין דיווח השבוע לבית המשפט המחוזי בתל-אביב (דוח עדכון מס' 18) כי קיבל הצעה בלתי מחייבת להסדר נושים מחברה בבעלותו של ססקין. מדובר בחברה הקרויה אוברג'ין אינווסטמנטס (Aubergine Investments), שהציעה לרכוש מחדש את אורבנקורפ ואת יתרת נכסיה בתמורה ל-28 מיליון שקל (10 מיליון דולר קנדי), ומתנה את ההצעה בוויתור על תביעות שהוגשו נגד ססקין ונושאי המשרה בחברה לשעבר.

"התשלום הזה משקף ריקברי של מעל 85% למחזיקי איגרות החוב של החברה, וזאת לפני כל תמורה שיקבלו משומרי הסף", טען ססקין במכתבו, ואף צירף מכתב תמיכה פיננסי מגורם מממן בשם סנצ'רי סרוויסס (Century Services). כדי להוסיף נופח של רצינות ואמינות להצעתו, אף שכר ססקין את שירותיה של חברת הייעוץ המקומית MNS בראשות שרון זאורבך, שנמנית עם רשימת הגופים הבולטים שמלווים הסדרי חוב בישראל.

התביעות שאישרו הגדילו את החוב

כדי להבהיר את דברי ססקין, נזכיר כי נגד אותם שומרי הסף (רואי חשבון, חתמים, חברת הדירוג ועוד) תלויות בקשות לאישור תביעות ייצוגיות בגין השתתפותם בהנפקת אורבנקרופ. לפיכך, הם עשויים אולי להעדיף בקרוב תשלום פיצויים לקופת הנושים בגובה של כמה מיליוני שקלים לכל נתבע, על פני ניהול מאבק משפטי ארוך שנים עם סיכון גבוה בהרבה.

אלא שבמסמך לבית המשפט כותב גיסין כי הצעת ההסדר של ססקין אינה מתייחסת לתמורות הסופיות שיתקבלו בידי הנושים, לאחר הפחתות משמעותיות המפורטות בהצעתו, שקובעת כי יקבל את החברה עם נכסיה נכון ל-14 ביוני. בין השאר, מתכוון גיסין במכתבו ל-25.5 מיליון שקל שאמורים בעלי התפקיד בקנדה להעביר לקופת הנושים בישראל במהלך השבועות הקרובים.

כדי להסביר את ה"חורים" הקיימים בהצעתו של ססקין, צריך ללכת מעט לאחור. אורבנקורפ גייסה כאן כאמור 180 מיליון שקל ממחזיקי האג"ח בנובמבר 2015, כשאחוזים בודדים מסכום זה נותרו בידי נאמן האג"ח ככרית ביטחון. לאחר קריסת אורבנקורפ באפריל 2016, הוגשו לבעל התפקיד תביעות החוב נגד החברה, ובהן גם תביעות מצד ספקים וזכאים אחרים. תביעות אלה נדחו בחלקן, ואלה שאושרו הגדילו את סך החוב ל-188 מיליון שקל.

מאז הספיקו בעלי התפקיד בקנדה לממש את מרבית נכסי אורבנקורפ, ולהעביר חלק מתמורתם לעו"ד גיסין, שבתורו העבירם לנאמן האג"ח. נכון להיום, עומד סך החוב למחזיקי האג"ח על 102 מיליון שקל ע"נ, כך שמדובר עד כה על החזר של 78 מיליון שקל (כ-43% מהסכום שגויס).

הכספים הנוספים שעתיד גיסין לקבל בקרוב ולהעביר לנאמן האג"ח, יקטינו את היקף החוב למחזיקים לקצת מעל 77 מיליון שקל. בהנחה שססקין מציע 28 מיליון שקל בתמורה לוויתור מצדם על כ-27 מיליון שקל (תספורת של 15%), הרי שמקורם של עוד כ-22 מיליון שקל עוד לא הובהר סופית.

עיקרי ההצעה של אלן ססקין

חילוקי דעות בין מחזיקי האג"ח

ההצעה שאותה חשפנו ב"גלובס" השבוע, כבר התחילה להכות גלים אצל מחזיקי האג"ח הגדולים של אורבנקורפ. גורם מוסדי שמחזיק באג"ח של החברה אמר לנו השבוע כי "הגופים המוסדיים עדיין לומדים את ההצעה, שאינה מחייבת ושיש בה חורים רבים. במידה שיועברו הצעות מחייבות, שאינן כוללות חורים כה רבים, נשקול את צעדינו".

גורם מוסדי אחר שמחזיק באג"ח, ציין כי אם הצעתו של ססקין לתשלום של 80%-85% מהחוב היא רצינית, הרי שיש על מה לדבר. אלא שלטענת אותו גורם, היקף החוב של אורבנקורפ למחזיקי האג"ח אינו עומד על 180 מיליון שקל, אלא על 233 מיליון שקל. זאת, מאחר שאורבנקורפ חייבת למחזיקים גם תשלומי ריבית שנתיים בשיעור של 8.15% (כלומר, 14.7 מיליון שקל בשנה), לצד קנסות פיגורים על האיחור בתשלומי הריבית. לפיכך, לתפיסת אותו גורם, על ססקין לשלם סכום גבוה יותר מקרן האג"ח שגייס כאן, כדי לקבל לידיו חזרה את החברה ושארית נכסיה.

ואולם, מאותו גורם גם למדנו כי המחזיקים הגדולים באג"ח אורבנקורפ אינם מציגים חזית אחידה, וכי קיימים בקרבם חילוקי דעות מהותיים. לטענתו, נחלקים המחזיקים לשני מחנות עיקריים בעלי אינטרסים שונים. המחנה הראשון כולל את המחזיקים שקנו את האג"ח במחיר מלא (בהנפקה או בחודשים הראשונים שלאחריה). מחזיקים אלה מעוניינים לקבל את התמורה המקסימלית האפשרית ונכונים להמתין לשם כך כמעט כל זמן שיידרש.

מולם עומד המחנה השני, שכולל את המשקיעים שקנו את האג"ח במחירי סוף עונה, לאחר קריסת החברה. אלה כבר עברו להציג רווחים על השקעתם (או שקרובים לכך מאוד), ולכן קיצור תקופת ההמתנה להחזרים הנוספים עדיפה על מיקסומם.

עם שני מחנות אלה יידרשו להתמודד נאמן האג"ח, וכן בעל התפקיד עו"ד גיסין, שיידרש להתייעץ עם מחזיקי האג"ח על הצעתו של ססקין. מול הצעה זו עומד כמובן המסלול החליפי של המשך מימוש הנכסים הנותרים בקנדה וניסיון להשיג תמורה גבוהה יותר מזו שהציע ססקין.

נוסף על כך, יידרש גיסין להעריך כיצד ישפיע הסדר אפשרי עם ססקין על התביעות המנוהלות נגד שומרי הסף (במידה שאלה לא יסכימו להסדר פשרה). במכתב לבית המשפט הוא הדגיש השבוע כי עדיין לא ברור כיצד ישפיע מתן פטור מתביעות לססקין ובעלי המשרה הקודמים של אורבנקורפ על התביעות הייצוגיות שהוגשו נגד שומרי הסף וכן על התביעה שהוגשה נגד עורכי הדין הקנדיים של ססקין.

לטענת חלק ממחזיקי האג"ח, תביעות אלה לבדן עשויות להניב למחזיקים כמה עשרות מיליוני שקלים. לפיכך, עסקה אפשרית עם ססקין תידרש להביא בחשבון גם את האפשרות לפגיעה אפשרית במקור מהותי זה.

כך או כך, חזרתו של ססקין השבוע מלמדת בעיקר על בגרותו של שוק ההון המקומי. מצד אחד, היו כמובן כאלה שהתעצבנו מהצעתו של החייב, הכוללת תספורת למחזיקים. ואולם מנגד, נשמעו קולות שלפיהם הסכמתו להודות בכך ששווי נכסי החברה נמוך מחובותיה, היא נקודת פתיחה חשובה במשא ומתן, שעשוי להניב לבסוף תמורה גבוהה עוד יותר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.