החזון המרכזי של שר האוצר משה כחלון היה לעשות מהפיכה בענף הבנקאות כמו זו שעשה בענף הסלולר, כשהיה שר התקשורת. כיום, כשהוא כבר 3.5 שנים בתפקיד הנוכחי, הוא מבין שעולם הבנקאות מורכב וכבד יותר מעולם התקשורת. כחלון לא מתייאש והאוצר ביחד עם בנק ישראל, על אף היחסים המורכבים בין השניים, מנסים לקדם יוזמות שונות, שלדברי המפקחת על הבנקים ד"ר חדוה בר מקבילות "לבניית כביש 6" של התחרות במערכת הבנקאית.

אחת היוזמות הללו נקראת "הקמת מערכת למעבר מבנק לבנק בקליק". היא מזכירה במובן מסוים את רפורמת ניוד המספרים בענף הסלולר, שנכנסה לתוקף לפני כעשור והייתה לאחד הגורמים שתרמו להגברת התחרות בענף זה.

המערכת החדשה אמורה להפוך את הליך המעבר בין הבנקים לפשוט וידידותי, ולהסיר חסמים ביורוקרטיים במעבר. היתרון המרכזי שלה הוא שכדי לעבור בנק, לקוח לא יצטרך בכלל ליצור קשר עם הבנק הישן שלו.

מערכת הניוד הישראלית

הרקע למהלך הוא שיעור המעבר הנמוך בין הבנקים המוערך בכ-3%-5% בשנה בלבד. ההנחה בבסיס הפרויקט היא שאם התהליך יהיה דיגיטלי ומהיר קצב מעבר הלקוחות בין הבנקים יגבר, והבנקים יפחדו לאבד את הלקוחות וישפרו את ההצעות אליהם. עם זאת, במערכת הבנקאית מביעים ספק בכך שמערכת זו תביא לשיפור מהותי בניידות, כשם שהקמת מערכת דומה בבריטניה לא הביא לעלייה משמעותית בשיעור הניוד.

את ההשראה לפרויקט שאבו באוצר ממערכת דומה שהוקמה בבריטניה לפני כשלוש שנים. לקראת הקמת המערכת בארץ, ערך בנק ישראל בשבוע שעבר סמינר של יומיים בירושלים עם ראשי חטיבות הטכנולוגיה והקמעונאות של הבנקים, והזמין לשם את נציגי חברת BACS הבריטית - שהיא מעין חברה מקבילה למס"ב - שהקימה שם את המערכת.

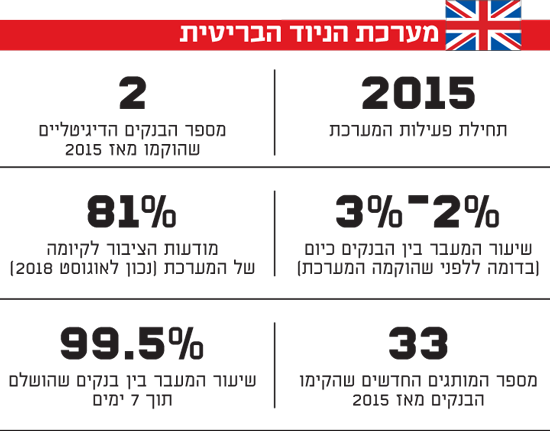

הרקע להקמת מערכת הניוד בבריטניה היה שיעור המעבר הנמוך בין הבנקים שעמד על 2%-3% בשנה בלבד. אלא שגם לאחר הקמת המערכת, שיעור הניוד לא השתנה. למרות זאת, באוצר ובבנק ישראל תומכים בהקמת המערכת על אף שהם מודים שייתכן והיא לא תביא לעלייה בהיקף המעבר בין הבנקים.

"שיעור המעבר אינו חזות הכול", אומרת ל"גלובס" המפקחת על הבנקים. "יש למערכת הזו הרבה יתרונות נוספים - זה משפר את כוח המיקוח של הלקוח, כשהוא יגיד 'השירות שקיבלתי לא טוב, הריביות גבוהות, אני שוקל לעבור לבנק אחר', הבנק יידע שהוא יוכל לעשות זאת בקלות. עם המערכת הזו, הלקוח אפילו לא יצטרך לדבר עם הבנק הקודם שלו בשביל להעביר את החשבון. שיפור כושר המיקוח הזה יביא לכך שהבנקים יתאמצו בשביל הלקוח בשירות ובמחירים.

"הדור הצעיר של הלקוחות נחשב פחות נאמן, וסביר כי הוא יעבור יותר מבנק לבנק, והמערכת החדשה תעזור לו בכך. יחד עם זאת, אחוזי המעבר אינם היעד שאנו שמים לעצמנו בבדיקה אם המערכת הצליחה", היא מוסיפה.

אז מה מבחינתכם יוכיח שהפרויקט היה מוצלח ושווה את ההשקעה הגבוהה?

"אנחנו רואים שבבריטניה הצעות הערך השתפרו בשנים האחרונות, והבנקים יצרו פתרונות שונים לשימור לקוחות. זה חלק מהלחץ התחרותי שאנחנו מצפים לראות גם כאן, ומצפים שהבנקים ייערכו אליו.

"נגדיר מדדי הצלחה: אנחנו רוצים לראות ששביעות הרצון של לקוחות תהיה גבוהה, ונעשה סקרים לפני ואחרי הפרויקט. יעד שני הוא שהמעבר בין הבנקים אכן יהיה חלק ונקי. יש פה היבטים תפעוליים מורכבים, ואנחנו רוצים שזה ייעשה בצורה מוצלחת ב-100% מהמקרים.

"באשר ליעדים יותר רחבים, נרצה לראות אינדיקציות להתגברות התחרות בתחום משקי הבית. יחד עם זאת, אני לא בטוחה שנוכל לשייך זאת רק לפרויקט הזה כי עושים כמה פרויקטים במקביל, כמו הקמת מאגר נתוני אשראי, שאמורים להביא לכך".

טל הראל מתתיהו, ראשת מטה המפקחת על הבנקים שמרכזת את הפרויקט, מוסיפה: "אנו לא צופים ששיעור המעבר יעלה משמעותית. אנחנו מעריכים שזה יניע את הבנקים להציע מוצרים חדשים. אנחנו רואים כבר היום בתוכניות עבודה שהם מקדמים יותר דגש בשימור לקוחות".

האם הפרויקט אכן ישפר את התחרות, מה הלקחים שניתן ללמוד מבריטניה ולמה בבנקים רואים בו בעיקר כאב ראש. התשובות לפניכם:

1. לקחים מהטמעת המערכת בשוק הבריטי

מדובר במערכת מאוד מורכבת, שבהקמתה תידרש השקעה של מאות מיליוני שקלים. את ההקמה תבצע בפועל חברת מס"ב - חברה הנמצאת בשליטת הבנקים ועוסקת כבר היום בסליקה של הוראות חיוב וזיכוי בין הבנקים.

הבנקים כמובן לא התלהבו להקים את מערכת, ובסופו של דבר הוביל האוצר תהליך חקיקה שקבע כי יש להקימה עד ה-20 במרץ 2021 (עם אופציה להארכה). החקיקה כוללת גם מנגנון ענישה: בנק שלא יעביר חשבון כראוי יספוג קנס, וניתן יהיה להפעיל קנסות גם על גופים שלא יבצעו שינוי בפרטי חשבון הבנק של הלקוח, על אף שיקבלו על כך הודעה (כגון חברת חשמל, רשויות מקומיות וכדומה).

"זהו פרויקט ענק ומורכב מאוד שהאוצר יזם, ואנחנו בבנק ישראל החלטנו להירתם והעברנו חקיקה ביחד ועכשיו אנחנו פורטים את הקמת הפרויקט לכל הכללים. הבנקים יהיו אחראים על הפרויקט ואנחנו כרגולטור ניתן הנחיות שונות, כגון מי הלקוחות שיוכלו לעבור באמצעות המערכת", אומרת בר.

"הזמנו נציגים מבריטניה שביצעו את הפרויקט הזה, כדי לשמוע מהם על התהליך וללמוד ממנו. יש הרבה שאלות שעולות. הבנו את המורכבות של הפרויקט ושהוא לא טריוויאלי בהיבטי IT, ועכשיו הצוותים יתחילו בעבודה", מסבירה בר את הרקע לסמינר.

אן פיאצקלון, האחראית על מוצרים ואסטרטגיה ב-BACS שהובילה את הפרויקט בבריטניה, הגיעה לישראל לרגל הסמינר. בראיון ל"גלובס" היא מספרת: "הפרויקט הוקם בבריטניה כיוזמה מצד הרגולטורים. שוק הבנקאות בבריטניה נחשב לשוק ריכוזי, בו כמה בנקים הם בעלי נתח שוק גדול, והרגולטור רצה לוודא שלקוחות יוכלו להעביר חשבונות בקלות, וגם שתהיה לבנקים חדשים גישה לגייס בקלות לקוחות. הרבה שנים לא הוקמו בבריטניה בנקים חדשים, והרגולטור חשב שצעד זה יעזור להם".

פיאצקלון מציגה את הפרויקט כמוצלח על אף שהוא לא שינה את שיעורי המעבר בין הבנקים. "לא צריך לדאוג מכך שנתוני המעבר לא עלו. אנחנו רואים שמאז שהמערכת החלה לפעול, הבנקים מתאמצים יותר בעבור לקוחותיהם", היא אומרת.

איך רואים זאת?

"רואים את זה בכך שמאז שהמערכת החלה לפעול בבריטניה, מספר המותגים בשוק גדל ב-33, ל-50, מרביתם תת-מותגים של בנקים קיימים. אנחנו גם רואים שיש יותר מוצרים, הבנקים הגדולים קונים יותר מוצרים מתחום הפינטק, והסקרים מראים שרמת השירות בבנקים השתפרה. מאז גם הוקמו שני בנקים דיגיטליים, והם יכולים להתחרות טוב יותר כשהמעבר בין הבנקים הפך לפשוט".

ומה בנוגע לירידת מחיר? האם עלות החשבון ללקוח ירדה?

"בבריטניה אין עמלות בניהול חשבון, והבנקים מרוויחים מריביות. ראינו שחלקם התחילו להציע ריביות אטרקטיביות יותר בפיקדונות".

מערכת הניוד הבריטית

2. מי ישלם על הקמת המערכת

סוגיה מרכזית נוספת בפרויקט היא העלות שלו. מערכות המחשוב של הבנקים נחשבות למיושנות ברובן, וכל שינוי בהן כרוך בהשקעה בעלויות גבוהות. "כרגע ההערכה שלנו היא שהפרויקט יעלה כ-250 מיליון שקל, אבל ייתכן שהסכום הסופי יגיע לכמה מאות מיליוני שקלים", מעריכה בר.

ומה לגבי העלויות בבריטניה? "עלות הפרויקט המוערכת בבריטניה היא כ-750 מיליון פאונד", אומרת פיאצקלון, אך מנסה להרגיע: "צריך לזכור שהשוק הבריטי גדול משמעותית מהישראלי. כמו כן, הפרויקט גם מייעל לבנקים תהליכי עבודה. כך למשל ראינו, שבעקבות תחילת הפעילות של המערכת ישנה ירידה במספר החשבונות הרדומים בבנקים". בר מוסיפה כי "בבריטניה הפרויקט עלה סכום אדיר. אנחנו רוצים אותו בצורה רזה יותר אבל עם אותן המטרות".

הסוגיה המרכזית היא כיצד יתחלקו הבנקים בהשקעה. בין הבנקים יש כיום יחסים מתוחים, והם מתקשים להגיע להסכמות בנושאים שונים המצריכים שיתוף פעולה, כגון במינוי מנכ"ל חדש לאיגוד הבנקים, תהליך המתמשך זמן רב.

לדברי פיאצקלון, ההשקעה של הבנקים בבריטניה נחלקה לפי נתחי השוק שלהם, כך שהבנקים הגדולים נשאו ברוב הנטל. "הבנקים צריכים להגיע להסכמות ביניהם לגבי חלוקת העלות, ואם יהיה צורך אנחנו נתערב בנושא", אומרת בר.

3. מי אחראי במקרה של תקלה

במסגרת ההרצאה שהעבירה פיאצקלון לבנקים בסמינר היא סיפרה להם על המסקנות בבריטניה מהקמת הפרויקט. בדבריה היא מדגישה כי מדובר בפרויקט שהוא מעבר לפרויקט IT. "כשהקמנו את הפרויקט בדקנו עם הלקוחות מה חשוב להם, והבנו שנושא הביטחון הוא קריטי. חשוב ללקוחות שלא יהיו תקלות כמו תשלומים שלא יעברו, שעלולים גם להביא להורדת דירוג האשראי של הלקוחות. הם רצו לדעת שאם משהו משתבש אז יש עם מי לדבר. לכן יצרנו מנגנון שבו אם משהו משתבש, האחריות לסדר אותו היא על הבנק החדש שאליו עבר הלקוח. בהמשך הבנק החדש יכול לתבוע פיצוי מהבנק הקודם, אבל ללקוח זה לא משנה, הוא מקבל מידית פיצוי מהבנק החדש".

ככל הנראה זה יהיה גם המנגנון בישראל - הבנק החדש יהיה אחראי מול הלקוח על העברה תקינה של הפעילות, ובמקרה של תקלה, יחויב לפתור אותה ובמידת הצורך לפצות את הלקוח.

ובפועל, 3 שנים אחרי שהמערכת החלה לעבוד, כמה תקלות יש?

"ככל שידוע לי, כמעט לא היה צריך להפעיל את מנגנון הפיצוי. וגם אם נרשמו תקלות ספציפיות, זה היה בגלל תקלה במערכת המחשוב של הבנק ולא בגלל תקלה במערכת הניוד. כך שבפועל, מנגנון הפיצוי נותן בעיקר מענה פסיכולוגי ללקוחות, לדעת שיש רשת ביטחון במקרה של תקלה".

4. בבנקים נרתעים: יקר ולא אפקטיבי

בבנקים לא ממש התלהבו מכך שיצטרכו להקים מערכת לניוד חשבונות. חלק מראשי הבנקים התבטאו בעבר נגד היוזמה. כך למשל אמר בשנה שעברה מנכ"ל בנק הפועלים, אריק פינטו: "אני מתקשה להבין את חשיבותה של הרפורמה החדשה הזו, ולרגע נדמה לי שחזרנו עשר שנים אחורה. עדיף להקים צוות שיציע מתווה מוצלח יותר בנושא המעברים - בלי חקיקה מיותרת וללא הוצאות מיותרות, המוערכות בסכום של בין חצי מיליארד למיליארד שקלים".

מנכ"ל מזרחי טפחות, אלדד פרשר, אמר בפברואר השנה: "להערכתי המערכת הזו לא תשנה באופן דרמטי את היקפי המעבר בין בנקים. אם זה היה פרויקט של המדינה, אני בספק אם כנסת ישראל הייתה מאשרת תקציב שכזה לצורך הקמתו".

בבנקים התנגדו להקמת המערכת מכמה טעמים: ראשית, העלות הגבוהה שיצטרכו לשאת בה, ושלדבריהם תבוא על חשבון תוכניות פיתוח אחרות בתחום הטכנולוגיה. שנית, הם טוענים כי האפקטיביות של המערכת נמוכה, היות שבבריטניה לא השתנה שיעור המעבר בין בנקים.

בנוסף, בבנקים מציינים כי הקמת מערכת שכזו בישראל אינה יעילה. הסיבה לכך היא שבבריטניה ישנם חשבונות ייעודיים לכל מוצר בנקאי: חשבון עו"ש, פיקדון, הלוואה וכדומה. בישראל, לעומת זאת, המוצרים הבנקאיים נמצאים לרוב תחת אותו חשבון. המערכת שתקום בישראל אמורה לנייד בעיקר חשבונות עו"ש. "המערכת תהיה רלוונטית בעיקר לבנקים דיגיטליים שמציעים שירותי עו"ש בסיסיים. היא לא צפויה לפתור העברת מוצרים בנקאיים. אם יוחלט להרחיבה גם לפיקדונות והלוואות, תהיה לכך עלות מטורפת", העריך גורם במערכת הבנקאית.

בבנק ישראל ובאוצר אומרים כי מבחינתם, הם היו רוצים לראות את השירותים הבנקאיים מתפרקים, כך שכל צרכן יצרוך כל מוצר בנקאי במקום אחר בהתאם למחיר והתנאים הטובים ביותר שהוא מקבל, אולם בבנקים סקפטיים לגבי זה, ואומרים כי לצורך כך יידרש תהליך מאד עמוק של חינוך השוק.

בשורה התחתונה, חוסר הרצון של הבנקים להקים מערכת כזו הביא לכך שבסופו של דבר, בצעד חריג, האוצר קידם את הקמת המערכת באמצעות חקיקה. פיאצקלון מספרת כי גם בבריטניה הבנקים עיקמו פרצוף כשהבינו שיצטרכו להקים את המערכת: "הבנקים בהתחלה אכן לא התלהבו, הם גם רבו ביניהם לא מעט לאורך תהליך ההקמה. גם המיתוג של המערכת היה קשה, היינו צריכים להשתמש בשחור ולבן כדי שהמערכת לא תהיה מזוהה עם מותג של אף בנק. אבל היום הבנקים רואים גם את היתרונות במערכת, ומבינים שהיא כלי שמסייע בגיוס לקוחות".

בבריטניה לא נדרש לעגן בחקיקה את הקמת המערכת. "המנכ"לים של הבנקים שלחו מכתב התחייבות לרגולטורים כי יקימו את המערכת, ואכן בתוך שנתיים היא הוקמה", אומרת פיאצקלון. "יחד עם זאת, היה ברור לבנקים כי אם לא יציגו מחויבות, הרגולטור יעגן את זה בחקיקה שתהיה קשוחה יותר", היא מוסיפה.

כפיר בטאט, רכז מאקרו פיננסים באגף תקציבים באוצר, מדוע בישראל נדרשה חקיקה ואי־אפשר היה להגיע להסכמות?

"חוקקנו חוק, כדי לקבוע לו"ז להקמת הפרויקט ומסגרת עבודה עם אחריות לבנקים. יש כאן אמירה חד-משמעית שלנו ושל בנק ישראל שרואה חשיבות בפרויקט. הבנקים כבר לא שואלים אם צריך את הפרויקט, אלא נרתמו לכך ומתמקדים כעת בשאלה מה הדרך הטובה ביותר לקדמו".

מדוע באוצר קידמו הקמת מערכת שכזו אחרי שראו שבבריטניה היא לא שינתה את שיעור המעבר בין הבנקים?

"מבחינתנו המערכת הזו היא תנאי הכרחי אך לא מספיק לקיומה של התחרות. המערכת הזו בשילוב של פרויקטים שיאפשרו השוואת מחירים ובנקאות פתוחה (מתן גישה לשחקנים מתחום הפינטק למערכות הבנקים - ע.א) יביאו את השינוי. מה שטוב במערכת הזו זה שמספיק לדבר עם הבנק החדש כדי לעבור אליו, ואז הלקוח לא צריך להתמודד עם לחצים מהבנק הקודם לשמר אותו".