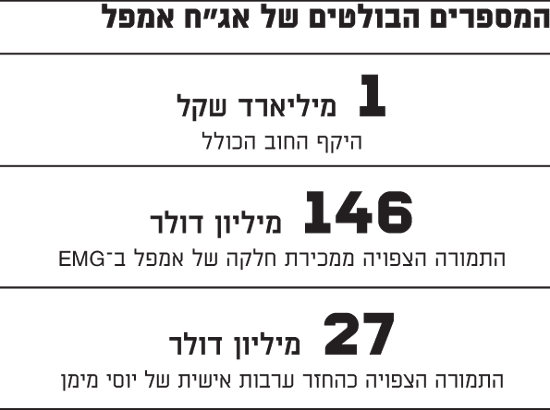

מחזיקי האג"ח של חברת אמפל אישרו את ההסכם למכירת מניות החברה בחברת צינור הגז הטבעי EMG (כ-12.5%). זאת, בהמשך לפגישתם עם מפרק החברה מוקדם יותר החודש - מה שמקרב אותם צעד נוסף לקבלת תמורה של כ-50% מהחוב כלפיהם, שהיקפו הכולל עומד על כ-1 מיליארד שקל.

כעת, בעקבות קבלת אישור המחזיקים, המהווים את הרוב המוחלט של בעלי החוב של אמפל, ימשיך המפרק האמריקאי, אלכס ספיז (Alex Spizz), את ההליך (שבו כבר התחיל) לאישור העסקה מול בית המשפט האמריקאי הדן בענייניה של אמפל, שככל הנראה יאשר את המהלך.

כך, במקרה שבו העסקה תיסגר כמתוכנן, עשויים מחזיקי האג"ח, שאותם מייצג עו"ד עופר שפירא, לראות את חלקם בתמורה בעסקה כבר בתוך כמה חודשים. עם זאת, העסקה כוללת כמה צדדים נוספים, ותנאים מתלים נוספים, כך שעדיין אין ודאות לסגירתה הסופית.

מדובר בעסקה למכירת 39% ממניות חברת צינור הגז EMG לידי חברה בבעלות משותפת של דלק קידוחים (25%), נובל אנרג'י (25%) ואיסט גז המצרית (50%), תמורת סכום של 518 מיליון דולר, המשקף שווי של כ-1.3 מיליארד דולר ל-EMG כולה.

המספרים הבולטים של אג"ח אמפל

המניות הנרכשות כוללות בעיקר את חלקם ב-EMG של אמפל, חברת מרחב הפרטית של יוסי מימן (כ-8%), המיליארדר האמריקאי סם זל (כ-12%) וגופים מוסדיים מישראל (כ-4.3%).

EMG מחזיקה בצינור ימי להולכת גז טבעי באורך של כ-90 ק"מ, המחבר בין אשקלון למערכת ההולכה המצרית באזור אל-עריש, וזאת לצורך הזרמת גז טבעי. לאחר השלמת העסקה יוכלו דלק ונובל לקדם את יצוא הגז הטבעי ממאגרי תמר ולוויתן למצרים, בעקבות עסקה שחתמו עם חברת דולפינוס המצרית, לאספקת גז במשך עשר שנים החל בשנה הבאה, בהיקף מוערך של 15 מיליארד דולר.

העסקה למכירת נתח ממניותיה של EMG עלתה על הפרק לפני כמה שבועות, ובעקבותיה הגיע ספיז לארץ להציג בפני מחזיקי האג"ח את החלק שהיא צפויה להניב לקופת הפירוק של אמפל, שהייתה בעבר בשליטתו של מימן. ספיז העריך, כי תמורה זו תסתכם בכ-50 סנט על הדולר מסכום הקרן של האג"ח, ותמורה כוללת של 173 מיליון דולר (כ-600 מיליון שקל לפני קיזוז הוצאות שונות) - המשקפת את החלק היחסי של אמפל בעסקה.

כ-146 מיליון דולר (510 מיליון שקל) מסכום התמורה יגיעו ממכירת הזכויות של אמפל ב-EMG וכ-27 מיליון דולר נוספים (95 מיליון שקל) ישלם מימן, סכום שנתבע ממנו לאחר שהעמיד ערבות אישית בהיקף דומה להלוואה שאמפל לקחה.

העסקה הנוכחית אמנם משקפת תספורת אגרסיבית למחזיקי האג"ח על החוב הנקוב עבורם, אולם מגיעה לאחר שנים ארוכות שבמהלכן עסקיה של אמפל נוהלו בבתי משפט ויכולתה לפרוע רכיב כלשהו מחובותיה עמד בספק גדול.

בשל משך הזמן הארוך יחסית שעבר מאז שעברה אמפל לידי המפרק, בשנת 2013, מרבית הגופים המוסדיים הגדולים כבר מחקו והפרישו את סכומי החוב, והעסקה הנרקמת מהווה הפתעה נעימה עבורם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.