השקעות המוסדיים הישראלים בשוק האמריקאי, הן במניות והן באג"ח, הולכות ומתרחבות בשנים האחרונות. אמנם שיעור ההשקעות הנוכחי באג"ח קונצרניות בחו"ל מסך השקעות המוסדיים הוא חד ספרתי, אך כמות הכסף המופנית כל חודש לאפיק זה הולכת ועולה. בין הגורמים המעודדים את המשקיעים המוסדיים להרחיב את הפעילות בחו"ל ניתן למנות את הצורך בפיזור סיכונים והשקעות, רמת הנזילות, פערי התשואה בין ישראל וארה"ב והיקפו המצומצם יחסית של השוק המקומי. גם מגמת העלאת הריבית בארה"ב תומכת בכיוון זה. מהבחינה הדירוגית, מרבית ההשקעות באג"ח בחו"ל מתרכזות בקבוצת הדירוג הגלובלי BBB (מקביל לדירוג מקומי ilAA ומעלה) שעדיין נחשבת כדרגת השקעה, אך מקנה תשואה גבוהה יותר בהשוואה לקבוצות דירוג גבוהות יותר (A, AA).

לאחרונה, לאור העובדה שאורכו של מחזור העסקים הנוכחי שובר שיאים, משקיעים בחו"ל ובישראל מוטרדים מההתפתחויות הצפויות בשווקים כאשר המגמה תתהפך. חששותיהם של המשקיעים המוסדיים לגבי השלב הבא במחזור העסקים גוברים על רקע היקף החוב של הסקטור הריאלי (חברות לא פיננסיות), שתפח והגיע לכ‑2.6 טריליון דולר. סך החוב המאזני המתואם של תאגידים לא-פיננסיים בארה"ב בקטגוריית הדירוג BBB גדל בכ-165% מאז המשבר הפיננסי העולמי בשנים 2007-2008, בגלל גורמים כגון מיזוגים ורכישות ועלויות אשראי נמוכות. עם זאת, הסביבה הכלכלית בארה"ב תמכה באיכות האשראי של הסקטור הריאלי, עם גידול שנתי נאה בתמ"ג שתורם לרווחיות החברות.

המשקיעים מודאגים במיוחד שאם יחולו ירידות בשווקים, הן יובילו להורדות דירוג בהיקף משמעותי בקרב חברות מקטגורית BBB, שיעברו לקטגוריות הדירוג הספקולטיבי (BB+ ומטה). תרחיש זה עלול להגדיל את עלויות המימון של חברות אלו בשל מכירה תחת אילוץ של קרנות ומוסדיים, המורשים להשקיע בחוב בדרגת השקעה בלבד.

S&P סבורה כי חששות אלה מופרזים, משתי סיבות עיקריות:

1. לצד עלייה מתונה במינוף, חלה התחזקות של פרופיל הסיכון העסקי

למרות הגידול בחוב, רמת המינוף החציונית של חברות לא-פיננסיות בארה"ב בקטגוריית BBB עלתה רק במידה מתונה, ועמדה בסוף 2017 על 2.3x לעומת 1.9x ב-2008. איכות האשראי של המנפיקים בקטגוריה נתמכת בפרופיל סיכון עסקי חזק ובשיפור בתזרים המזומנים. עם זאת, ראוי לציין כי בשנים האחרונות ניכר גידול בפעילות הרכישות והמיזוגים, במיוחד בתחומים מסוימים כגון מוצרי צריכה, שהביאה לעלייה במינוף ועלולה לתרום לעלייה ברמת הסיכון.

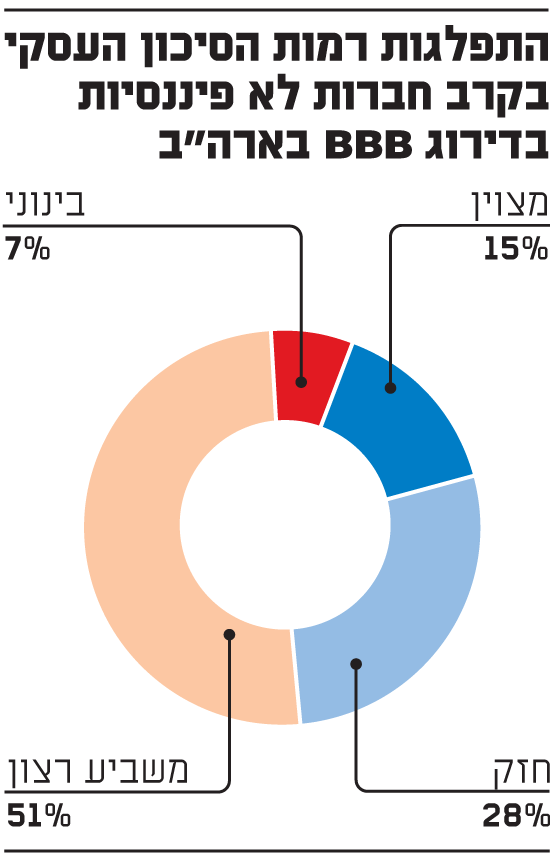

בחינת פרופיל הסיכון העסקי היא חלק משמעותי בבחינת איכות האשראי. S&P מסווגת את פרופיל הסיכון של חברות לשש רמות, ממצוין (Excellent) ועד פגיע (Vulnerable). פרופיל הסיכון העסקי של כ-43% מהחברות המדורגות בקטגוריית BBB נמצא בשתי הקטגוריות הטובות ביותר: פרופיל סיכון עסקי "מצוין" בקרב כ-15% מהחברות ו"חזק" בקרב כ-28% מהחברות (ראו תרשים). לרוב, חברות אלו נמצאות בעמדה תחרותית חזקה, הן מהחברות הרווחיות בענף ותזרים המזומנים שלהן מאפשר גמישות טובה להפחתת המינוף כדי להתמודד עם התדרדרות בביצועים התפעוליים.

התפלגות רמות הסיכון העסקי בקרב חברות לא פיננסיות

כ-10% מהחברות המדורגות כיום בקבוצת ה-BBB דורגו לפני כעשור בקטגוריית A. פרופיל הסיכון העסקי של יותר משני שלישים מחברות אלו נמצא באחת משתי הקטגוריות הגבוהות. נתונים אלו תומכים במסקנה כי לפחות חלק מהירידות בדירוג נבעו מהחלטות מחושבות לגבי המדיניות הפיננסית ושיפור מבנה ההון, כך שיתמוך באסטרטגיה התפעולית מצד אחד ובתשואה למשקיעים מצד שני. בסביבת הריבית הנמוכה הנוכחית, מעבר מדירוג A למשל לדירוג BBB אינו גורר עלייה משמעותית בהוצאות המימון כפי שהיה בעבר. לכן , הורדת הדירוג לקבוצת ה-BBB מאפשרת למנפיק הקצאת הון יעילה יותר תוך עמידה באינטרסים של בעלי המניות, כגון חלוקת דיבידנד. כמו כן, היות שפרופיל הסיכון העסקי חזק מאוד, יש לחברות אלו כלים להתמודד עם תנאי שוק מאתגרים במידת הצורך. לעומת זאת, ירידת הדירוג לרמה ספקולטיבית עלולה להשפיע משמעותית על עלות המימון של החברות ומכך חוששים המשקיעים.

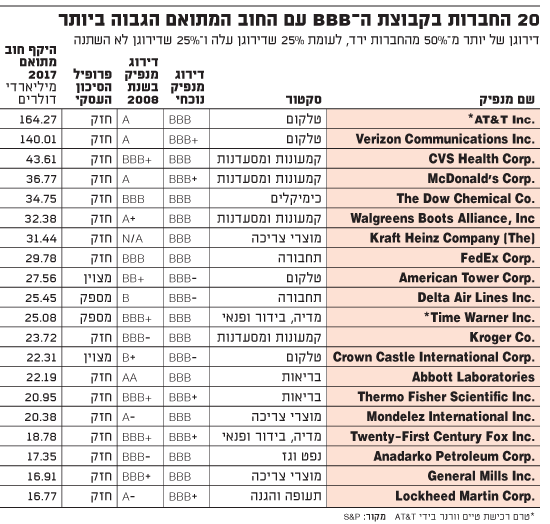

התפלגות החברות בקבוצת ה-BBB עם החוב המתואם הגבוה ביותר

2. שיפור בתזרים המזומנים מפעילות שוטפת

חוב, כידוע, משולם מתזרים המזומנים. להערכת S&P, חלק מהשיפור בתזרים המזומנים של החברות נובע מהשינוי במבנה החוב מאז המשבר האחרון, כשחברות רבות פעלו להתייעלות ולצמצום ההוצאות הקבועות במודל התפעולי הקיים. כך, על אף שרמת המינוף החציונית בקבוצת ה-BBB עלתה ב- 20% מאז 2008, אנו מעריכים כי שיעור ה- FOCF (תזרים מזומנים חופשי ותפעולי) לחוב יגדל ביותר מ- 30% עד 2019-2020.

חלק מהשיפור ניתן לייחס לרפורמת המס החדשה בארה"ב, שהטיבה במיוחד עם מנפיקים בעלי מינוף נמוך ודירוג גבוה, שרבים מהם נמצאים בקטגוריית ה-BBB.

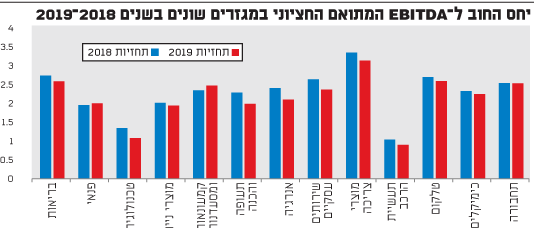

מיזוגים ורכישות עלולים להגביר הסיכונים

רמת המינוף ותזרים המזומנים של חברות לא פיננסיות בקטגוריית BBB הולמים את הטווחים של דירוגים אלה, וחששם של המשקיעים מתרכז לרוב בחברה ספציפית או במגזר מסוים, בהתאם להחזקותיהם. על פי התחזיות שלנו מ-2018, רמת המינוף החציונית של חברות לא פיננסיות בקטגוריית BBB ברוב המגזרים נמוכה מ-3x, כאשר במגזרים מסוימים, כגון מוצרי צריכה, היא מעט גבוהה יותר. בתחזית לשנת 2019, אנו צופים ירידה מסוימת במינוף במרבית המגזרים, הנתמכת בהמשך הצמיחה הכלכלית. תנאים מוניטריים מגבילים יותר ומגבלות על הריבית, הנחשבת כהוצאה לפי רפורמת המס החדשה, עשויים להוביל לירידות נוספות במינוף.

יחס החוב ל-EBITDA המתואם החציוני במגזרים שונים בשנים 2018-2019

רמת המינוף של חברות שנמצאות לפני או אחרי מיזוגים ורכישות עשויה להיות מעל הרמה החציונית של המגזר. זאת מאחר שדירוגי האשראי הם צופים פני עתיד, ומביאים בחשבון את הציפיות שלנו להתפתחויות כלכליות וליחסים הפיננסיים, תוך התמקדות במחויבות ההנהלה, בהיסטוריה הביצועית וביכולת לעמוד ביחסים הפיננסיים בתקופת זמן נתונה. כך לדוגמה, במגזרים כגון מוצרי צריכה, בהם חברות עסקו במיזוגים ורכישות כדי להרחיב את תיקי ההשקעות שלהן או לרכוש קווי מוצרים חדשים, ראינו עלייה במינוף הממוצע מעל לרמות ההיסטוריות. החשש הוא כי פעילות רכישות ומיזוגים עלולה להוביל לסיכונים בלתי צפויים במקרה של האטה מוקדמת מהצפוי בשווקים. על בסיס נתוני העבר, הדירוגים לחברות שביצעו עסקות כאלו משקפים ביצועים טובים מבחינת שיעורי כשל פירעון ויציבות הדירוגים, אשר עולים בקנה אחד עם שיעור מעברי דירוג של כלל החברות בקבוצת ה-BBB.

ממדגם של חברות מקבוצת ה-BBB שביצעו מיזוגים ורכישות גדולים (מעל 1 מיליארד דולר) בשנים 2004‑2017 עולה, כי לאחר שנה שיעור החברות במדגם שדירוגן ירד נמוך יותר מהממוצע הכללי, וכי לאחר שנתיים שיעור ירידות הדירוג הממוצע הוא 8% במדגם, בהשוואה ל‑8.1% בקבוצת ה-BBB כולה.

אם לסכם, על אף ששיעור חדלות הפירעון בקרב חברות בדירוג BBB נמוך, הן עדיין חשופות להורדת דירוג, במיוחד בתקופות של תנאים כלכליים קשים. בשנים 1981‑2017, השיעור השנתי של חברות בקטגוריית ה‑BBB שדירוגן ירד תוך שנה היה נמוך מ-5%, והשיעור התלת-שנתי של חברות בקטגוריה זו שירדו לקטגוריה נמוכה יותר היה כ-10%. שיעור תלת-שנתי זה לא השתנה בתקופת המשבר הפיננסי האחרון, בחברות שדורגו BBB בתחילת 2007, אך השיעור השנתי של הורדות דירוג עלה על 7% בשנים 2008‑2009. נתון זה אינו מפתיע מאחר שהמתודולוגיה של S&P לדירוגי BBB מציינת כי תנאים כלכליים שליליים מחלישים את יכולת החברות לשרת את חובן.

■ הכותבת היא מנכ"לית S&P מעלות. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.