שוקי המניות בעולם מפגינים לאחרונה תנודתיות רבה, על רקע חוסר ודאות פוליטית וכלכלית ומודעות גוברת לסיכונים. בראייה הגלובלית, ממשיך שוק המניות בארה"ב להוביל ולהציג ביצועי יתר לעומת שאר השווקים, בשל פרופיל צמיחה כלכלית חזק יחסית במשק האמריקאי, והובלת החברות הרב-לאומיות בארה"ב בתחרות הגלובלית.

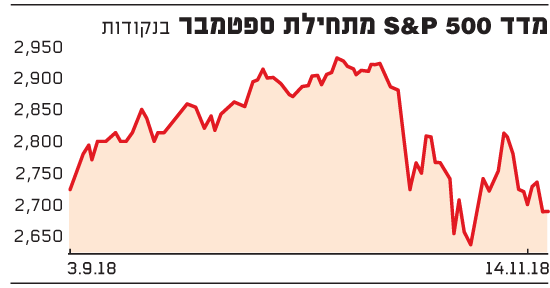

למרות נתוני הצמיחה, בפועל הציג לאחרונה גם מדד S&P 500 האמריקאי חולשה, בעקבות חששות המשקיעים מהשפעה שלילית של מלחמות הסחר, שעלולות להוביל להאטה בכלכלה העולמית.

מדד S&P 500 מתחילת ספטמבר

במצב רגיש זה, ישנה חשיבות רבה לבחירה קפדנית של אפיקי השקעה בשוק המניות, עם יישום אסטרטגיית השקעה אקטיבית, המתבססת על מגוון פרמטרים ספציפיים, להבדיל מהשקעה פסיבית, במדד המניות הכללי, שהייתה פופולרית עד כה.

רשימת הפרמטרים החשובים להתבוננות המשקיעים כוללת גורמים כגון תמחור, איכות חברה, מומנטום, רמת תנודתיות של מניות ושיקולי אלוקציה סקטוריאלית, ומתאם בין סוגי נכסים שונים. אסטרטגיה אקטיבית נוהגת להציג ביצועי יתר בשוק תנודתי, אך היא קשה ליישום עבור מרבית המשקיעים.

כדי להקל על יישום אסטרטגיית השקעות אקטיבית, הושקו בשנים האחרונות מספר קרנות סל המוגדרות "סמארט בטא", אשר משקיעות במדד הייחוס בהתבסס על מספר שיקולים איכותיים וכמותיים, ובכך משיגות תשואה עודפת לעומת המדדים הרחבים.

מ-800 חברות נשארות 200

עם אפיקי ההשקעה מסוג זה נמנית קרן סל WisdomTree U.S. Multifactor Fund (סימול: USMF) ממשפחת קרנות WisdomTree, המתמחות בתחומי "סמארט בטא" זה למעלה מעשור. קרן זו צעירה יחסית, והושקה רק ביוני 2017, ומאז צברה נכסים של כ-130 מיליון דולר, עם דמי ניהול שנתיים נמוכים יחסית של 0.28% ומחזור מסחר יומי ממוצע של מעל 2 מיליון דולר.

לפי מתודולוגיית קרן USMF, מתחיל המיון על רשימה של 800 מניות חברות אמריקאיות בעלות שווי שוק גבוה, ומצמצם את הרשימה ל-200 מניות, בהתבסס על ארבעה קריטריונים: תמחור (שקלול של מכפילי רווח, מכפילי הון עצמי, מכפילי EBITDA, מכפילי תזרים מזומנים ומכפילי מכירות); איכות (בהתבסס על גורמים כמו תשואה על ההון ותשואה על נכסים); מומנטום (תשואה ביחס למדד משוקלל תנודתיות); ומתאם עם המדד הרחב.

בהתבסס על שקלול הפרמטרים הנ"ל, לכל מניה נקבע דירוג, המשפיע על משקלה בהרכב קרן הסל USMF. המניות בעלות רמת התנודתיות הנמוכה יותר מקבלות דירוג גבוה יותר, כדי להקטין את רמת הסיכון בקרן הסל כולה. בשלב הסופי, רשימת המניות בקרן הסל מנורמלת לפי משקלות הסקטורים במדד S&P 500, כדי שלא לחרוג במידה ניכרת מהמשקלות בפועל. נוסף על כך, אף מניה ספציפית אינה מקבלת משקל גבוה מ-4% מהקרן, ואילו אף סקטור לא יעלה על 25% מקרן הסל.

בבחינה היסטורית של ביצועי ארבעת הקריטריונים הנ"ל על פני תקופה של שני העשורים האחרונים, ניתן לראות כי כל אחד מהם הציג ביצועי יתר לעומת מדד S&P 500 הרחב, ואילו השילוב ביניהם הוביל לביצועי יתר משמעותיים לעומת מדד הייחוס. ביצועי יתר אלה נבעו, בין שאר הגורמים, גם מנתח גבוה יחסית של מניות Mid-Cap בהרכב הקרן, שהציגו ביצועי יתר לעומת מניות החברות הגדולות.

למרות שאפיק מניות ה-Small/Mid-Cap הציג מתחילת השנה הנוכחית ביצועי חסר לעומת מדד S&P 500 הרחב, קרן הסל USMF רשמה ביצועי יתר חזקים לעומת שני האפיקים. מתחילת 2018 הציגה הקרן תשואה חיובית של 4.9%, זאת בהשוואה לתשואה חיובית של 1.5% במדד S&P 500 הרחב, ותשואה שלילית של 1.5% של מדד Russell 2000 של מניות קטנות ובינוניות.

תשואה של 9% ב-12 חודשים

ב-12 החודשים האחרונים רשמה קרן USMF תשואה חיובית של כ-9%, לעומת תשואה של כ-6% במדד S&P 500 ושל כ-2% במדד Russell 2000, וגם במהלך הירידות האחרון מתחילת חודש אוקטובר הציגה הקרן ירידה מתונה ביחס לשני מדדי הייחוס.

החלוקה הסקטוריאלית של קרן USMF דומה כאמור לזו של מדד S&P 500 הרחב, עם נתח של כ-24% בסקטור הטכנולוגיה, של כ-15% בסקטור הבריאות, של כ-14% בסקטור הפיננסים, כ-12% בסקטור צריכת המותרות ושל כ-9% בסקטור התעשייה.

מבחינת החשיפה למניות בודדות, חשוב לציין כי כעת אין אף מניה שמשקלה עולה על 2% מנכסי הקרן, והמניות הגדולות בה הן מובילת שירותי הטלקום Verizon (סימול: VZ), חברות הפינטק Fiserv (סימול: FISV) ו-Fidelity National Information Serv (סימול: FIS), חברת הייעוץ הביטחוני Booz Allen Hamilton (סימול: BAH), חברות הביטוח Reinsurance Group of America (סימול: RGA) ו-Progressive (סימול: PGR), חברת הטכנולוגיה Motorola Solutions (סימול: MSI), חברת זיקוק Marathon Petroleum (סימול: MPC) ועוד.

הכותב הוא אנליסט האקוויטי הבכיר בבנק ההשקעות אופנהיימר ישראל. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.