בהמשך לטור שפרסמנו כאן באוקטובר השנה, ועסק בזיהוי הזדמנויות השקעה מעניינות בחברות הטכנולוגיה, נקדיש הפעם את הטור ליצרנית השבבים האמריקאית מארוול. רוב מניות השבבים חטפו ירידות חדות מתחילת 2018, וחלקן נסחרות כיום במכפילים לכאורה מפתים לקנייה. אג"ח מארוול, לעומת זאת, החזיקו מעמד הרבה יותר טוב בלב הירידות האחרונות, והראו יעילות גבוהה יותר בתיק ההשקעות - מצב שמוכיח פעם אחר פעם ששילוב אג"ח קונצרניות בודדות מהווה מרכיב חשוב בתיק ההשקעות.

מארוול, שנסחרת בנאסד"ק לפי שווי שוק של כ-9.8 מיליארד דולר, היא מנפיקה חדשה, שנרשמה השנה בשוק האג"ח במסגרת גיוס הון. ביוני האחרון היא ביצעה הנפקה ראשונה של איגרות חוב בארה"ב, בסך של מיליארד דולר בשתי סדרות לטווחים של 5 ו-10 שנים. סוכנויות דירוג האשראי העניקו להנפקה דירוג BBB מינוס (Baa3 במודי'ס) עם אופק יציב.

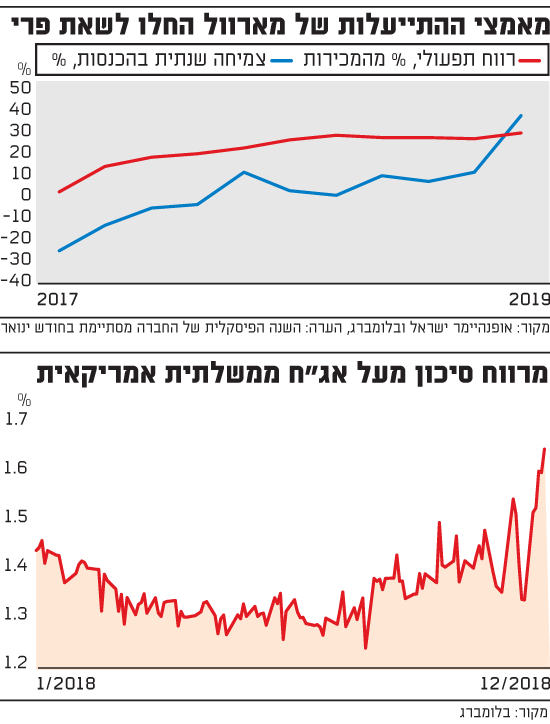

מאמצי ההתייעלות של מארוול החלו לשאת פרי

סדרת אג"ח של מארוול ל-2023 נסחרת בתשואה דולרית שנתית של 4.25% לפדיון, מה שמגלם מרווח של 162 נ"ב מעל איגרת ממשלתית אמריקאית. התמחור הנוכחי משקף פרמיה מסוימת ביחס למדד חברות אמריקאיות מענף השבבים, שמגלם תשואה ממוצעת של כ-4.5%. להערכתנו, הדבר נובע משילוב של פרופיל פיננסי חזק, וממעמדה המוביל של מארוול בתחומי נישה מסוימים. אנו סבורים כי איתנות זו, ואופי נישתי של החברה, מייצרים הזדמנות השקעה מעניינת באג"ח שלה.

מארוול היא יצרנית שבבים מובילה, הפועלת במודל ללא כושר ייצור עצמאי (Fabless) ומתמחה בתכנון שבבים בתחומי אחסון, תקשורת ומחשוב. פלחי השוק שבהם היא פעילה כוללים את המגזרים הארגוניים, חברות ענן וכן מגזרי ייצור כלי הרכב, תעשייה ומוצרי צריכה. החברה נוסדה בשנת 1995, וכיום מעסיקה כ-5,700 עובדים ב-18 מרכזי פיתוח ברחבי העולם. מארוול היא גם בעלת זיקה לישראל, בשל פעילותה בארץ, עם כ-700 עובדים בסניפיה ביוקנעם ובפתח-תקווה.

לאורך השנים רכשה מארוול חברות קטנות יותר, מתוך מטרה לחדור לשווקים חדשים. בשנת 2000 היא רכשה את חברת גלילאו הישראלית, ואת פעילות מעבדי הסלולר של DSPC, הישראלית במקור, מידי אינטל, בעסקת מזומן בסך 600 מיליון דולר.

לאחרונה היא רכשה את מתחרתה, חברת השבבים קאוויום, המפתחת מעבדים רבי-ליבות למגוון שוקי יעד צומחים, כגון שוק הענן, הסייבר ותשתיות הסלולר, תמורת כ-6 מיליארד דולר. קאוויום היא חברה איכותית מאוד, אשר מציגה צמיחה נאה, ונחשבת למובילה טכנולוגית בתחום, שבו פועלת גם ענקית השבבים ברודקום וגם מלאנוקס הישראלית, שקיבלה "בירושה" את פעילות המעבדים רבי-ליבות שנרכשה על-ידי איזיצ'יפ.

מאמצי ההתייעלות החלו לשאת פרי

תוצאותיה הכספיות של מארוול מציגות התקדמות מרשימה על רקע תהליכי התייעלות בחברה, שהחלו לפני כשנתיים, כולל חיסכון בעלויות ושיפור ברווח. ברבעון השלישי הפיסקאלי 2018 הציגה החברה צמיחה נאה של 38% בהכנסות, האצה לעומת הרבעונים הקודמים, עם שיפור ברווח התפעולי ל-29.7% מהמכירות לעומת 26.7% ברבעון קודם.

לדעתנו, מדובר בהתפתחות חיובית לחברה, בשל העובדה כי קצב הצמיחה התייצב, וכי מאמצי ההתייעלות אמורים להביא שיפור נוסף בשולי הרווח, תוך המשך גידול תזרים המזומנים החופשי.

מארוול בולטת בין שאר חברות השבבים כחברה בעלת מינוף פיננסי נמוך יחסית, עם יחס חוב ל-EBITDA מתחת ל-2, וזאת למרות ההיסטוריה הארוכה של אסטרטגיית רכישות. נוסף על כך, הנהלת החברה הציבה לעצמה יעד להפחית את החוב ב-100 מיליון דולר בכל רבעון, כאשר שמירה על קצב זה יביא את יחס המינוף לכ-1.5 בתוך שלושה רבעונים (עד סוף 2020 הפיסקאלית). הסינרגיות הטמונות ברכישת קאוויום עשויות להגדיל את רווחיה בכ-30%, ובכך לשקף לחברה מינוף נמוך עוד יותר, בניצול מלא של סינרגיות הרכישה.

בטווח הקצר-בינוני, מארוול צפויה לשמור על גמישות פיננסית גבוהה, לאור העובדה כי אופי פעילות החברה, סוג מוצריה ואופי נישתי של השוק מאפשרים שמירה על קצב צמיחה נאה ועל רווחיות גבוהה. מצב זה מאפשר נראות גבוהה יותר בהכנסות, ותזרימי מזומנים חזקים עם פוטנציאל לשיפור בשולי הרווח.

אנו סבורים כי איתנות זו ואופי נישתי של החברה מייצרים הזדמנות השקעה מעניינת באג"ח שלה. מארוול סיימה את הרבעון האחרון עם יתרות נזילות גדולות בהיקף של כ-1.2 מיליארד דולר, כולל קופת מזומנים של 610 מיליון דולר. להערכת האנליסטים במודי'ס, החברה צפויה לשמור על עודף מזומנים בהיקף של 500 מיליון דולר ועל קו אשראי זמין של 300 מיליון דולר לפחות. נוסף על כך, מארוול מייצרת FCF חיובי, המשמש לשירות תשלומי הריבית ולשמירה על שיעורי מינוף נמוכים ודירוג השקעה לאורך זמן. להערכתנו, בשנת 2020 הפיסקאלית ה-FCF צפוי להסתכם בכ-1.5 מיליארד דולר.

הכותבים הם המנכ"ל המשותף של בנק ההשקעות אופנהיימר ישראל ואנליסט החוב בבנק ההשקעות. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.