"נתבקשתי לבדוק חולה מוזר במחלקה הקרדיולוגית. הוא סבל מפרפור חדרים... שגרם לו שיתוק בחצי הגוף השמאלי. נתבקשתי לבדוק אותו כיוון שנפל מהמיטה מדי לילה... כששאלתי אותו מה קורה בלילות, השיב לי בגילוי לב שכאשר התעורר בלילה, היה תמיד מוצא לצדו במיטה רגל מתה... שלא היה מסוגל להבינה, אך גם לא היה מסוגל לשאתה, ועל כן השתמש בידו וברגלו הבריאות ודחף אותה מהמיטה, ובאופן טבעי, כמובן, נגרר בעקבותיה".

את המקרה מתאר הנוירולוג ד"ר אוליבר סאקס, בספרו האיש שחשב שאשתו היא כובע. מדובר בדוגמה מצוינת למצב של אובדן מוחלט של המודעות - חצי גוף בריא שלא מודע לכך שחצי הגוף החולה הוא החצי השני של אותו הגוף, ולא נטע זר.

בדומה לכך, בשבועות האחרונים, שוקי ההון ברחבי העולם מאופיינים בתנודתיות חריגה ביחס למהלך העסקים הרגיל, ומשקיעים מוכרים מכל הבא ליד או קונים מכל הבא ליד - אין הפרדה בין החברות הטובות לפחות טובות, או בין איגרות החוב שככל הנראה ייפדו במועד, לבין איגרות חוב שיעברו "תספורת".

חג המולד מאופיין באופן מסורתי בצבע אדום עז בחנויות, אשר זלג גם לשוקי ההון, עם ירידות חדות עד לחג המולד; יום הקופסאות (Boxing Day) מאופיין דווקא בצבע ירוק, ובמהלכו עלו שוקי המניות באופן ניכר. עד כאן קוריוז נחמד של צבעים - אבל מה לגבי ההמשך?

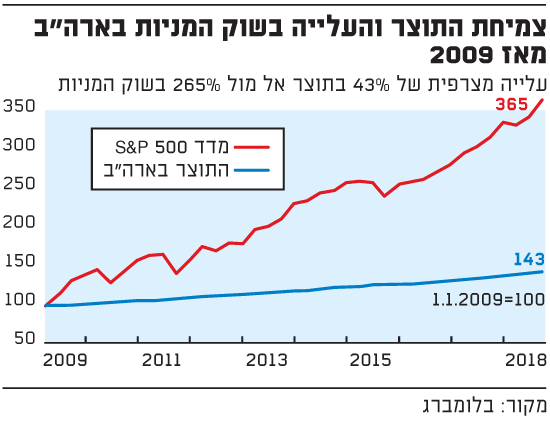

צמיחת התוצר והעלייה בשוק המניות בארה"ב מאז 2009

חצי גוף בריא וחצי חולה

בשוקי המניות והחוב נסחרים מוצרים הוניים ומוצרי חוב רבים של חברות שונות. חלק ניכר מהחברות הן בעלות מבנה מבוסס, מאזן יציב ושווי שוק שמשקף את יכולת יצירת הרווחים והתזרים של החברה. אבל יש גם חצי אחר בשווקים הפיננסיים, החצי שבו החברות השונות נסחרות לפי מכפילים דמיוניים, ובשווי שמשקף בעיקר את הציפייה והחלום. כך למשל, בשנת 2008 הגיע מחירה של חבית נפט לכ-140 דולר, ואז ירד בחדות לכ-35 דולר.

האם מדובר במפולת במחיר הנפט, או שמדובר בירידת מחיר חדה הנובעת מכך שהנפט מעולם לא היה אמור להגיע לשער של 140 דולר, והוא הגיע לשם רק משום שהיו לא מעט אנליסטים שטענו שהנפט צריך להיסחר ב-200 דולר? ומה לגבי הביטקוין? האם נפילת המחיר מכמעט 20,000 דולר לכ-3,800 דולר היא אכן קריסה, או ששוב מדובר בניפוח מחירים, והביטקוין מעולם לא היה אמור להגיע לשווי כה גבוה?

מרבית המשקיעים בעולם חשופים לשוק ההון כדי להשיא תשואה עודפת על כספם ביחס להשקעות חסרות סיכון, תוך הבנה שבפעולתם הם חשופים לחברות שונות ולהשפעות כלכליות - אבל פעולות כלכליות לא באות לידי ביטוי באגרסיביות ובפרקי זמן כה קצרים. האדם הסביר, מתקשה להבין איך זה שכמות הרכבים לא השתנתה דרמטית על הכבישים, כולם ממשיכים לתדלק באותה תדירות, ומצד שני הנפט קרס ממחיר חבית של 76 דולר ל-42 דולר בחודשיים, ואתמול זינק בכ-10%.

מכיוון שהמשקיעים חיפשו אלטרנטיבת השקעה ולא הרפתקה, התנודתיות החדה, שמשפיעה על לחץ הדם, מובילה אותם לרוב להחליט שזה פשוט לא מתאים להם, ומכאן גם נתוני הפדיונות הגבוהים בתקופה האחרונה.

הפרעה דו-קוטבית (מאניה דיפרסיה) היא הפרעה נפשית שמאופיינת במצבי רוח קיצוניים ומשתנים ללא תלות הכרחית בנסיבות; זה אינו מצב תקין עבור נפש האדם, וכך גם ביחס לסטיית תקן גבוהה ולהתנהלות שווקים פיננסיים. בשוק ההון, כפי שמתברר לא פעם, כשמתעוררים לתוך אירוע לא צפוי וזורקים את חצי הגוף החולה, אנחנו זורקים גם את חצי הגוף הבריא. הדרך להתמודד עם התופעה היא לפתח אדישות לסטיות התקן, ולבחון השקעות בפרקי זמן של 3-5 שנים.

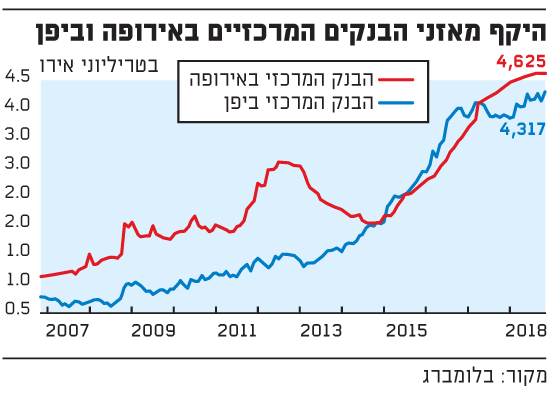

היקף מאזני הבנקים המרכזיים באירופה וביפן

מי אשם במפולת?

ראשית, כדאי להפנים שקובעי המדיניות בעולם מנסים לווסת את העליות בשווקים הפיננסיים, שאותם הם תופסים כבועתיים. לראיה, מאז שנת 2009 שוק המניות בארה"ב עלה בכ-14% מדי שנה, בעוד שהתוצר צמח בממוצע ב-3.6% בשנה. מכיוון שבבנק המרכזי של ארה"ב לא צופים צמיחה שנתית של 14% בתוצר האמריקאי בשנים הבאות, אזי המסקנה מבחינתם היא ששוק המניות התחמם יתר על המידה.

הבעיה עם קריסה חדה בשוק המניות היא, שהיא משפיעה על תחושת האושר של אנשים, וכפועל יוצא על ההתנהלות היומיומית שלהם, בדגש על ההתנהלות בצד ההוצאות. אדם שנכנס דרך האפליקציה לקרן הנאמנות שלו, ומגלה שהפסיד בשבוע 20 אלף שקל מתוך השקעה של 200 אלף שקל, יכול להחליט שהוא מבטל את החופשה המשפחתית הקרובה.

מכאן, שקובעי המדיניות מעוניינים לקרר את שוק ההון, ולהוציא את האוויר ממה שהם תופסים כבועה, אבל באופן שישפיע מעט ככל הניתן על הכלכלה הריאלית. צפי הצמיחה כיום נע סביב 2.5%, עם אפשרות לצמיחה גבוהה יותר, בהינתן שתוכנית התשתיות של הנשיא טראמפ תאושר בקונגרס הנוכחי, ומנגד קיימת אפשרות לצמיחה נמוכה יותר במקרה שהכלכלה העולמית תיכנס להאטה.

לפיכך, הניסיונות להצמיד את הנפילות בשווקים לנגיד פאואל הן לא הוגנות בלשון המעטה; סביר להניח שאם הנגיד פאואל לא היה מעלה את הריבית, בטווח הקצר היו עליות, ומיד לאחר מכן היה עולה החשש שאם הנגיד לא העלה ריבית, אז כנראה יש חשש למיתון, ולכן חייבים למכור את כל תיק המניות.

הקטנת מאזן הפד אינה אסון

ומה לגבי האשמה שמטיחים בפד על כך שהוא מקטין את המאזן? בחג המולד, כשהנשיא טראמפ העדיף לבקר חיילים בחזית בעיראק במקום להיות בארוחת חג עם עיתונאים, הוא אמר לחיילים האמריקאים שעכשיו "מפסיקים להיות פראיירים". מסתמן שפאואל אימץ את דבריו של טראמפ, משום שהפד הוא לא הבנק המרכזי היחיד בעולם, ובזמן שהפד הקטין את המאזן, בנקים מרכזיים בשאר העולם מגדילים את המאזן בקצב מהיר יותר, כדי לפצות על הקיטון במאזן הפד. כך למשל, מאזן הבנק המרכזי של אירופה עומד על 5.3 טריליון דולר, ומאזן הבנק המרכזי של יפן על כ-5 טריליון דולר. מבחינה זו, הפד מפסיק להיות הפראייר של העולם, וזורק את ה"זבל" לבנקים מרכזיים אחרים.

2019 - הזדמנויות וסיכונים

עד כאן הייתה בעיקר תשתית פילוסופית. אם מקבלים את ההנחות שהוצגו עד כה, המסקנה המתבקשת היא שיכולות להיות עליות נקודתיות וחדות בשוקי המניות, כפי שקרה רק אתמול, אבל כתיק השקעות, עדיף להתמקד באיגרות חוב של חברות תזרימיות, אשר לוח הסילוקין שלהן הוא כזה שלא מצריך פירעונות חוב בשנתיים-שלוש הקרובות.

בשל העובדה שבתקופה האחרונה משקיעים מכרו לא מעט חברות טובות - ניתן למצוא איגרות חוב של חברות יציבות, הנסחרות בתשואה שנתית של למעלה מ-5% במונחים דולריים לאג"ח במח"מ בטווח 5-10 שנים.

ההזדמנות הגדולה ביותר בשווקים בנקודת הזמן הנוכחית נובעת מהתמחור בחסר בנוגע ליכולתו של טראמפ להעביר בקונגרס (בית נבחרים + סנאט) את תוכנית התשתיות שלו. בשל מבנה בית הנבחרים בארה"ב (בחירות כל שנתיים), יש צורך להציג הישגים באופן מהיר, ולכן חבר בית נבחרים חפץ חיים יעדיף להתמקד בהצגת עשייה והצלחות עבור בוחריו, ולא במלחמה בלתי פוסקת בנשיא.

הסיכון העיקרי כפי שאני צופה אותו כיום טמון במערכת הבנקאות האירופית, עם דגש על מערכת הבנקאות בגרמניה, ומכאן שהעדיפות היא להתמקד בחברות אמריקאיות על פני חברות אירופיות. השנים הקרובות לא צפויות להיות קלות יותר מהשנה שמסתיימת כעת, ולכן עדיף לנצל את גל המכירות האחרון כדי לבנות תיק איגרות חוב שישיא תשואה עודפת ב-5-10 השנים הבאות. בברכת שנת השקעות מוצלחת, שנה אזרחית טובה.

הכותב הוא מנכ"ל OXTP INVESTMENTS ומשמש כמנהל תחום החוב בחברת Oscar Gruss&Son. הכותב ו/או חברות קשורות עשויים להשקיע בניירות ערך ו/או מכשירים לרבות אלו שהוזכרו בכתבה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.