השקעה במניות הביטוח כמוה כרכיבה ברכבת הרים - מטלטלת, עמוסה בתפניות חדות, אינה מומלצת לבעלי "לב חלש" ומאוד מסוכן לרדת ממנה באמצע הנסיעה. עם זאת, מי שחוזר על המסלול ואינו נרתע, מבין מהר מאוד שהסיכון הוא בעיקר עניין של תחושה.

20%, לא פחות, זו הייתה עוצמת הנפילה של מניות הביטוח במהלך חודש אחד בלבד - דצמבר האחרון. שימו לב שמדובר בנתון הממוצע, שכן כלל ביטוח ומגדל "הגדילו" לעשות ואיבדו קרוב ל-30% באותה תקופה קצרצרה. מאחר שרגע לפני הצניחה רכבת הביטוח דהרה בעלייה, השאלה הרפלקסיבית שמעסיקה כעת את המשקיעים היא מתי תגיע התפנית הבאה? האמת היא שאין לי מושג, אבל אני מייחס לשאלה הזו חשיבות מועטה.

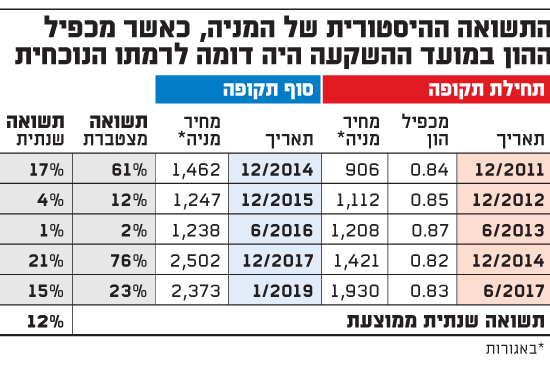

התשואה ההיסטורית של המניה

■ התיאוריה רציונלית, ההתנהגות אמוציונלית: בכל מה שנוגע לתמחור של עסקים פיננסיים, בעיקר בנקים וחברות ביטוח, אנחנו משתמשים במכפיל ההון כאינדיקציה לשווי הכלכלי - להבדיל ממכפילי הרווח המוכרים. יש בכך היגיון רב, הנשען על שתי סיבות מרכזיות; ההון העצמי בחברות פיננסיות הוא גורם ייצור משמעותי, לצד העובדה שהרווח הנקי מאוד תנודתי.

לפיכך, כדי למנוע סיטואציה שבה שווי השוק יתנהג גם הוא באופן תזזיתי, אנחנו אומדים אותו על בסיס ההון העצמי - שיחסית, הוא הרבה פחות תנודתי. אז זו בדיוק הנקודה, שבהקשר של מניות הביטוח, שום תנודתיות לא התמתנה - שווי השוק מיטלטל באלימות על פי רווחי השנה האחרונה. לטעמי, זו התנהגות אימפולסיבית שמייצרת עיוותים והטיות, אבל במקום להסביר ולפרט מדוע, אני רוצה להדגים זאת באמצעות חברת הראל השקעות.

■ אפקט הבהלה: בדומה לענף כולו, גם מניית הראל השילה באבחה אחת חמישית משוויה. עוצמת הצניחה הייתה הפעם אלימה במיוחד, אבל התופעה עצמה אינה מפתיעה, שכן מן המפורסמות היא שברגע שבו שוק המניות מראה סימני חולשה, מניות הביטוח הן הראשונות להיפגע.

מאחר ששוקי האקוויטי נחבטו בסוף השנה בעוצמה חריגה, ברור שתוצאות הרבעון הרביעי יהיו מהגרועות שידע הסקטור ושידעה החברה. מנגד, לא סביר שלהפסד רבעוני, זמני וחריג, שאינו מעיד דבר על עסקי הליבה, תהיה השפעה דרמטית כל כך על ערך החברה. לי זו נראית כמו הגזמה פרועה.

תאמרו שהבעיה הייתה בכלל בנקודת המוצא, כלומר שמחיר המניה לפני חודש וחצי היה מנופח ללא הצדקה, ולכן הירידה האחרונה היא בבחינת תיקון לעיוות שהיה. אומר לכם כך: לא צריך להיות מומחה להערכות שווי כדי להבין שזו טענה חסרת אחיזה.

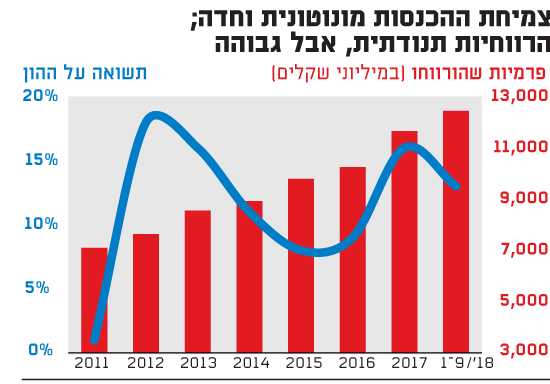

צמיחת ההכנסות מונוטונית וחדה

■ החשיבות של תשואת ההון היא בנתון הממוצע, לא האחרון: כשמביטים על תשואת ההון של הראל השקעות מאז תחילת העשור, עולה תמונה שאופיינית לכלל התעשייה - מחזוריות שמלווה בשונות אדירה. בסיטואציות מן הסוג הזה, אין כמעט משמעות לתוצאה בשנה האחרונה, שהרי הרמה המייצגת משתקפת הרבה יותר טוב בנתון הממוצע.

אם בוחנים את המספרים לאורך זמן, מגלים שהרווחיות של הראל השקעות הרבה יותר מנאה, שכן תשואת ההון הממוצעת שלה מתכנסת לכדי שיעור של לא פחות מ-12% לשנה. נכון, היו שנים שבהן היא הייתה הרבה יותר נמוכה, כמו שנת 2011 לדוגמה - שנה שבה שוק המניות צנח ב-20%, ומניית הראל איבדה מחצית משוויה. אז הרשו לי לשאול: נו, אז מה? הרי מאז ערכה נסק כמעט פי חמישה.

■ זו לא רק הרווחיות הגבוהה, זו בעיקר עוצמת הצמיחה: הרווח הנקי של הראל משקף רווחיות גבוהה, אך בה בעת הוא מתאפיין בתנודתיות מעיבה. בהקשר זה, ובאותה נשימה, חשוב לשים לב להתנהגותה הברורה של השורה העליונה - צמיחה מונוטונית חדה.

אם תשאלו אותי מה מעיד יותר על איכות החברה ועל טיב הסביבה, אני אשיב שהצמיחה העקבית והאיתנה משמעותית הרבה יותר מהתנודתיות המעיקה. רק לשם ההמחשה, אציין שהיקף הנכסים המנוהלים של הראל צמח בקצב פנומנלי של 14% לשנה. כמה עסקים אתם מכירים עם כאלה שיעורי צמיחה? גם הפרמיות שהורווחו הציגו מגמה דומה, שבאופן טבעי הייתה מעט יותר מתונה.

■ תמחור המניה: יכולתי להכביר הסברים עד כמה מכפיל ההון שבו נסחרת כיום המניה אינו תואם את ביצועי החברה, אבל חשבתי להציג את הדברים דווקא בצורתם היבשה. למה הכוונה? לבחון מה היו התשואות ההיסטוריות של המניה בחלוף שלוש שנים ממועד ההשקעה, כאשר התמחור בנקודת הכניסה היה דומה לרמתו הנוכחית - קרי, מכפיל הון של 0.83.

מה המסקנה? התשואה השנתית הייתה דו-ספרתית, וגם בתקופות הגרועות ביותר היא הייתה חיובית. נכון, מדובר בנתון ממוצע, כך שמי שהשקיע ביוני 2013 בוודאי לא ראה בכך השקעה מזהירה. עם זאת, צריך לזכור שזו הייתה אחת התקופות החריגות והמאתגרות ביותר לתעשייה, שכן בעת ההיא הריבית במשק צנחה - דבר שהוביל לירידה בהכנסות השוטפות מהשקעות והגדלה של העתודות - הרגולציה הייתה כבדה והחרדה מתקנות הסולבנסי הייתה עצומה. ועדיין, למרות צירופם של כל כך הרבה אירועים שליליים, מי שהשקיע במניה לתקופה של שלוש שנים לא רשם הפסדים.

■ השקעה בטכנולוגיה: זה עוד לא חלחל לתוצאות הכספיות, אבל מי שעוקב אחרי הראל השקעות יודע שהנושא הדיגיטלי נמצא אצלה בראש סדר העדיפויות. אין לי ספק שהיא תקצור בעתיד את הפירות, שכן הטכנולוגיה לא רק חוסכת עלויות, היא גם משפרת את החיתום, ממנפת את השיווק ומגדילה את ההכנסות.

■ שורה תחתונה: הראל תרצה לשכוח את הרבעון הרביעי במהרה, אבל השפעתו על שוויה הכלכלי היא זניחה, כך שהצניחה האחרונה במחיר המניה היא בבחינת הגזמה - בלשון המעטה. במילה אחת, קנייה.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.