שנת 2018 הייתה חמוצה-מתוקה עבור חברות הביטוח בישראל, ובמיוחד בכל הנוגע לקבוצות הביטוח הגדולות שמנהלות חלק משמעותי מהחיסכון הפנסיוני של הציבור בישראל. זאת בשל כך שהענף רשם ירידה ברווח, בשנה שבה היקפי הכספים הזורמים אליו המשיכו לצמוח.

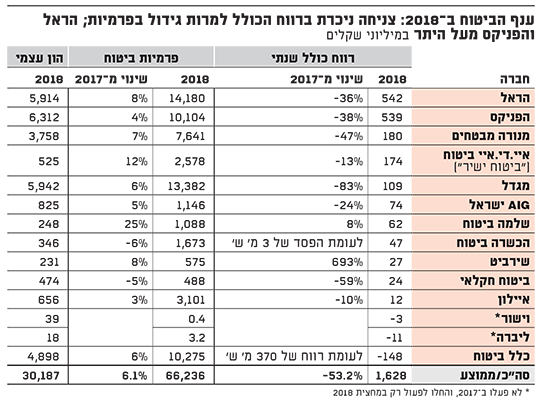

מצד אחד הרווח הכולל המצרפי בענף חטף מכה של ממש בשל המגמה השלילית בשוקי ההון - ובמיוחד כתוצאה מהירידות החדות שנרשמו בבורסות בארץ ובחו"ל במהלך הרבעון הרביעי אשתקד - כשהוא הצטמק בכ-53% לכ-1.63 מיליארד שקל, לעומת רווח כולל מצרפי של כמעט 3.5 מיליארד שקל ב-2017.

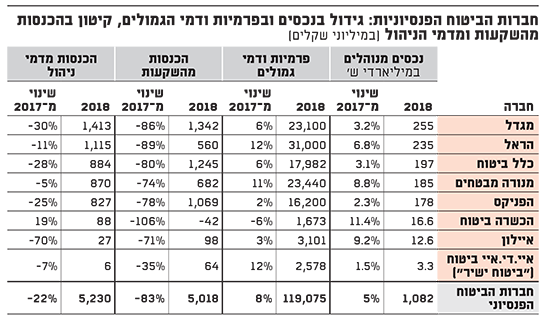

זה קרה בעיקר על רקע צניחה של 83% בהכנסות מהשקעות, שהצטמקו לסך מצרפי של כ-5 מיליארד שקל, דבר אשר התבטא בין היתר גם בקיטון של 22% בדמי הניהול שנגבו, ושהסתכמו בכ-5.2 מיליארד שקל ברמה ענפית. הקיטון בדמי הניהול נבע מאובדן דמי הניהול המשתנים בפוליסות המשתתפות ברווחים, כתוצאה מהתשואות השליליות בשווקים.

אבל, יש גם את הצד השני, החיובי מבחינת הענף, והוא המשך גידול חד בחומר הגלם המרכזי שמנהלות קבוצות הביטוח: הכסף שמועבר מהמבוטחים והעמיתים, שנצבר לאורך השנים, ושבו נעשות ההשקעות של הקבוצות בשוקי ההון.

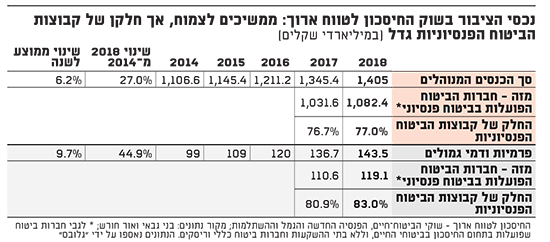

בסוף 2018 ניהלו קבוצות הביטוח סך של כ-1.1 טריליון שקל, שהיווה עלייה של כמעט 5% ביחס לסך הנכסים שנוהל על ידן בסוף 2017. סכום זה, שממנו נגזרים דמי הניהול ורווחי ההשקעה של קבוצות הביטוח, ימשיך לצמוח בעתיד הנראה לעין בגלל צעדים רגולטוריים, עסקיים ודמוגרפיים תומכים. את זה ניתן לראות גם מזרם הכספים שזרם לניהול קבוצות הביטוח בשנה החולפת, כשסך פרמיות הביטוח שהן גבו צמח בכ-6% ל-66.2 מיליארד שקל.

בשקלול דמי הגמולים שזרמו לניהול פעילות הפנסיה והגמל וההשתלמות של קבוצות הביטוח, הרי שסך הפרמיות ודמי הגמולים שהגיעו לקבוצות הביטוח צמח ב-2018 ב-7.7% לכ-122.4 מיליארד שקל. המספרים הללו מלמדים על המשך צמיחה של קבוצות הביטוח, ומרמזים על מגמת התחזקות שלהן בעתיד, עם שינויים קצרי טווח של השפעות שוקי ההון.

ענף הביטוח ב 2018

5 הגדולות עם 77% משוק החיסכון הפנסיוני ה"חדש"

אגב, קבוצות הביטוח, ובמיוחד חמש הגדולות: מגדל, הראל, כלל ביטוח, מנורה מבטחים והפניקס - רשמו בשנה החולפת גידול בחלקן מתוך סך שוק החיסכון הפנסיוני ה"חדש" והצובר, שמנוהל גם על ידי בתי ההשקעות שפעילים בתחומי הגמל וההשתלמות והפנסיה החדשה.

כך, מניתוח תוצאות קבוצות הביטוח וחברות ניהול הגמל וההשתלמות של בתי ההשקעות של בני גבאי ואור חרוש, שהוצג אמש (ד') בכנס הביטוח השנתי של מכון קסירר בפקולטה לניהול על שם קולר באוניברסיטת ת"א, עולה כי בסוף 2018 נוהלו על ידי קבוצות הביטוח וחברת הגמל והפנסיה של בתי ההשקעות נכסים בהיקף כולל של 1.4 טריליון שקל.

קבוצות הביטוח, בעיקר חמש הגדולות, החזיקו יותר מ-77% מסך אדיר זה, וזאת לעומת נתח של 76.7% בסוף 2017, אז הסתכמו סך נכסי הביטוח והחיסכון לטווח ארוך החדש והצובר בישראל בכ-1.35 טריליון שקל.

גם בבחינת נתוני הפרמיות ודמי הגמולים שזרמו לניהול קבוצות הביטוח ובתי ההשקעות עולה שחלקן של קבוצות הביטוח צמח על חשבון זה של בתי ההשקעות. כך, ב-2018 הסתכם סך הפרמיות ודמי הגמולים בכ-143 מיליארד שקל כשחלקו של ענף הביטוח היה 83%, וזאת לעומת נתח של 81% מפרמיות ודמי גמולים בהיקף 136.7 מיליארד שקל שזרם לניהול חברות הביטוח ובתי ההשקעות ב-2017.

מאיסוף הנתונים שהשניים אספו בשנים האחרונות עבור כנס הביטוח השנתי של מכון קסירר עולה עוד כי מאז 2014 ועד תום 2018 צמחו הנכסים שמנוהלים בביטוח ובחיסכון לטווח ארוך מ-1.1 טריליון שקל ליותר מ-1.4 טריליון שקל, מה שמהווה גידול שנתי ממוצע של 6.2%. גם סך הפרמיות ודמי הגמולים שהציבור משלם ומעביר בנאמנות לגופים הללו צמח מ-99 מיליארד שקל "בלבד" ב-2014 לסכום שגדול יותר בכ-45% - מה שמהווה שיעור גידול שנתי של כ-9.7% בפרמיות ובדמי הגמולים. כך, כיוון הגידול צפוי להמשיך גם בעתיד הנראה לעין, גם אם שיעורו ישתנה במעט.

בכל אופן, העתיד מלמד על המשך צמיחה, בטח ברמת הענף, אך זה לא מה שמסכם את 2018. השנה החולפת הייתה מבחינת ענף הביטוח שנת גידול בפרמיות ובדמי הגמולים אך גם שנה של חיתוך בהכנסות מהשקעות ומדמי הניהול.

חרוש וגבאי מפרטים בהקשר זה כי השנה החולפת התאפיינה ב"ירידה בתשואות בכל התיקים לצד עלייה בעקום הריבית" וש"ירידת התשואות השפיעה בעיקר על דמי הניהול המשתנים ורווחיות תיק נוסטרו אלמנטרי והון". עוד הם מפרטים ביחס לרווח הכולל המצרפי כי הורגשה "ירידה בכל מגזרי הפעילות בעיקר בשל הירידה בתשואות", כאשר "בביטוח חיים השפעת עליית הריבית קיזזה חלק מהשפעת הירידה בתשואות". על כך הם מוסיפים כי חלה "ירידה משמעותית ומעבר להפסד בפעילות לא מיוחסת ואחר". לדבריהם, הפסד זה משקף מרווח פיננסי שלילי (הכנסות מהשקעות בניכוי עלויות מימון החוב הפיננסי).

חברות הביטוח הפנסיוניות

רק חברה גדולה אחת הפסידה ב-2018

מניתוח "גלובס" לתוצאות חברות הביטוח, כולל שתי החברות החדשות שהצטרפו לענף ב-2018, חברת ליברה וחברת וישור, עולה כי להוציא שלוש חברות שאינן גדולות (שלמה ביטוח, הכשרה ביטוח ושירביט), כל יתר הענף רשם קיטון בשיעור דו ספרתי ביחס לתוצאות הרווח הכולל ב-2017. יוצאת דופן יחידה היא כלל ביטוח שבכלל לא רשמה ירידה ברווח בשנה החולפת, אלא עברה מרווח של 370 מיליון שקל ב-2017 להפסד של 148 מיליון שקל ב-2018.

כלומר, בעוד שיתר הענף רשם רווח גם בסיכום 2018, הרי ששלוש חברות הפסידו: כלל ביטוח ושתי החברות החדשות, שדווקא צפויות להפסיד בתחילת הדרך, כחלק מהתוכנית העסקים.

השוואת תוצאות חברות הביטוח מלמדת כי 2018 הייתה השנה של הראל, שמציגה את הרווח הגבוה בענף, ושל הפניקס, שצמודה לה. לשתי הקבוצות הנהלה דומיננטית וגם מנוסה ובעלת ותק, שהובילה את החברה להובלת הענף לאחר שנים רבות שהן היו "מתחת" למגדל וכלל ביטוח. כך, ב-2018 רשמה הראל רווח כולל של 542 מיליון שקל, בעוד שהפניקס הציגה רווח של 539 מיליון שקל (אצל שתיהן מדובר בקיטון של כמעט 40% ביחס -2017).

אגב, לגבי הפניקס נציין כי בימים אלה היא נמצאת באי-ודאות רבה ביחס למנכ"ל, שעשוי לעזוב אותה לאחר כעשור מוצלח מאוד, לטובת מנכ"ל שיכון ובינוי או גוף אחר, כשבמקביל השליטה בה עשויה להימכר לקרנות הזרות סנטרברידג' וגלטין פוינט.

נכסי הציבור בשוק החיסכון לטווח ארוך

בכל אופן, בסיכום 2018 עולה בנוסף כי הראל רושמת את היקף הפרמיות ודמי הגמולים הכי גבוה בשוק הביטוח והחיסכון לטווח ארוך, שעמד על 31 מיליארד שקל, כשאחריה מנורה מבטחים ומגדל, עם פרמיות ודמי גמולים בהיקפים של 23.4 מיליארד שקל ו-23.1 מיליארד שקל, בהתאמה.

עוד היבט מעניין בתוצאות קבוצות הביטוח, שבא לידי ביטוי ב-2018, הוא החשיבות ההולכת וגדלה של החברות הבנות, ובעיקר ביחס לחברות בנות שהתוצאות שלהן אינן תלויות ישירות בשוקי ההון. דבר זה בעיקר בא לידי ביטוי בקבוצת הפניקס שמחזיקה בשורה ארוכה של חברות בנות עצמאיות לגמרי, ובראשן חברת הדיור המוגן עד 120, חברת מהדרין (41.4%) שמייצרת ומשווקת מטעים ופרי הדר, נכסים מניבים ומתן שירותי אחסנה בקירור, חברת הסליקה והאשראי החוץ בנקאי גמא, סוכנויות הביטוח המוצלחות והרווחיות אגם לידרים ושקל, וגם בית ההשקעות אקסלנס.

גם המתחרות נהנות מחברות בנות משמעותיות. למשל, מגדל נהנתה ב-2018 מרווחים נאים מסוכנות הביטוח הגדולה במשק ושבבעלותה - מבטח סימון, שסיימה את 2018 עם רווח נקי נרשים של כ-40.2 מיליון שקל, לעומת רווח נאה גם כן של כ-35 מיליון שקל ב-2017, כמו גם מהחזקתה בקניון רמת אביב (26.6%). גם במנורה מבטחים זה בא לידי ביטוי, כאשר תוצאות הקבוצה האם היו גבוהות משל כל המתחרות, להוציא הראל והפניקס, הודות לפעילות הפנסיה והגמל הנפרדת והמוצלחת, לפעילות הביטוח הכללי הנפרדת בחברה הבת שומרה וגם הודות להחזקות בחברות האשראי החוץ בנקאיות אמפא קפיטל ו-ERN.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.