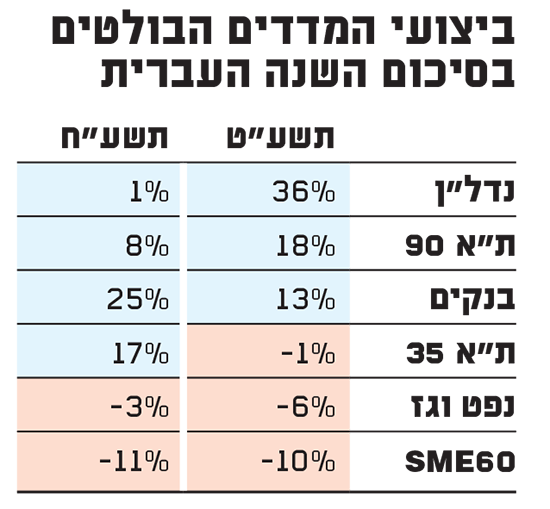

מנתוני הבורסה בת"א לסיכום השנה העברית העומדת להסתיים - תשע"ט, עולה כי השנה החולפת התאפיינה בתנודתיות גבוהה יחסית בשווקים, בסיכומה מציג מדד הדגל - ת"א 35, תשואה שלילית של כ-1%, וזאת אחרי שבסיכום השנה העברית הקודמת, תשע"ח, רשם תשואה מרשימה של 17%.

בסיכום שנתי, כאמור, בלטה התנודתיות הגבוהה יחסית, כך שאת הרבעון הראשון של תשע"ט סיכם ת"א 35 בצלילה של כ-10% בהשפעת ירידות השערים החדות שנרשמו בשוקי ההון המרכזיים בעולם, ובמרכזם השוק בארה"ב.

בהמשך לכך, התיקון שהגיע לאותו גל שלילי, עם תחילתה של 2019, הוביל לתשואה נאה של 11% שהציג ת"א 35 בסיכום הרבעון השני של תשע"ט.

בצד החיובי של תשע"ט, בסיכום שנתי בולט מדד הנדל"ן שטיפס ב-36%, וזאת כשמרבית מניות החברות הבולטות בסקטור נהנות גם הן כבר תקופה לא קצר מסנטימנט חיובי ונמצאות סביב רמות השיא שלהן. גם התשואות במדד זה בולט בשונות שהציגו במהלך השנה, עם צניחה של 9% ברבעון הראשון של השנה, וזינוק מרשים של 49% ברבעון השני שלה.

בהמשך השנה המגמה החיובית התמתנה, ומאז חודשי הקיץ האחרונים התגברה התנודתיות בשווקים, על רקע חוסר יציבות וחוסר ודאות שגדלו בשוקי העולם.

ביצועי המדדים הבולטים בסיכום השנה העברית

מלחמת סחר לצד הורדות ריבית

בבורסה מציינים כי "עליות השערים שהחלו ברבעון השני של תשע"ט בבורסה בעולם וגם בת"א נחלשו במהלך הרבעון האחרון של תשע"ט, וזאת בהשפעת התגברות מלחמת הסחר בין ארה"ב לבין סין והתקרבות מועד הברקזיט ועימו החשש ליציאת בריטניה מהאיחוד ללא הסכם, אך לשתי הורדות הריבית על ידי הפד הייתה תרומה חיובית חזקה יותר על המסחר בשווקים".

עוד בצד החיובי בסיכומה של תשע"ט, מדדי ת"א 90, טק-עילית והבנקים התחזקו בטווח של כ-13%-18%, בהמשך לתשואות חיוביות בטווח של כ-8%-25% שרשמו בתשע"ח, ולעומתן בצד השלילי מדד SME60 (מדד היתר) ירד ב-10%, אחרי ירידה של 11% בתשע"ח, ומדד הנפט והגז נחלש ב-6%, בהמשך לשחיקה של 3% בשנה שעברה.

אפיק החוב, בעיקר זה הממשלתי, מסכם שנה עברית מוצלחת, עם עליות של 7.6% באפיק הממשלתי השקלי בריבית קבועה, אחרי עלייה של 1.4% בתשע"ח, ועלייה של 6.7% באפיק הממשלתי צמוד המדד, שנחלש קלות בשנה שעברה, כשבין האפיקים הקונצרניים מציגים התל-בונד השקלי וצמוד המדד עליות של כ-4.5% כל אחד.

יותר מסחר במניות, פחות גיוס אג"ח

עוד עולה מנתוני הסיכום השנתי כי המחזור היומי הממוצע בשוק המניות, ללא קרנות סל על מדדי מניות, התקרב ל-1.1 מיליארד שקל, ובכך השתפר ב-2.5% לעומת הממוצע היומי שנרשם בתשע"ח.

שוק גיוסי החוב הקונצרניים מציג בסיכום שנתי ירידה של כ-8% בהיקפי הפעילות, לסך גיוסים של 66.7 מיליארד שקל, וזאת בהשפעת צמצום גיוסי אג"ח רצף מוסדיים ונש"ר (ניירות ערך שאינם רשומים למסחר בבורסה א'ל), בעוד גיוסי האג"ח לציבור שמרו על יציבות, בהיקף של 57.1 מיליארד שקל.

לצד זאת, פעילות המנפיקות החדשות בשוק החוב הצטמצמה, עם גיוסי אג"ח של 1.85 מיליארד שקל שבוצעו על ידי ארבע מנפיקות, לעומת גיוסים של 8.15 מיליארד שקל שבוצעו על ידי 15 חברות בתשע"ח.

בשוק האקוויטי גויס סכום של 8.5 מיליארד שקל באמצעות הנפקות והקצאות של מניות, המשקף שחיקה של 3% ביחס לתשע"ח, כ-2.9 מיליארד שקל מתוכו על ידי 8 חברות חדשות בהנפקות ראשוניות לציבור (IPO), לעומת כ-1.9 מיליארד שקל על ידי 12 חברות חדשות בתשע"ח.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.