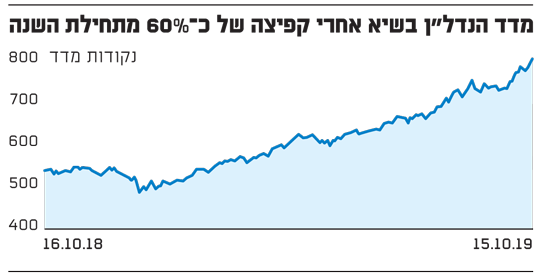

עם זינוק של 60% מתחילת השנה, מדד הנדל"ן הוא הבולט לחיוב בבורסה בת"א ב-2019, בפער ניכר ממרבית יתר המדדים (לשם השוואה, מדד ת"א 125 טיפס מתחילת השנה בכ-16%). מניותיהן של חברות הנדל"ן, בהן בעיקר אלו העוסקות בתחום המניב, נהנות מביקושים גבוהים על רקע שילוב כמה גורמים התומכים ברמות התמחור שלהן.

בראש אותם גורמים ניצבת רמת הריבית האפסית, המאפשרת להן ליהנות מעלויות מימון נמוכות במיוחד. עניין זה גם מהווה איום על עתידן במקרה שכיוון הריבית יתהפך, אולם בשלב הנוכחי ההערכות כי רמות הריבית הנמוכות צפויות להמשיך ללוות אותנו עוד תקופה ניכרת, מספקות ביטחון למשקיעים.

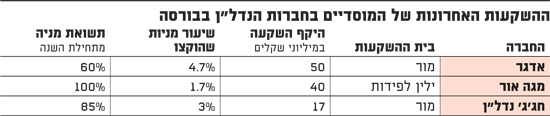

וכך, למרות זינוקים מרשימים של עשרות אחוזים שרשמו חלק ניכר ממניות הנדל"ן המקומיות מתחילת השנה - שהובילו אותן לרמות שיא או קרוב לכך - הגופים המוסדיים ממשיכים לזהות פוטנציאל השקעה בחלק מהן. דוגמאות לכך התקבלו בימים האחרונים, כשהחברות אדגר , חג'ג' נדל"ן ומגה אור ביצעו גיוסי הון מבתי ההשקעות מור וילין לפידות, בסכום כולל של יותר מ-100 מיליון שקל. כבר בימים שמיד לאחר העסקאות, מור מורווח בשיעור דו-ספרתי על ההשקעות באדגר ובחג'ג' נדל"ן.

ההשקעות האחרונות של המוסדיים בחברות הנדלן בבורסה

את ההנפקה הפרטית הגדולה מבין השלוש ביצעה אדגר, שסיכמה על הקצאת 4.7% ממניותיה לבית ההשקעות מור תמורת כ-50 מיליון שקל, לפי מחיר השוק של 7.6 שקל למניה. נוסף לכך העניקה אדגר למור חבילת אופציות, שניתנות למימוש עד סוף שנת 2020 במחיר מימוש של 8.5 שקל למניה, ואשר במימושן המלא צפוי חלקו של בית ההשקעות בחברה להגיע לכ-7% מהמניות.

פעילותה של אדגר מתרכזת בתחום הנדל"ן המניב בישראל ובחו"ל, ובעלי השליטה בה הם בני הדודים מוקי ודורון שנידמן, באמצעות קבוצת צור שמיר של השניים. כיום הגוף המוסדי הבולט באדגר הוא כלל ביטוח, עם כ-9% מההון. מניית אדגר, שכאמור נהנית כמו חלק ניכר מעמיתותיה בתחום הנדל"ן מעליות שערים מרשימות מתחילת השנה, הנתמכות בעיקר בסביבת הריבית האפסית, נסחרת ברמות שיא אחרי קפיצה של כ-60% מתחילת השנה, ומשקפת לחברה שווי נוכחי של כ-1.1 מיליארד שקל.

מור, מסתבר, זיהה פוטנציאל גם בחברת חג'ג', המתרכזת בייזום נדל"ן וארגון קבוצות רכישה, והקצה לבית ההשקעות בימים האחרונים כ-3% מהונה, תמורת כ-17 מיליון שקל. הקצאת המניות בחברה שבשליטת האחים צחי ועידו חג'ג' נעשתה במחיר של 11 שקל למניה - נמוך בכ-3% ממחיר השוק בעת ההקצאה, וזאת אחרי זינוק של כ-85% שרשמה המניה מתחילת השנה, שמשכה גם אותה לרמת שיא, המשקפת לחג'ג' שווי נוכחי של כ-650 מיליון שקל.

גם במקרה זה קיבל מור חבילת אופציות הניתנות להמרה עד סוף נובמבר 2020, לפי מחיר מניה של כ-12.5 שקל, אשר במימושן המלא יהוו כ-3% נוספים מהונה של חג'ג'. בשני החברות, ההשקעות של מור נעשו באמצעות קרנות הנאמנות, קופות הגמל של החברה וקרן הגידור מור שוקי הון.

לא רק במור מזהים הזדמנות במניות נדל"ן שנסקו מתחילת השנה. בית ההשקעות ילין לפידות השקיע לאחרונה 40 מיליון שקל ברכישת כ-1.7% מהונה של חברת הנדל"ן המניב מגה אור, במסגרת הנפקה פרטית שבוצעה לפי מחיר מניה של 70 שקל - נמוך ב-6% משווי מניית מגה אור בעת ההקצאה. הקצאת מניות החברה שבשליטת צחי נחמיאס באה לאחר שמנייתה של מגה אור הכפילה את ערכה מתחילת השנה, ומשקפת לחברה שווי נוכחי המתקרב ל-2.7 מיליארד שקל.

עם הקצאה זו מגדיל ילין לפידות את חלקו במגה אור, אחרי שבחודש יוני האחרון השקיע כ-23 מיליון שקל בקצת יותר מ-1% מהון החברה, כחלק מהקצאת מניות תמורת גיוס כולל של כ-200 מיליון שקל שביצעה מגה אור מכמה גופים מוסדיים. ילין לפידות הוא בעל מניות ותיק במגה אור, וחלקו בחברה, באמצעות קרנות נאמנות וקופות גמל, מתקרב ל-8%.

מדד הנדלן בשיא

מור השקיע גם באינטרגאמא ובהנפקת ג'נריישן

מור השקעות, הנמצא בשליטת משפחות מאירוב ולוי, הוא גוף צומח במהירות שניהל בתחילת אוגוסט האחרון נכסים בהיקף של כ-23 מיליארד שקל (מהם מעל ל-20 מיליארד שקל בקרנות נאמנות), לעומת כ-14 מיליארד שקל שנוהלו בו בסוף 2016. בחודשים האחרונים מור נכנס גם לתחום ניהול הגמל וההשתלמות, שם הוא כבר מנהל כ-430 מיליון שקל. מניית מור השקעות הוסיפה 45% מאז שהונפקה לפני כשנתיים ומשקפת לבית ההשקעות שווי של כ-330 מיליון שקל.

בתקופה האחרונה ביצע מור מספר השקעות בולטות בזירה הבורסאית שאינן בתחום הנדל"ן. בין היתר השקיע כ-9 מיליון שקל ברכישת מניות רדומות ואופציות למניות רדומות של חברת אינטרגאמא , כשמנייתה של זו הייתה קרובה לרמת השיא שלה, אחרי קפיצה של כ-60% מתחילת השנה ועד מועד ההשקעה בחודש יולי. מאז טיפסה מניית אינטרגאמא, חברת החזקות שבחודשים האחרונים החלה להתמקד בפעילות נדל"ן, בכ-6% נוספים, והיא משקפת לחברה שווי נוכחי של כ-175 מיליון שקל. מור גם לקח חלק מרכזי בהנפקת הון שביצעה בשבועות האחרונים קרן ההשקעות בתשתיות ג'נריישן קפיטל, עם השקעה של כ-110 מיליון שקל מתוך סך של יותר מחצי מיליארד שקל שגייסה ג'נריישן.

בגופים שמתמקדים בקרנות נאמנות, כגון מור, יש למנהלי ההשקעות מרחב צר מאוד של שיקול דעת. זאת משום שבעוד שניהול ההשקעות בחיסכון לטווח ארוך הוא יחסית חופשי ולא כפוף למסגרות קשיחות, הרי שבקרנות נאמנות יש הכרח להשקיע בהתאם לתשקיף של הקרן. במובן זה, כל שקל שזורם לניהול קרן מנייתית הפועלת בישראל חייב ברובו ללכת להשקעה ישירה במניות בבורסה המקומית. דבר זה יוצר ביקוש שמצריך את המוסדיים, בדגש על מנהלי קרנות הנאמנות, לברור חברות מועדפות בכל מצב שוק, וגם לאחר שאלה כבר עשו מהלך בבורסה.

הגופים המוסדיים הם המשקיעים הפעילים ביותר בבורסה המקומית, באמצעות מאות רבות של מיליארדי שקלים של כספי ציבור שבניהולם - בקרנות הפנסיה, קופות הגמל, קרנות ההשתלמות, ביטוחי המנהלים, תיקי השקעות וקרנות הנאמנות. השקעות המוסדיים בחברות הציבוריות נעשות כחלק מהמציאות המאתגרת שמנהלי ההשקעות בגופים הללו רואים לנגד עיניהם: שוק הון מוגבל בהיקפו עם מספר חברות לא גבוה. מול המציאות של היצע מוגבל של ניירות ערך, צומחים היקפי הכספים המנוהלים על ידם בקצב אדיר, והם חייבים למצוא אפיקי השקעה שיניבו להם תשואה. הכרח זה בא לידי ביטוי בהרחבת אפיקי ההשקעה שהמוסדיים משקיעים בהם, דבר המתבטא בהגברת היציאה להשקעות בחו"ל או באפיקים אלטרנטיביים שאינם שוק הון קלאסי.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.