תארו לכם עולם ללא מקלטי מס; ללא חברות "אוף-שור"; עולם שבו כל חברה מדווחת באורח מלא על פעילותה במדינה שבה התאגדה, והמידע חשוף לרשויות אחרות בעולם, בהן יש לאותה חברה פעילות. עכשיו תפסיקו לדמיין. בימים אלה צועד העולם לעבר התרחיש הזה, כששורה של מדינות ושטחי שיפוט, אשר פועלים כמקלטי מס, מפרסמים כללי "מהות כלכלית" וכללי דיווח חדשים לחברות אוף-שור, אשר לא היו קיימים בעבר.

משמעות הדבר היא שחברות אוף-שור יחפשו בתים חדשים במדינות המערביות, מה שיהווה הזדמנות חד-פעמית עבור מדינת ישראל להכניס אליה הרבה מאוד כסף. מיליארדי שקלים בשנה.

ברשות המסים מכירים בהזדמנות שנפתחה בעקבות האווירה הבינלאומית של השקיפות, המרדף העולמי אחר גביית מס אמת והרצון לצמצם את מקלטי המס. לפני בחירות 2019 אף תוכנן "רוד-שואו" בעמק הסיליקון בהשתתפות מנהל רשות המסים ערן יעקב ומנכ"ל האוצר שי באב"ד ונציגים נוספים, על-מנת להציג בפני חברות הטכנולוגיה הבינלאומיות, שמחזיקות חברות אוף-שור, את היתרונות המיסויים שיש בישראל (חוקי העידוד). ואולם הבחירות הראשונות הקפיאו את כל התוכניות הללו, והבחירות השניות כבר קברו אותן. כעת מחפשים ברשות המסים דרך חדשה לפתוח ערוץ תקשורת עם החברות הללו, בלי להמתין ליציבות פוליטית, שעלולה להגיע באיחור.

דרישה בינלאומית ל"מהות כלכלית"

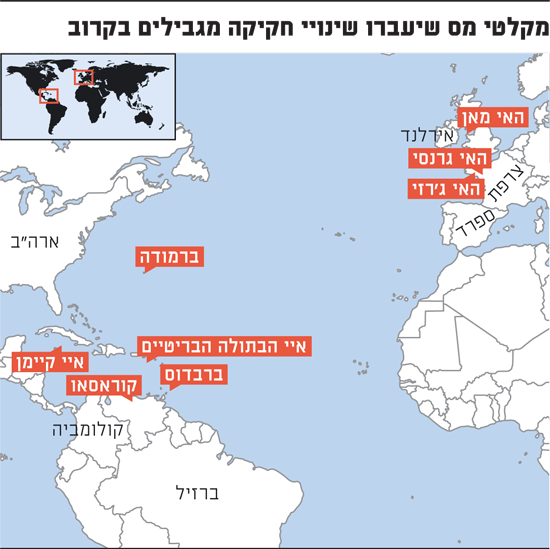

בעקבות לחצים מטעם האיחוד האירופי ומדינות ה-OECD, מקלטי מס מוכרים שבהם שיעורי המס נמוכים או כמעט אפסיים ולא קיימות בהם דרישות דיווח - אימצו חקיקות העוסקות בדרישות ל"מהות כלכלית" מהחברות המתאגדות בתחומן. בין המדינות הללו נמצאות איי הבתולה הבריטיים (BVI), איי קיימן, ברמודה, גרנזי, ג'רזי, איי מן, ברבדוס וקורסאו.

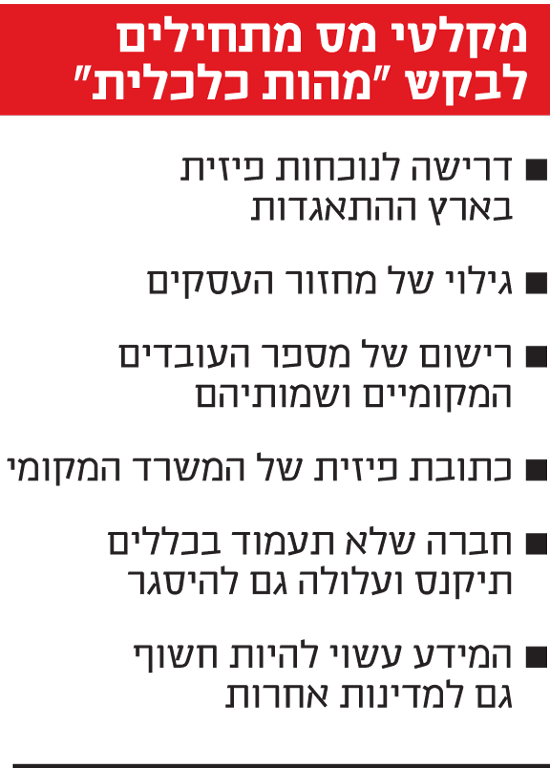

החקיקה החדשה של מקלטי המס כוללת מספר דרישות שלא היו קיימות בעבר ועתידות להבריח מהן רבות מהחברות המאוגדות אצלן. בין היתר, ישנה דרישה לנוכחות פיזית "נאותה" במדינת ההתאגדות. אם הפעילות של החברה קשורה למימון, פיננסים וקניין רוחני, הדרישות גבוהות יותר. לדוגמה, באיי הבתולה ידרשו מחברה להגיש לרשויות מידע על מחזור הכנסות, מספר העובדים הקשורים לפעילות, מספר העובדים המקומיים באי ושמותיהם, כתובת פיזית של משרד, תיאור הציוד הקיים.

דרישה נוספת מחברות האוף-שור היא להראות פעילות רלוונטית - "מהות כלכלית". כלומר, שיש לה עובדים, משרדים, ניהול, רמת הוצאות ועוד.

במאוריציוס, בסיישל ובפנמה פורסמה לאחרונה חקיקה מעט שונה אשר עוסקת גם היא ב"מהות כלכלית", שבבסיסה דרישות למספר נאות של עובדים והכרה נאותה בהוצאות תפעוליות לצורך קבלת הטבות מס.

הכללים החדשים הללו ישפיעו דרמטית גם ברמה הלאומית וגם ברמה הבינלאומית. חשוב לזכור כי לחלק גדול מהחברות שרשומות במדינות האלה אין כל-כך על מה לדווח. רבות מהחברות הללו לא מחזיקות אפילו חדר בודד במדינות האוף-שור, ובוודאי שה"מחקר והפיתוח" שלהן לא נעשה שם.

ברמה הלאומית, הכללים הללו ישפיעו על חברות ישראליות שעוסקות בתשתיות בינלאומיות וחברות שעושות עסקים באפריקה, ואשר רשומות במקלטי מס שונים, וכן על אלפי חברות נוספות - קטנות יותר - שנפתחו על-ידי ישראלים במקלטי המס השונים בעולם. ברמה הגלובלית, כל חברות הטכנולוגיה הגדולות מחזיקות זכויות IP במדינות אוף-שור, ורבות מהן ייאלצו לחפש כעת בית חדש. עבור ישראל מדובר בחלון הזדמנות קצר מועד לקלוט אל גבולותיה חברות זרות רבות.

מקלטי מס שיעברו שינויי חקיקה מגבילים בקרוב

חלון ההזדמנויות ייסגר בסוף 2020

לדברי רו"ח שרון שולמן, מנהל מחלקת המסים ב-EY ישראל, "החקיקה החדשה של משטרי ה'אוף-שור' מהווה את המסמר האחרון בארון של מבנה האוף-שור".

לדבריו, "הנהירה החוצה ממקלטי המס מהווה הזדמנות לפתיחת גבולות ישראל בפני החברות אלה, וכניסת IP לארץ, בייחוד לאור חקיקת המס כאן. "מצויה כאן הזדמנות של ישראל לעשות כסף גדול. ישראל חוקקה את חוק 'המועדף הטכנולוגי' ו'המועדף הטכנולוגי המיוחד', עם 6% מס לחברות גדולות ועם יציבות של ההטבות למשך 10 שנים גם אם החוק משתנה, והכול בשביל לשכנע את חברות הטכנולוגיה הגדולות להגיע לישראל".

רו"ח שרון שולמן/ צילום: באדיבות EY ישראל

החברות עושות עכשיו "שופינג" בין המדינות לבית חדש?

שולמן: "יש מדיניות מס מיטיבה במדינות רבות אחרות. מדינות כמו אירלנד, שווייץ וסינגפור, ממש נפגשות עם החברות האלה בתקופה האחרונה, ובוחנות מה ניתן לעשות בשביל לגרום להן לבוא דווקא אליהן, והן נמצאות במצב יותר טוב מישראל, כי הן היו יעד מועדף על החברות הללו גם קודם. ישראל צריכה לעשות לעצמה יחסי ציבור, ללכת ולהיפגש עם החברות והמנכ"לים שלהן, להראות מה יש למדינה להציע ולהזמין אותם לנהל משא-ומתן עם ישראל.

"הפלטפורמה קיימת, כי בחקיקה יש מסלול הטבות מאוד ייחודי ביחס לעולם שמאפשר למדינה לתת הטבות למי שמביא IP לישראל, וגם אם החקיקה תשתנה אז ישראל תשמר את ההטבות המובטחות ל-10 שנים. אם נפספס את 2020 - אז פספסנו את הכסף. ההזדמנות תיסגר בסוף 2020".

חוץ מקריאת השכמה לאוצר לרדוף אחר חברות הטכנולוגיה הגדולות, קורא שולמן למחוקק (שלא ממש מתפקד בימים אלה, שבהן אין ממשלה) לחוקק גם חוקים שייטיבו עם חברות שאינן חברות טכנולוגיה, כי גם הן יחפשו מקום חדש להתאגד בו. "יהיו מדינות שירוויחו הרבה מאוד מהמעבר הזה. הן יקלטו את הפעילות אליהן וירוויחו עסקים מאוד גדולים, ולא רק בתחומי הטכנולוגיה".

שולמן מעריך כי "הראשונות להגיב לכללים החדשים יהיו החברות האמריקאיות הרב-לאומיות, כי מאוד מקובל במבנים שלהן להחזיק קניין רוחני בחברות אוף-שור, פטנטים וכדומה. בצורה מובהקת ב-2020 הן צפויות לצאת ממשטרי האוף-שור ויחפשו 'און-שורים' עם משטר מס רגיל".

מקלטי מס מתחילים לחפש

מלחמה עולמית במקלטי מס

החקיקה במקלטי המס מגיעה בעקבות המאבק הבינלאומי בהון השחור ובכלכלת הצללים, שעבר שינויים דרמטיים בשנים האחרונות. בנוסף, למדינות המתוקנות בעולם נמאס שחברות הפועלות בגבולותיהן ומרוויחות סכומי עתק מתאגדות במקלטי מס והכסף הגדול חומק מבין ידיהן. הרגולטורים בעולם הכריזו מלחמת חורמה על מעלימי המס ומלביני הון, והחלו לירות את החיצים ברחבי העולם.

על הרקע הזה נולדו שלל יוזמות והסכמי חילופי מידע בין המדינות והעולם הפך אט-אט ליותר שקוף פיננסית.

הקמת חברה במקלטי מס אינה מהווה עבירה. לא מעט אנשי עסקים בעולם, וגם בישראל, בחרו בהתאגדות ב"מדינות אוף-שור" מטעמי מיסוי. בין היתר מדובר בפנמה, ברמודה, קפריסין, לוקסמבורג, איי קוד, איי קיימן, איי הבתולה, הונג קונג ועוד ועוד.

בחלק ממדינות העולם - וכך גם בישראל - קיימת חובת דיווח על החזקה של כל חברה זרה בחו"ל, אבל אין חובה לדווח על הכנסותיה של אותה חברה, מספר העובדים בה ופרטים נוספים. וכך, במשך השנים, פעלו חברות רבות במדינות "אוף-שור", בלי שלאף אחד היה מידע מלא על פעילותן.

לדברי שולמן, "התמונה הגדולה היא שפרויקט ה-BEPS (תוכנית שיזם פורום ה-20G בשיתוף ה-OECD, ואשר מטרתה מאבק בתכנוני המס) נלחם בחברות ללא מהות כלכלית על-ידי שינוי של עקרונות של מחירי העברה (מחיר שנקבע ביחס לעסקאות בינלאומיות המבוצעות בין חברות קשורות), וקבע שאפשר לייחס רווח רק לחברות שיש להן פעילות של מנהלים בכירים, ושאי-אפשר לתת הטבות מס לקניין רוחני, אם החברה בעצמה לא מבצעת את פעילות המחקר והפיתוח. כך התחיל הלחץ על המבנים הבינלאומיים האלה.

"חברה או שותפות שלא יעמדו בחובת הדיווח, עשויות להיות כפופות לקנסות בסכומים שנעים בין 20 אלף דולר עד 75 אלף דולר לכל ישות, וכן לתקופת מאסר הנעה בין שישה חודשים לשנתיים. מעבר לכך, חברה או שותפות אשר לא יעמדו בכללי המהות הכלכלית (או לא יתקנו ליקויים), חשופות לקנסות בסכומים מהותיים - מינימום של 5,000 דולר ועד 400 אלף דולר לכל ישות; וכן לאפשרות מחיקת החברה או השותפות מרשם החברות המקומי, פעולה שעשויה להיחשב כאירוע של פירוק, במדינת התושבות של חברת-האם המחזיקה את החברה הנמחקת.

"במקלטי מס שונים נקבעה גם סמכות להחליף מידע בנוגע לבעלים הכלכלי או החוקי עם טריטוריות אחרות".

לדברי שולמן, "מי שהקים חברה באיי הבתולה ידע שהוא צריך להתייחס לשיקולי מס בישראל ובמדינות אחרות, אבל הוא מעולם לא נדרש שיהיו לו אנשים באיי הבתולה או להגיש דיווחים שם. הוא בעצם התנהל במחשכים שם. אלה משטרי מס שהיו מאוד מקובלים במדינות אוף-שור, ועכשיו העידן הזה נגמר".

מהי חברת אוף-שור?

המונח חברות אוף-שור הוא שם כללי לחברות שהתאגדו במדינות שבהן שיעורי המס נמוכים מאוד ואפילו אפסיים - ובכינויי העממי יותר: מקלטי מס. רבות מהמדינות הללו הן איים, וביניהם איי הבתולה הבריטיים, איי ג'רזי, איי קיימן, איי קוד, קפריסין ועוד. עם זאת, חלק ממקלטי המס אינם איים, ובהם גיברלטר, ליכטנשטיין, פנמה, ברמודה, לוקסמבורג ועוד.

מה היתרון בהקמת חברה אוף-שור?

מלבד שיקולי המס, לעתים הקמת חברת אוף-שור נובעת מקיומם של חסמים עסקיים במדינות המוצא (ישראלים, למשל, שיכולים לפעול עסקית במדינות שאין להן קשרי מסחר עם ישראל, או כאלה שמעדיפות שקשר המסחר עם ישראל לא יהיה גלוי), או כאשר הרגולציה במדינת המוצא אוסרת פעילות המותרת במקום אחר בעולם. בנוסף, במדינות אוף-שור לא קיימת חובת דיווח על פעילות החברה והכנסותיה למדינה.

האם הקמת חברת אוף-שור מהווה עבירה?

לא. הקמת חברה במקלטי מס אינה מהווה עבירה. ואולם לפי חוק, אזרח ישראלי שהוא בעל שליטה בחברה זרה, חייב לדווח על כך לרשות המסים בדוח מיוחד, במסגרת הצהרת ההון המוגשת על-ידו - ולא כל הישראלים הפועלים בחו"ל מקיימים חובה זו.

בעקבות הפרת חובה זו, ודליפתן של רשימות שונות בהן ישראלים המחזיקים בהחזקות שונות בחברות אוף-שור ("מסמכי פנמה" למשל), נפתחו ברשות המסים חקירות נגד ישראלים שפתחו חברות באיי הבתולה, באיים הקאריביים, באיי מרשל, בפנמה, בקפריסין, בסנגל ובעוד מקלטי מס. במקביל נערכו בשנים האחרונות פשיטות על נותני שירותים לפתיחת חברות זרות, על-מנת לאתר מעלימי מס וישראלים שהפרו את חובת הדיווח.

היכן משולם המס של חברות אוף-שור?

השאלה הזו עומדת במוקד של ההתעניינות של מדינות העולם בחברות אלה. הכנסות של חברת אוף-שור יכולות להתחייב במס בישראל, כאשר השליטה על עסקי החברה וניהולה נעשים בישראל - החברה נחשבת לתושבת ישראל ומחויבת במס, כמו חברה שהתאגדה בישראל.

גם במדינות אחרות חלים משטרי מס שעשויים לחייב חברות אוף-שור. מנגד, החברות יוצרות מבנים יצירתיים במקלטי המס ברחבי העולם, שאמורים לסייע להן לקבל פטור ממס במדינות המוצא שלהן. פועל יוצא מכך הוא שיעור מס אפסי במדינות המקלט וכן אי-חיוב במס במדינות המוצא. התחמקות זו ממס היא שעוררה את ארה"ב ומדינות נוספות לפעול נגד התופעה.