2019 מסתמנת, לפחות לפי שעה, כאחת השנים הטובות ביותר בשוקי המניות מזה כעשור. אחרי עלייה של 25% במדד S&P 500 עד סוף נובמבר, יש מי שחוששים מגל ירידות האורב מעבר לפינה. העובדה שאנו בפתחו של חודש דצמבר רק מרתיעה עוד יותר, שכן בדיוק לפני שנה אירע המימוש הגדול האחרון בשווקים, שבו נרשמו ירידות של עד 15% במדדים המובילים בוול סטריט בתוך שלושה שבועות - לפני שהמגמה התהפכה והמניות עברו למהלך אגרסיבי חיובי.

אז מה נשתנה בדצמבר 2019, לעומת דצמבר 2018? לכאורה לא הרבה. מלחמת הסחר בין סין לארה״ב עדיין מטרידה את השווקים וצפויה להמשיך להעיב עליהם בחודשים הבאים, דרמות גיאופוליטית ממשיכות להטריד את מנוחת השווקים, אירופה עדיין לא ממש צומחת ועומדת בפני תהליך ברקזיט וגם השווקים המתעוררים לא חווים נחת. מה בכל זאת השתנה ומה תומך בשוקי המניות בפתחה של 2020? הנה כמה סיבות לשמור על אופטימיות:

הריביות אפסיות ויישארו נמוכות

השינוי הגדול ביותר בין דצמבר השנה לזה של השנה שעברה הוא הריבית. במהלך 2018 עלתה הריבית בארה"ב ארבע פעמים. בפעם האחרונה שהיא עלתה, בדצמבר אותה שנה (רגע לפני חג המולד), עוד נצמד הפדרל ריזרב לתחזית שדיברה על 3 העלאות ריבית ב-2019.

אחרי הירידות החדות של דצמבר 2018 ושינוי הטון (הזמני) במלחמת הסחר, דיבר הפד על אפשרות להורדת תחזיות, ולמרות שלא שינה אותן בפועל, הוא כבר אותת כי לא יעלה ריבית בקרוב. על הורדת ריבית התחילו לדבר בשווקים רק במהלך מאי 2019, אחרי העלאת מכסים מפתיעה על מקסיקו וסין ואחרי דחייה ראשונה של הברקזיט.

מאז, הספיק הפד להוריד את הריבית 3 פעמים (ל-1.5%-1.75%) והצית גל הורדות ריבית והרחבות מוניטאריות בכל העולם. לפי שעה הוא אותת כי אין בכוונתו לשוב ולהוריד את הריבית, אך ברור כי היא לא עומדת לעלות בקרוב ולהישאר ברמה נמוכה, מה שייטיב עם שוקי המניות לא רק בארה"ב אלא בכל העולם.

עלייה בתחזיות הצמיחה בארה"ב ברבעון הרביעי

השיא שאליו הגיעו שוקי המניות ערב חג ההודיה בא על רקע סדרת נתוני מאקרו חזקים ונתונים ראשוניים חיובים לסיכום יום הקניות הגדול שאחריו (ה-Black Friday). ספר הבז' של הבנק המרכזי האמריקאי, שכולל סקירות אזוריות של כל הבנקים המרכזיים המקומיים בארה"ב, הפתיע לטובה, וכך גם סקרי הציפיות לענף התעשייה. נתוני סחר החוץ, מכירות מוצרים בני קיימא ונתונים חיוביים בשוק הנדל"ן הובילו בשבוע האחרון לעלייה בתחזיות הצמיחה לרבעון הרביעי ל-1.7%. נתונים ראשוניים על המכירות הקמעונאיות ביום שישי האחרון (7.4 מיליארד דולר, שיא כל הזמנים) תומכים בכך ונתונים ראשונים על יום המכירות המקוון ביום שני השבוע ("Cyber Monday") מצביעים על צמיחה של כמעט 17% לעומת השנה שעברה, למעל 9 מיליארד דולר.

השיפור בתחזיות הצמיחה מפחית עוד יותר את החששות למיתון, שהיו אחת הסיבות המרכזיות לגל הורדות הריבית האחרון. החששות האלה היו גם אחת הסיבות לירידות החדות בדצמבר 2018, אז פחד שהאטה בסין תוביל למיתון עולמי, היה אחד הגורמים המרכזיים שהעיבו על השווקים.

אחרי כל שיא - מגיע שיא חדש

שנת הנשיאות רביעית מאופיינת בעליות

מחקרים שנערכו בעבר גילו קשר בין תשואות שוק המניות בארה"ב לבין מועדי הבחירות לנשיאות. מהמחקרים האלה עלה שהתשואות של השוק נוטות להיות יותר נמוכות בשנתיים הראשונות לנשיאות וגבוהות יותר בשנתיים האחרונות, במיוחד בשנה השלישית שאנו לקראת סיומה. מאז 1928, השוק עלה בממוצע ב-5.7% בשנה הרביעית, אחרי עלייה ממוצעת של 12.8% בשנה השלישית.

נראה כי זה לא מקרי. בשנים הראשונות אחרי הבחירה, הנשיאים נוקטים בצעדים קשים מבחינה כלכלית שהם לא רוצים לנקוט בהם כשמועד הבחירה מחדש שלהם או של מפלגתם מגיע שוב. לכן התשואות נמוכות יותר בשנתיים הראשונות אחרי הבחירות מאשר בשנתיים שאחריהן. למשל, כרגע במסגרת הרצון של דונלד טראמפ להיבחר מחדש, הוא מפעיל לחץ על הבנק המרכזי להוריד עוד ועוד ריבית. ריבית נמוכה עשויה להביא לשוק מניות עולה, לגידול בהוצאות הצרכנים ולכלכלה במצב משופר. זו גם אחת הסיבות למאמצים העילאיים שהוא עושה לסגור עסקת סחר עם סין.

כמו כל נתון סטטיסטי, הבעיה עם המחזור הנשיאותי היא שבחירות מתקיימות רק כל פעם ב-4 שנים והמדגם קטן מידי כדי להסיק מסקנות חותכות.

אחרי כל שיא בשווקים...מגיע עוד אחד

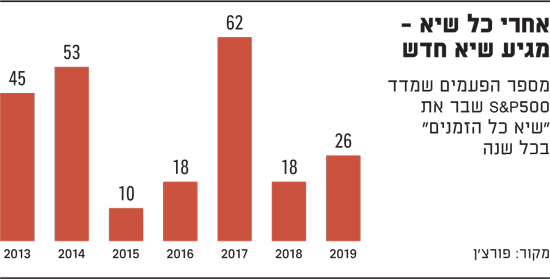

אחת הסיבות לחששות בשווקים היא רמות השיא של מדדי המניות. מאז תחילת 2019 העפיל מדד S&P 500 לשיא חדש כבר 26 פעמים, האחרונה שבהם ממש בשבוע שעבר. בכל פעם שהשוק כובש רמה חדשה, כמובן שפחד הגבהים מתעורר מחדש.

עם זאת, ברוב הפעמים שהשוק שבר שיא של כל הזמנים - זו היתה רק סיבה נוספת להעפיל לשיא חדש. ב-2018 נשבר 18 פעמים "שיא כל הזמנים" של S&P 500. ב-2017 זה קרה 62 פעמים וב-2016 זה התרחש 18 פעמים. מאז 2013, השנה שבה חזרו המדדים לרמה שלפני המשבר הגדול של 2007-2008, שבירת שיאים היא כמעט אירוע שבשגרה.

כשבודקים את הנתונים מגלים שמאז 1928, בכ-5% מכל ימי המסחר בארה"ב נשבר "שיא כל הזמנים" חדש. כלומר, בממוצע בכל 20 ימי מסחר נשבר שיא חדש בכמעט 90 השנה האחרונות. הסטטיסטיקה הזו קצת משקרת, כי במשבר הגדול של שנות ה-30 וה-40 של המאה הקודמת לא נשבר אף שיא - כלומר בפועל, מספר הימים שבהם נשברים שיאים בשנים שלאחר מכן גבוה יותר.

יש היגיון בשבירת שיאים לאורך זמן, שכן כל עוד הכלכלה צומחת, גם רוב החברות אמורות להמשיך לצמוח. כקבוצה, רווחי החברות גדלים לאורך זמן בקצב של 5%-6% לשנה ועל זה יש להוסיף תשואת דיבידנד שכרגע היא כמעט 2% בארה"ב (באירופה למשל היא גבוהה יותר, 3.6%). גם אם הכלכלה תצמח לאט יותר בשנים הקרובות, מה שאולי יוביל לצמיחה איטית יותר בחברות, עדיין הרווחים יגדלו. לכן, מי שמשקיע במניות לאורך זמן, יתרגל לכך שהמניות עולות רוב הזמן ושיאים של כל הזמנים הם חלק מהשגרה. למעשה, ב-70% מהפעמים, אחרי שיא-כל-הזמנים במניות, השוק נמצא ברמה גבוהה יותר כעבור שנה, שלוש וחמש שנים.

הכותב הוא סמנכ"ל פיתוח עסקי בהראל פיננסים מקבוצת הראל ביטוח ופיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.