רישום ישיר למסחר (Direct listing) זוכה לחיבוק של יזמי הון סיכון וחברות טק גדולות בעמק הסיליקון - אבל האם הוא בטוח גם למשקיעים רגילים?

זו השאלה שמציגות היום כמה שדולות משקיעים, שאומרות שהתהליך הלא מקובל שאימצו החברות Slack וספוטיפיי ליציאה לשוק הציבורי חסר את מנגנוני הביטחון של הנפקה רגילה לציבור, IPO.

רישום ישיר הוא חלופה ל-IPO המסורתית, שבה החברה רושמת את מניותיה למסחר בבורסה בלי לשכור בנקים שיהיו החתמים של ההנפקה. החברות חוסכות את עמלות החיתום ועוקפות כמה הגבלות עלIPO רגילה, כמו תקופת החסימה של מניות שמונעת ממנהלי החברות לממש מיידית את רווחיהם (אם המניה עולה, כמובן).

השנה הקרובה תביא בכנפיה אולי עוד עסקאות כאלו. Airbnb, חברת השכרת דירות הנופש, שוקלת רישום ישיר כזה, על פי דיווח של הוול סטריט ג'ורנל, לאחר שכבר הודיעה כי תנפיק כנראה ב-2020.

רישומים ישירים למסחר מתרחשים בשקט כבר שנים, אך הם היו מוגבלים לעסקאות קטנות עד שספוטיפיי הפכה לחברה הגדולה הראשונה שיצאה לציבור ברישום ישיר. זה עורר התעניינות בתהליך הזה של "חברות חד-קרן" נוספות, כלומר חברות פרטיות שמוערכות במיליארד דולר ויותר.

"הנפקה מסורתית כרוכה בחתמים ובאנשי מקצוע נוספים עם ידיעה מעמיקה של החברה - והתחייבות משפטית ברורה - שעוזרים לקבוע את תנאי ההנפקה", אמר טיילר ג'לאש, מנכ"ל "התאחדות השווקים הבריאים", גוף שמייצג משקיעים. "אבל ברישום ישיר, ההתחייבות המשפטית של אלו שקובעים את המחיר אינה כה ברורה, וזה סיכון חדש למשקיעים".

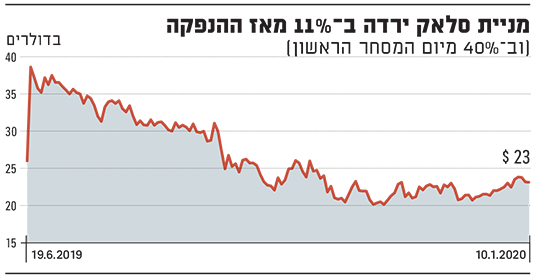

המשקיעים לא רוו עד כה נחת משני הרישומים הישירים הגדולים למסחר עד כה. סלאק רשמה את מניותיה ביוני, ומאז, מנייתה של חברת המסרונים במקומות העבודה צנחה ב-40%, בעוד שמדד 500 P&S עלה ב-10.5%.

מניית ספוטיפיי עלתה ב-5% בלבד מאז הנפקתה באפריל 2019, הרבה מתחת לעלייה של 25% במדד P&S באותה תקופה.

ה-SEC, רשות ניירות הערך האמריקאית, בודקת את הרישום הישיר של סלאק ואת ההנפקות האחרונות של חברות חד-קרן בבורסת ניו יורק, בחקירה שמתמקדת ביום המסחר הראשון במניות.

ה-SEC גם צפויה השנה להכריע בעניין הצעה של בורסת ניו יורק לאפשר לחברות להשתמש ברישום ישיר כדי לגייס הון - תוכנית שעשויה להפוך את התהליך לאטרקטיבי עבור מגוון רחב של חברות שרוצות להגיע לשוק הציבורי.

ב-NYSE - רישום ישיר רק במכירת מניות קיימות

לפי תקנון NYSE הנוכחי, חברות יכולות להשתמש ברישום ישיר רק כדי למכור מניות קיימות, ולא להנפיק מניות חדשות ולמכור אותן לציבור. מצב זה מגביל את הרישום הישיר למועדון של חברות עשירות בהון שלא צריכות לגייס כספים חדשים, אך רוצות לאפשר למשקיעים מוקדמים ולבעלי עניין פנימיים לממש את מניותיהם.

בתחילת דצמבר האחרון, ה-SEC דחתה גרסה ראשונית של הצעת NYSE, אך החזירה אותה לתיקון עם שינויים קלים בלבד, והיא ממשיכה לבחון את הרעיון.

הצעת בורסת ניו יורק הטרידה כמה גופים, שחוששים כי היא תיצור גרסת הנפקה עם רגולציה קלה מדי, שעלולה להיות מנוצלת לרעה על ידי חברות עם ניהול גרוע או תוכניות הונאה.

"זו תהיה עקיפה מוחלטת של תהליך החיתום המסורתי, שתיצור פרצה מאסיבית במשטר הרגולטורי שחל על הצעת ניירות ערך לציבור", כתבה אגודת הני"ע האמריקאית,ASA, בדצמבר ליו"ר ה-SEC, ג'יי קלייטון. האגודה הזו מייצגת חברות שירותים פיננסיים קטנות יחסית, ביניהן כמה שעוסקות בחיתום הנפקות לציבור.

השדולה הזו ציינה שהחתמים בהנפקה ראשונה מסורתית אחראים משפטית על כל מצג שווא והשמטות בתהליך ההנפקה, אך רישום ישיר למסחר הופך את האחריות הזו ללא ברורה. ה-SEC צריכה לוודא שיועצים פיננסיים, בורסות ובעלי עניין פנימיים בחברות יישאו באחריות המשפטית לבעיות דומות ברישום הישיר, כתבה ASA במכתבה.

על כך הגיב דובר של NYSE ואמר כי חברות שפונות לרישום ישיר ניצבות בפני רוב החוקים של IPOs רגילות. "החברות מחויבות לעבור תהליכים ממוסדים שדומים ל-IPO, שכוללים הגשת הודעת רישום ל-SEC, עמידה בתקני הרישום של NYSE והשתתפות בתהליך גילוי נאות שקוף וחזק", ציין.

בתגובה אמרה דוברת ה-SEC כי "חברות ניצבות בפני חובות גלוי נאות ופרוצדורה משמעותיות" אשר חלות גם על IPOs וגם על רישום ישיר, ו"אנחנו מצפים מהמנפיקים לציית לאותן התחייבויות".

דרך לחמוק מתביעות?

הבדל אחד בין IPOs ורישומים ישירים למסחר הוא באופן הטיפול בהם בבתי משפט כאשר משקיעים ממורמרים תובעים חברות. זהו מוקד המאבק המשפטי שמתבשל כעת בעניין סלאק. משקיעים תובעים את החברה בבית משפט פדרלי בקליפורניה, בטענה שלא חשפה סיכונים מסוימים כשמכרה להם מניות.

תביעות כאלו הן שכיחות, וחברות רבות רואות בהן מטרד, אבל החידוש הוא בתגובה של סלאק, שהתבססה על העובדה שהיא בחרה בטכניקת הרישום הישיר למסחר.

בתצהיר לבית המשפט מנובמבר טענה החברה שהיא לא נושאת באחריות משפטית לפי סעיף 11 לחוק ניירות הערך מ-1933 (הסעיף התומך בתביעות רבות של בעלי מניות), שכן כאשר היא יצאה לציבור, המשקיעים קנו תמהיל של מניות - חלק מהן היו מכוסות על ידי הודעת הרישום של החברה שהוגשה ל-SEC ומניות אחרות לא נרשמו, כי הן נמכרו על ידי עובדים בחברה ולא על ידי החברה עצמה.

מניית סלאק ירדה ב-11% מאז ההנפקה

ומאחר שהמשקיעים אינם יכולים לשייך את מניותיהם להודעת הרישום, התביעה שלהם צריכה להיפסל, טענה החברה. עוד לטענתה, התובעים אינם יכולים לדרוש פיצויים מפני שלא הייתה הצעת מחיר ברישום הישיר, שתקבע כמה כסף הם הפסידו.

ניצחון לסלאק בזירה הזו יוכל לבסס את הרישום הישיר כדרך לחברות לחמוק מתביעות, סבור פרנסיס מק'קונוויל, שותף במשרד עורכי הדין לבטון סאצ'ארו, שמייצג בעלי מניות בתביעות נגד חברות, אך אינו מעורב בתיק של סלאק.

"הסכנה, מנקודת המבט של הגנה על משקיעים ושקיפות שוק, היא שרישום ישיר ייראה לחברות ככלי לעקוף את האחריות המשפטית לניירות הערך", מזהיר מק'קונוויל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.