בעוד כשבועיים יפורסם מדד המחירים לצרכן לחודש פברואר וייתכן כי זו תהיה הזדמנות אחרונה לפעולה מהירה. מדד פברואר צפוי לרדת על פי הערכתנו ב-0.2% וייתכן כי מי שלא יגדיל עד למועד הזה את החשיפה לאג"ח צמוד מדד, יפספס חלק ניכר מהעליות הפוטנציאליות באפיק זה.

כמו בכל שנה, בסוף חודש מרץ מתחיל בישראל האביב. בנוסף לפריחה ולחג הפסח, מביא האביב עימו גם את רצף עונת מדדי המחירים החיוביים הגבוהים. השנה, בחודשים מרץ-מאי צופה מחלקת המחקר בהראל אינפלציה מצטברת של מעל 1%, וברמת התשואות הנוכחית בשוק האג"ח בישראל, זה מספר שאי אפשר להתעלם ממנו.

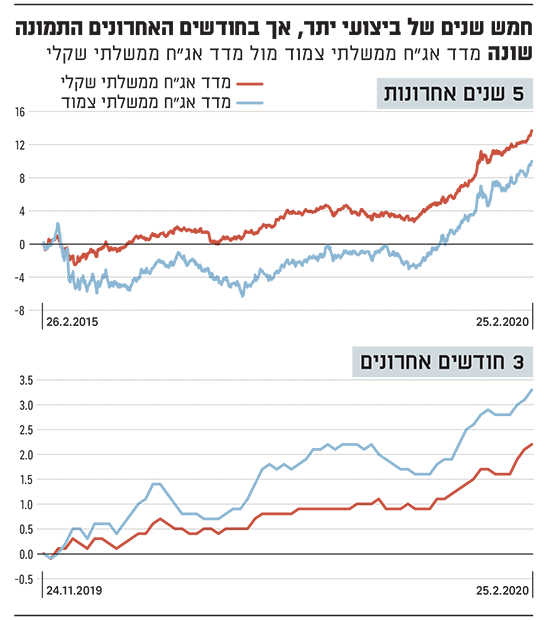

בחמש השנים האחרונות בלטה העדיפות של האפיק השקלי על פני הצמוד והוא הניב ביצועי יתר משמעותיים לנוכח היעדר אינפלציה משמעותית בשל חוזקו של השקל, עלייה בתחרותיות וצעדי הממשלה. זו תופעה לא ייחודית לישראל, כאשר בכל העולם המפותח נראה כי הריביות האפסיות לא הזניקו את האינפלציה לרמות מטרידות והיא המשיכה להיות נמוכה מיעדיה, כך שהבנקים המרכזיים לא נדרשו להתמודד עם אתגריה. ביצועי היתר של האפיק השקלי נחלשו בשנה האחרונה, כאשר בשלושת החודשים האחרונים התהפכה התמונה והצמודים מובילים בביצועים (ראו תרשים).

חמש שנים של ביצועי יתר

מה השתנה בתקופה האחרונה? נראה כי יש לפחות ארבעה גורמים שעשויים להמשיך ולתמוך בביצועי יתר של האפיק הצמוד בחודשים הקרובים ומצדיקים בחינה של האפשרות להגדיל חשיפה לאפיק זה בתיק ההשקעות: שורת מדדים גבוהים בחודשים הקרובים, צעדים ממשלתיים להורדת הגירעון (בתקווה שתהיה ממשלה אחרי הבחירות בשבוע הבא), צירוף ישראל למדד האג"ח העולמי ולמדד האג"ח הממשלתי הצמוד וכמובן התפרצות נגיף הקורונה.

מעל 1% אינפלציה בשלושה חודשים

המדדים הצפויים מחודש מרץ יהיו גבוהים יחסית כמו בכל שנה. ממוצע תחזיות כלכלני המאקרו בישראל עומד על צפי של 0.3% במרץ, 0.5% באפריל ושיעור דומה במאי. המדדים הגבוהים האלה אינם קשורים לצמיחה החזקה של הרבעון הרביעי שבה גדלה הכלכלה ב-4.8%, בזכות זינוק של 10% בצריכה הפרטית, אלא בעיקר קשורים לעונתיות.

כך למשל, המדדים הראשונים של האביב גבוהים יותר בתחומי ההלבשה וההנעלה, כאשר רשתות האופנה עוברות מקולקציית החורף לקיץ. זו גם העונה שבה עולים מחירי הירקות והפירות בעיקר בשל חילופי העונות. בשל החורף הגשום, ייתכן כי ההשפעה של הפירות והירקות השנה תהיה גדולה עוד יותר. זו גם העונה שבה נרשמת עליית מחירי הנופש והתרבות לקראת חג הפסח ועונת התיירות (גם בארץ, לא רק בחו"ל).

טיפול בגירעון באמצעות העלאת מסים

בהיעדר תקציב שנתי (וממשלה) נרשמה אמנם בחודש ינואר ירידה בגירעון באחוז מהתוצר מ3.7% ל-3.2%, אך זו ירידה זמנית ומטעה הנובעת מיישום תקציב המשכי. בהנחה שאחרי הבחירות הקרובות תהיה ממשלה, הצעד הראשון שלה יהיה לגבש תקציב חדש ובמסגרתו היא תידרש גם להתמודד עם סוגיית הגירעון. הסוגייה הזו צפויה להחריף, כי כל ממשלה שתקום תבקש לבצע שינויים ולהגדיל הפניית משאבים בהתאם להבטחותיה בבחירות.

יש דרכים רבות שבהן יכולה הממשלה לטפל בגירעון, אך הפשוטה והמהירה ביותר ליישום היא העלאת מע"מ או מסים עקיפים אחרים (בלו על הדלק, מס על סיגריות, אלכוהול וכו'). זו דרך שנבחרה בעבר פעמים רבות על ידי ממשלות בישראל, למרות שהיא פוגעת בהכנסות משקי הבית ותורמת לעלייה חד פעמית באינפלציה. אם יוחלט על פתרון זה, סביר להניח כי המועד המוקדם ביותר שהוא ייצא לפועל יהיה בחודשים אוגוסט-ספטמבר ולא לפני כן.

אגב, אם לא תהיה ממשלה, הרי שהטיפול בסוגייה הזו יידחה כמובן, אך את ההשלכות נוכל לראות גם הפגיעה בצמיחה במשק, שכן היעדר תקציב מונע השקעות, דוחה טיפול בתשתיות, מכרזים והוצאות.

היכונו לביאת המשקיעים הזרים

זו סיבה טכנית שעשויה לייצר ביקושים חזקים לאג"ח ממשלתיות ישראליות - הן צמודות והן לא צמודות. צירוף ישראל למדד האג"ח העולמי WGBI מעלה את שוק האג"ח המקומי על הרדאר של משקיעי האג"ח בכל העולם. לא מדובר רק במשקיעים הפאסיביים (שאת ההשלכות שלהם עדיין לא ראינו), אלא גם במשקיעים האקטיביים, שוודאי תרמו לעליות שראינו בשוק האג"ח המקומי בחודשים האחרונים מאז פורסמה ההודעה על צירוף ישראל למדד.

הערכות לגבי כניסה של ישראל למדד האג"ח העולמי פורסמו כבר באפריל 2019, אך ההודעה הרשמית שפורסמה כמה חודשים לאחר מכן חשפה כי המשקל של שוק האג"ח בישראל במדד יהיה גבוה מהצפוי (כ-0.3% לעומת צפי של 0.25%), וכן ישראל תצטרף גם למדד הממשלתי הצמוד, שבו משקלה יהיה גבוה יותר משמעותית, כ-1.8%. ישראל תהיה המדינה הראשונה שנכנסת למדד מאז 2010, כך שייתכן כי גם זו תהיה הזדמנות מצד המשקיעים הזרים לרענן את השקעותיהם.

למה שמשקיעים זרים יתרגשו משוק האג"ח המקומי? כי בניגוד לעולם, שבו מעל 14 טריליון דולר באג"ח ממשלתיות נסחר בתשואות שליליות, בישראל ניתן למצוא אג"ח נומינליות ואג"ח צמודות בתשואות חיוביות. גם העובדה שעקום האג"ח הישראלי תלול יותר בהשוואה למדינות מפותחות, הופכת אותו להשקעה מעניינת יותר ממדינות שבהן הוא שטוח כמו ארה"ב, כי הדירוג של ישראל גבוה ומצב המאקרו כאן מצוין - מה שקשה יותר לומר על כלכלות מתקדמות רבות באירופה.

וירוס הקורונה כזרז לעליית מחירים

השלכות התפרצות נגיף הקורונה בסין על האינפלציה ברורות. בטווח המאוד קצר (פברואר) אנו צפויים להשפעה בעיקר כלפי מטה, בשל הירידה במחיר חומרי הגלם והדלק; אך בראייה של כמה חודשים קדימה, ההשפעה על האינפלציה היא כלפי מעלה. אחרי ארה"ב, סין היא מדינת היבוא השנייה בגודלה של ישראל (6.7 מיליארד דולר ב‑2019 - 8% מהיבוא). כך, במידה ששערי היצוא של סין יהיו סגורים (או פקוקים) גם בעוד חודש מעכשיו, הדבר יביא לירידה במלאים ואף למחסור במוצרים מסוימים בתחומים כמו הבנייה, חשמל, צעצועים - ויחייב חלופות שככל הנראה יהיו במחירים גבוהים יותר, מה שיתרום לעלייה באינפלציה.

אגב, גם אם ההשפעה קצרת הטווח של הקורונה היא בכיוון השלילי, ברגע שתחול רגיעה בתחום הזה - הרי שהמחירים של חומרי הגלם והדלקים יתקנו בחזרה ואז יבוא הדבר לידי ביטוי בעלייה נוספת באינפלציה.

מעבר לכל הגורמים האלה, חשוב להזכיר שגם גורמי המאקרו כמו שוק העבודה ההדוק, עליית השכר והאפשרות שבנק ישראל יוריד את הריבית בחודשים הקרובים, מספקים חומרי דלק נוספים שעשויים לתרום לעלייה באינפלציה. במבט קדימה, האינפלציה ב-12 החודשים הקרובים צפויה להערכתנו לעמוד על כ-1%. זה אמנם לא גבוה במיוחד, אבל זה גבוה יותר מהאינפלציה שנרשמה בישראל בחמש השנים האחרונות.

הכותב הוא סמנכ"ל פיתוח עסקי בהראל פיננסים מקבוצת הראל ביטוח ופיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו, ו/או לנהל מכשירי השקעה בתחום הנזכר בכתבה זו שהשקעותיהם יכללו ניירות ערך ונכסים פיננסיים המצוינים בכתבה. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בנתונים ובצרכים האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.