בהתאם להערכות ולחששות המוקדמים, הרבעון הראשון של 2020 עלול להיות הקשה ביותר של המערכת הבנקאית המקומית מאז משבר 2008 - וזאת כתולדה ישירה של ההשלכות החריפות של משבר הקורונה. על פי הערכות גורמים בשוק ההון, הרבעון הראשון השנה עלול להיות הרבעון הבעייתי ביותר בהיבט הפסדי האשראי, וגם ביחס לשורה התחתונה של הרווחיות, מאז הרבעון הרביעי ב-2008.

בדיעבד התברר, שיחסית לעולם המשבר הכלכלי הגלובלי של 2008 פסח על המשק הישראלי. אך לא מן הנמנע שבשוק יעברו בקרוב לדבר על מיתון 2002 כנקודת ההתייחסות למה שמשבר הקורונה יגרום למערכת הבנקאית המקומית. זאת אם וככל שמשבר הקורונה יעמיק, ויוביל להפרשות ניכרות נוספות מעבר לאלה שצפויות להירשם ברבעון הראשון השנה - ושבחלקן כבר נרשמו עוד בדוחות לרבעון הרביעי ב-2019 אצל הפועלים, ובמידת מה גם בדיסקונט.

על פי דוחות בנק הפועלים לרבעון הראשון השנה ולרבעון הרביעי אשתקד, כמו גם בצל אזהרת רווח שפרסם בנק לאומי, ניתן להעריך כי נכון לסוף הרבעון הראשון השנה תהיה קפיצה של ההוצאות בגין הפסדי אשראי במערכת הבנקאית בשיעור של 1.2%-1% מתיק האשראי. כך, הפסדי האשראי יגדלו בסדר גודל של כ-4 מיליארד שקל, בשקלול "הפרשות הקורונה" הפרטניות מהרבעון הרביעי של הפועלים - שכבר הפריש להפסדי אשראי בגין משבר הקורונה סך כולל של כ-1.43 מיליארד שקל - ושל דיסקונט.

עדיין מוקדם לאמוד את ההשפעה על המערכת

אך הרבעון הראשון הוא לא היחידי השנה שיהיה קשה, והוא לא ימצה את השלכות משבר הקורונה. על פניו נראה כי שני הרבעונים הקרובים קשים לצפייה בגלל כמה מגמות סותרות. בראשן המשך המשבר הריאלי מצד אחד ומידת הדחייה של השלכותיו בגלל הדחייה האוטומטית שניתנה בהלוואות רבות, ושמתישהו תיפסק. או אז, כשהמוסיקה תיפסק נראה מי נותר ללא כיסא, וכמה משקי בית, עסקים וחברות לא יוכלו לעמוד בהלוואות שלקחו. על כן, ובהתחשב בתקופות ה"גרייס" כאמור, נראה סביר כי הרבעון השלישי עלול להיות הכי קשה השנה, אף מעבר לרבעון הראשון, שיהיה קשה בשל שמרנות והיערכות למשבר. לפיכך, אלא אם תהיה התאוששות מהירה מאוד במשק ובמצב החברות והעסקים, וכזו שתהיה ניכרת בהרבה ממה שצפוי עתה, הרי שהתוצאות השנתיות של 2020 עלולות בסבירות גבוהה להיות החלשות ביותר מאז 2008, ואולי אף מאז 2002.

בכל אופן, כבר עתה ניתן לקבוע בוודאות כי משבר הקורונה הגיע לדוחות הבנקים וברור שהוא יתבטא בגידול ניכר בהוצאותיהם במסגרת היערכותם להפסדי אשראי בהיקפים ניכרים. במה שנתפס כתגובה מערכתית ראשונה למשבר הגלובלי החריף שהביא לעצירת הפעילות במשק לשבועות רבים, פרסם ביום ראשון בערב בנק לאומי, שבניהול חנן פרידמן, דיווח בדבר אזהרת רווח לרבעון הראשון השנה. זאת לאחר שבנק הפועלים, שבניהולו של דב קוטלר, פרסם את דוחותיו לרבעון הראשון השנה כבר בשבוע שעבר. למעשה, שני הבנקים הגדולים מספרים על הגדלה ניכרת של ההוצאות בגין הפסדי אשראי, שיגרעו מאות מיליוני שקלים מהשורה התחתונה בדוחות הכספיים לרבעון הראשון ב-2020, בכל אחד מהבנקים.

בשוק ההון ציפו לגידול ניכר בהוצאות בגין הפסדי אשראי, כך שלא מדובר בהפתעה ומניות הבנקים, להוציא אחד, נסחרו בעליות שערים ביום שני. זאת לאחר שבחמשת ימי המסחר האחרונים הם נסחרו בירידות של כ-9% בממוצע, כולל בימים שקדמו לפרסום הדוחות של הפועלים ולאזהרה של לאומי. למעשה, העצירה של הפעילות הכלכלית והעובדה שהיא טרם שבה לשגרה, הצריכו גידול ניכר בהוצאות בגין הפסדי אשראי בבנקים. ואולם, מוקדם מאוד לנסות לסכם ולכמת את השלכות משבר הקורונה, כך שקשה מאוד, ואף בלתי אפשרי, לכמת את השפעתו על המערכת הבנקאית.

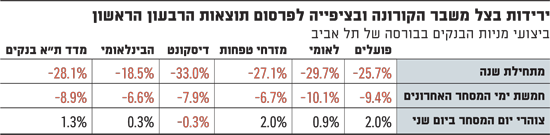

ירידות בצל משבר הקורונה ובציפייה לפרסום תוצאות הרבעון הראשון

הפרשה קבוצתית כתחזית להיקף הפגיעה

מציאות מורכבת זו היא שהובילה את הפועלים ואת לאומי לבצע הגדלה של ההוצאות בגין הפסדי אשראי ובמידה רבה בהפרשות הקבוצתיות. זהו כלי שהינו תולדה של השינויים במשק, ושמשמש במידה רבה להיערכות להפסדי אשראי בשל בעייתיות גוברת בהחזרי הלוואות. אלה טרם קרו, אך היום כבר הרבה יותר סביר להניח שיקרו מכפי שהוערך טרום משבר הקורונה. למעשה, ההפרשה הקבוצתית היא תחזית לגבי היקף הפגיעה העתידית בתיק האשראי, כל בנק לפי תפיסתו, לקוחותיו ומידת השמרנות שלו (בהתייחס למידת השמרנות המשתנה והלא ידועה כיום בהסתכלות לעתיד וכפי שהייתה בעבר , במועד בו האשראי ניתן בפועל).

לפי שעה רק הפועלים פרסם את דוחותיו המלאים לרבעון הראשון כשהוא גם הבנק היחיד שביצע הפרשות משמעותיות בגין משבר הקורונה כבר בדוחותיו לרבעון הרביעי ב-2019. ביום ראשון בנק לאומי הצטרף אליו כשנתן גילוי שבמסגרתו התריע כי יפסיד ברבעון הראשון השנה בין 200 מיליון שקל ל-300 מיליון שקל. בלאומי הסבירו במסגרת האזהרה שפרסמו כי המעבר להפסד ברבעון הראשון יקרה בשל גידול בהוצאה להפסדי אשראי, בעיקר בשל חיזוק ההפרשה הקבוצתית בעקבות משבר הקורונה. אבל, ההפרשות הקבוצתיות הן לא רק כריות ביטחון לשמירת מרווח ביטחון לעתיד לבוא, מתוך הערכה כי מצב המשק החמיר ויש צורך בשינוי התחזיות הקודמות של הבנק, אלא הן גם תולדה של שינויים שכבר קורים בתיקי האשראי של הבנקים בעיקר בנוגע לגידול באשראי בעייתי בחובות קטנים ובשל גידול בימי פיגור בהחזרים, בעיקר לגבי הלוואות קטנות של משקי בית ושל עסקים קטנים.

לצד זאת ישנן גם הפרשות פרטניות בגין לווה מסוים. כאלה יש לנו לפי שעה בעיקר בבנק הפועלים שהפריש מאות מיליוני שקלים בגין אשראי שהעמיד, לפי הערכות, לקבוצת דלק, לאל על ולחברת המלונאות פתאל. גם דיסקונט כבר הציג ברבעון הרביעי ב-2019 גידול ניכר בהפרשות אלה. גם בלאומי יהיו הפרשות פרטניות, אך שם מדובר ככל הנראה בעיקר בהגדלה ניכרת של ההפרשות הקבוצתיות.

כך או כך, ההפרשות האלה קרוב לוודאי שיגדלו בהמשך השנה, הן הקבוצתיות ובוודאי שהפרטניות, הגם ש"הרבעון הראשון הוא הרבעון בו יש מקום לשמרנות ולהכנה לעתיד", כדברי גורם בשוק עמו שוחחנו. עם זאת, נראה כי יהיה עוד גל של הגדלת הפסדי האשראי לאחר תום תקופת ה"גרייס" - הדחייה הזמנית והאוטומטית בהחזרי הלוואות שהמערכת הבנקאית והפיקוח על הבנקים סיכמו עליה - ולאחר שתסתיים תקופת מתן ההלוואות בקרן הסיוע שבערבות המדינה, שכיום נותנת מענה משמעותי לעסקים קטנים ובינוניים.

כמו כן, הפועלים כבר דיווח בדוחותיו כי "אירוע התפשטות נגיף הקורונה מביא לגידול הסיכון בפעילות מול בנקים זרים ובכללו לגידול בסיכוני אשראי וסליקה מולם", כשהוא ולאומי מדווחים על הפסדי השקעה בתיק הנוסטרו בעקבות הירידות בשוקי ההון ברבעון הראשון, בשל משבר הקורונה. עם זאת, בבנקים גם מדווחים כי עליות השערים בשווקים עד כה ברבעון השני סייעו מאוד בהיבט זה, כך שההפסדים בנוסטרו התקזזו במידה רבה ביחס לתום הרבעון הראשון, דבר שיסייע לתוצאות הרבעון.

ועוד נקודה שמסייעת לבנקים ברבעון הראשון השנה, ומקזזת במידת מה את הפסדי העתק מההרעה בתיקי האשראי ומהירידות בשווקים - גידול חד במסחר ברבעון הראשון השנה, דבר שהוביל לזינוק בעמלות בגין פעילות בניירות ערך. עם זאת, ככל הידוע מדובר בהשפעה חיובית זמנית, הגם שהיא כנראה תופיע ביתר דוחות הבנקים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.