מאז ששוק איגרות החוב הקונצרניות בישראל התחיל להתפתח באופן משמעותי לפני כ-15 שנה, הוא התאפיין במגמה ארוכת-טווח ברורה: חלוקה לשלוש רמות סיכון שונות, שמבוטאות לרוב על פי דירוגי האשראי של סדרות האג"ח. תכונה זו כמעט לא השתנתה בשוק לאורך השנים, גם במשברים וגם בתקופות גאות.

ואולם כמו בהרבה תחומים כלכליים ולא כלכליים, מגפת הקורונה שינתה את הסטטוס-קוו הזה. בחודשים האחרונים חווה השוק הקונצרני בישראל טלטלה משמעותית, שבמסגרתה מיטשטשים הגבולות בין שתי רמות סיכון, שעד לאחרונה היה פער גדול וברור ביניהן.

התקצר המרחק בין A ל-B

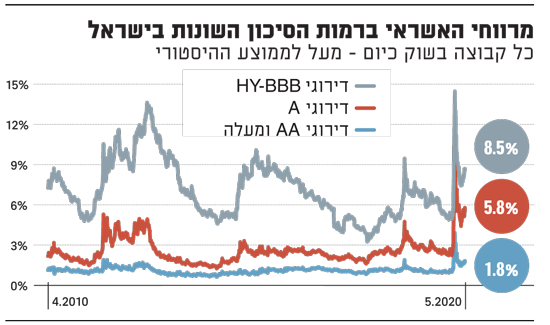

הכוונה היא לחלוקה בין קבוצת האג"ח בדירוגי BBB ומטה (כולל אג"ח שהונפקו מראש ללא דירוג) לבין קבוצת האג"ח בדירוגי A. בתרשים המוצג בטור זה ניתן לראות כי המרחק בין שתי הקבוצות, כפי שמתבטא במרווח האשראי של כל אחת מהן מעל לאג"ח ממשלתיות, התקצר מאוד בתקופה האחרונה.

מפער היסטורי ממוצע של 4.5% בעשור האחרון, ירדנו לפער של 3% ואף פחות מכך כעת. מדובר בהתפתחות שהיא לא פחות מדרמטית בשוק האג"ח הישראלי, בוודאי בתקופה משברית כפי שאנו עדיין חווים כיום.

מרווחי האשראי ברמות הסיכון השונות בישראל

היינו מצפים שדווקא עכשיו, המרווחים בין הקבוצות ייפתחו והפערים בין רמות הסיכון השונות יהיו בשיאם. אז כיצד ייתכן המצב הנוכחי?

הסיפור פה הוא הפגיעה הקשה שחוותה קבוצת ה-A בעקבות הקורונה. מדובר בקבוצה הרחבה ביותר בשוק הקונצרני בישראל מבחינת מספר מנפיקים - 73 חברות, שלהן 160 סדרות אג"ח הנסחרות בבורסה. ניתן למצוא בקבוצת ה-A מגוון חברות מתחום הנדל"ן המניב והייזום, חברות תעשייה, וגם לא מעט חברות בתחום השירותים - למשל, חברות ליסינג ומלונאות. האחרונות סבלו מאוד מהסגר במשק, והאג"ח שלהן עדיין לא התאוששו מהמשבר.

קבוצה נוספת של אג"ח שהשלכות הקורונה עדיין נותנות בה את אותותיה, היא סדרות האג"ח ה"אמריקאיות". חלק מסדרות אלה נסחרות כיום בתשואות דו-ספרתיות לפדיון - נתון שמדגיש את חוסר האמון של השוק ביכולת ההחזר שלהן.

ההפתעה מכיוון אג"ח HY

מנגד, ניצבת קבוצת החוב בעלת פרופיל הסיכון הגבוה בשוק החוב בישראל - קבוצה שאנו מכנים "BBB-HY". מדובר בקבוצה הטרוגנית, שכן חלק מהסדרות הנכללות בה מדורגות בדירוג השקעה (BBB מינוס ומעלה), חלק מהסדרות מדורגות בדירוג שהוא מתחת לדירוג השקעה (עד BB פלוס), וחלק מהסדרות כלל לא מדורגות.

הסיבה לחיבור המלאכותי הזה בין סוגי האג"ח האלה היא ההיצע המצומצם יחסית שלהן בשוק המקומי. בסך הכל, נסחרות בבורסת תל אביב 49 סדרות אג"ח בקבוצת BBB-HY, שעומדות בתנאי שווי וסחירות מינימלית המאפשרים להשקיע ולסחור בהן בצורה סבירה.

באופן טבעי, היינו מצפים שקבוצה זו תהיה הנפגעת העיקרית במצב משברי בשוק, מכיוון שמלכתחילה היא כוללת סדרות אג"ח שגם במצב עניינים "רגיל" לא בהכרח מצליחות לעמוד במלוא התחייבויותיהן לבעלי החוב. ואולם, באופן מפתיע, קבוצה זו מציגה השנה ביצועים עודפים על פני קבוצת הדירוג מעליה (דירוגי A).

נכון להיום, קבוצת BBB-HY רשמה ירידה ממוצעת של 9% בשנת 2020, לעומת הפסד ממוצע של יותר מ-10% בקבוצת דירוגי ה-A. מן הסתם, עובדה זו גרמה להצטמצמות המרווח היחסי בין הקבוצות לבין אג"ח ממשלתיות.

הביטחון שטמון ב-AA ומעלה

בזמן ששתי קבוצות הסיכון העיקריות בשוק הקונצרני בישראל מציעות למשקיעים פוטנציאל תשואה עתידי משמעותי של כ-6% וכ-9%, בהתאמה (תוך סיכון לא מבוטל להפסד כספי), קבוצת הסיכון האחרונה בישראל - דירוגי AA ומעלה - ממשיכה להעמיק את תדמיתה כהשקעה "בטוחה" יחסית.

קבוצה זו אמנם ספגה ירידה בערכה, בדומה לשאר השוק הקונצרני, אבל כרגע מדובר בהפסד ממוצע של 2% "בלבד" מתחילת השנה - בהחלט סביר, יחסית לתקופה הסוערת שאפפה את השווקים באחרונה.

כמובן שגם בתוך קבוצה זו, שהיא העמוקה ביותר מבחינת כמות סדרות בשוק הישראלי - יותר מ-200 סדרות שהונפקו על ידי 56 מנפיקים שונים - יש שונות משמעותית. למשל, אג"ח של בנקים וחברות ביטוח נמצאות כיום סביב הרמות שלהן בתחילת השנה. כך המצב גם לגבי אג"ח של חברות ממשלתיות, כמו מקורות, עמידר וחברת החשמל. מאידך, יש סדרות בדירוגים גבוהים של חברות נדל"ן, שיש להן עוד כמה אחוזים להשלים כדי להחזיר למשקיעים את הערך שאבד להם מתחילת השנה.

במבט קדימה, חשוב להתמקד בנתון הבא: מרווח האשראי הממוצע שגלום בקבוצת AA ומעלה, עומד כיום על 1.8% - נתון שהינו כמעט כפול מהממוצע ההיסטורי של קבוצת דירוג זו. אין ספק כי בהינתן רמת התשואות האבסולוטיות שקיימת כיום באג"ח הממשלתיות, ובסיכון הגלום בקבוצת סיכון זו, אפיק איגרות החוב בדירוגי AA ומעלה מציע כיום הזדמנות מעניינת ביותר למשקיעים הישראלים.

ומה באשר לאג"ח בדירוגי A או נמוך מכך? כגודל הסיכון - כך גודל ההזדמנות. מן הסתם, תשואה שנתית פוטנציאלית של 6% ויותר איננה ניתנת בחינם, ומי שמעוניין להיחשף לסדרות בדירוגים אלה, חייב לפזר היטב את השקעתו כדי להקטין ככל הניתן את הסיכון הגלום בהשקעה מסוג זה.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. אין באמור ייעוץ/שיווק השקעות המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול-דעתו של הקורא, ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ניירות ערך או מוצר פיננסי כלשהו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.