התפרצות וירוס הקורונה סחפה את העולם להרפתקה שסופה עדיין לא נראה באופק, ושעד כה הובילה את שוקי ההון למפולת שלוותה בנסיקה מהירה, ואז חזרה לתקופה של אי-בהירות ושל זמירות שליליות בשוקי ההון, בחשש מגל שני של המגפה העולמית. בין שיימצא פתרון למגפה בקרוב ובין שלא, ברור שהשלכותיה ימשיכו ללוות את כולם עוד עשורים קדימה.

לא מדובר רק בהגדלת החוב של המדינה, שהציבור הרחב יצטרך לממן איכשהו, או באובדן הכנסה עבור הרבה מאוד אנשים פרטיים ובעלי עסקים. מדובר גם בתקופה של אובדן צבירה בחיסכון לטווח ארוך, עם תשואה שלילית שצימקה את כריות הביטחון הפיננסיות של הציבור הרחב.

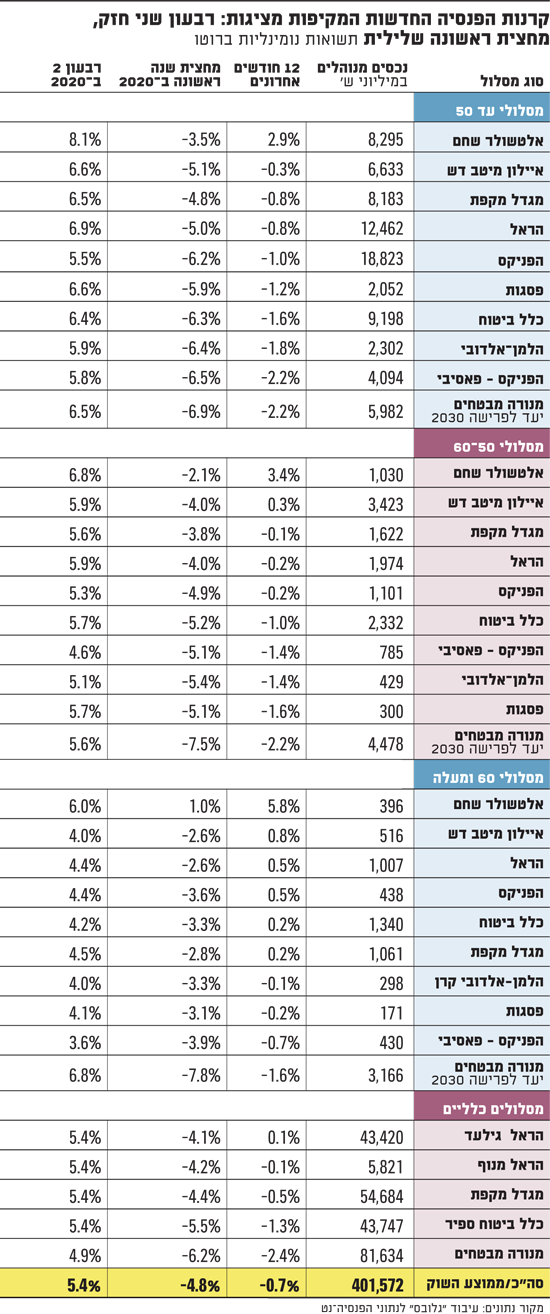

בדיקת "גלובס" את נתוני הפנסיה-נט, הגמל-נט והביטוח-נט של האוצר ושל רשות שוק ההון מעלה כי במחצית הראשונה של 2020 רשמו אפיקי החיסכון לטווח ארוך של הציבור תשואות נומינליות שליליות של בין מינוס 4.3% למינוס 5.7%, בממוצע ענפי, על נכסי ציבור בהיקף של כ-1.25 טריליון שקל.

קרנות הפנסיה החדשות המקיפות מציגות.

אגב, התשואות השליליות הללו הן תשואות ברוטו, לפני חישוב דמי הניהול, שמבחינת החוסכים גרעו עוד יותר מחצי אחוז בממוצע מהסכומים שצבורים עבורם בחשבונות שמנוהלים על-ידי הגופים המוסדיים.

משמעות הדבר נובעת מכך שהעולם הפנסיוני החדש, וזה שתקף למי שאין לו פנסיה תקציבית, פנסיה ותיקה או ביטוח מנהלים מבטיח תשואה, חשוף לחלוטין למה שקורה בשווקים, שכן הקצבה החודשית שיקבל נגזרת מהסכום שייצבר לו לאורך השנים - עם התשואה הנצברת על ההפקדות, בניכוי דמי הניהול.

בנטרול ההפקדות לחיסכון הפנסיוני, התשלומים לעמיתים וההעברות בין גופים ואפיקי חיסכון, עולה כי הפסדי התשואה בפנסיה החדשה עלו לציבור במחצית הראשונה של השנה סך של כ-20.8 מיליארד שקל. בגמל ובהשתלמות הפסדי התשואה שנבעו מהירידות בשוקי ההון, ובנטרול ההפקדות בניכוי התשלומים וההעברות, הסבו לחוסכים הפסדי תשואה של 26.5 מיליארד שקל.

כלומר, הירידות בשוקי ההון והתשואות השליליות האמורות לעיל הסבו לחוסכים באפיקי הפנסיה החדשה המקיפה, הגמל וההשתלמות, נזק כספי של כ-47.3 מיליארד שקל, וזאת בשישה חודשים בלבד.

באותו חישוב עולה כי "חודש מרץ השחור" לבדו הסב הפסדי תשואה של כ-75.1 מיליארד שקל, כשברבעון השני נרשמו דווקא רווחי תשואה של כ-46.6 מיליארד שקל. אבל גם הרבעון השני אינו עשוי מקשה אחת. בעוד שאפריל ומאי היו חיוביים ויצרו רווחי תשואה, הרי שחודש יוני עצמו הסב לחוסכים בגמל ובפנסיה החדשה הפסדי תשואה בסדר גודל של כ-2.5 מיליארד שקל.

פערים אדירים בין הרבעונים

בכל אופן, התשואה השלילית שנרשמה בשוקי ההון ובאפיקי החיסכון לטווח ארוך רחוקה מלספר לבדה את הסיפור של המחצית הראשונה של 2020 בכל האמור בחסכונות הציבור. זאת משום הפערים האדירים בין הרבעון הראשון השנה ובין הרבעון השני.

ברבעון הראשון השנה נרשמו תשואות שליליות שנעו מממוצע ענפי של מינוס 9.4% עד מינוס 10.9% באפיקי החיסכון לטווח ארוך העיקריים. התשואה השלילית יוצאת הדופן הזו מחקה הלכה למעשה את התשואות החיוביות מאוד שנרשמו בכל 2019, כך שבמרץ 2020 החוסך בפנסיה החדשה, בגמל, בהשתלמות ובפוליסות החיסכון הפנסיוניות של חברות הביטוח, המוכרות כביטוחי המנהלים, שב בהכללה למצב שבו היה בסוף 2018.

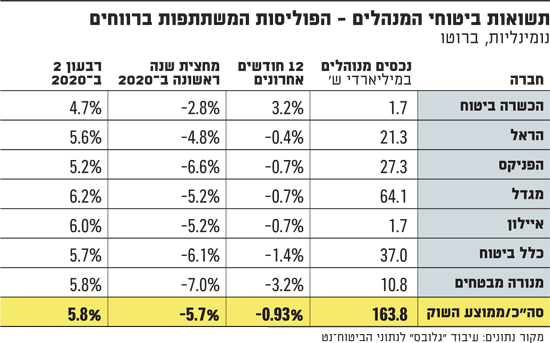

תשואות ביטוחי המנהלים - הפוליסות המשתתפות ברווחים

לעומת זאת, כבר בסוף מרץ החלה התאוששות ניכרת בשוקי ההון, כתמונת מראה למפולת שנרשמה מאמצע פברואר ועד השליש האחרון של מרץ. מציאות זו - הגם שהעליות נרגעו בהמשך הרבעון השני - הובילה לתשואות חיוביות ניכרות של 5.4% עד 5.9% בממוצע ענפי ברבעון השני בלבד. כאמור, העליות ברבעון השני מיוחסות למעשה "רק" לאפריל ולמאי.

את עיקר העליות עשו מסלולי החיסכון האגרסיביים יותר, שיש להם רכיב מנייתי גבוה יותר. דבר זה עולה הן ממה שקרה עם קופות הגמל להשקעה והן עם קופות החיסכון לכל ילד, שעלו ברבעון השני השנה בכ-8% ובכ-7.5% בהתאמה. מדובר בשני מכשירים שמתאפיינים בהסתכלות ארוכת-טווח בניהול השקעות - דבר שמחזק את חלקם של רכיבי הסיכון בתיק, דהיינו המניות.

כמו כן, בחנו את התוצאות של המסלולים המנייתיים הייעודיים בקרנות הפנסיה המקיפות החדשות, ומצאנו כי בעוד שהתשואה הממוצעת לכלל קרנות הפנסיה החדשות ברבעון השני השנה עמדה על 5.4%, הרי שהתשואה הנמוכה ביותר במסלול המנייתי בקרנות הללו עמדה על 7.7%, וברוב הגופים היא הייתה גבוהה אף מ-8.5%.

אלטשולר שחם בולט בכל המסלולים

ב-12 החודשים האחרונים, מיולי 2019 ועד יוני 2020, רשמו אפיקי הפנסיה החדשה המקיפה, שהיא אפיק החיסכון הפנסיוני הצומח ביותר, והפוליסות המשתתפות ברווחים של חברות הביטוח, תשואות שליליות של מינוס 0.7% ומינוס 0.9%, בהתאמה. כך, התשואה החיובית שהייתה במחצית השנייה של 2019 נמחקה במחצית הראשונה של השנה הנוכחית, שבמהלכה רשמו קרנות הפנסיה החדשות המקיפות תשואה שלילית של 4.8%, בעוד שהפוליסות המשתתפות ברווחים השילו מעצמן 5.7% בממוצע בתקופה זו.

מעט מאוד גופים הצליחו לחמוק מתשואה שלילית ב-12 החודשים האחרונים, ובראשם בית ההשקעות אלטשולר שחם, שהנפיק אשתקד את חברת ניהול קופות הגמל וקרנות הפנסיה שלו. לצדו מציגים תשואה חיובית בתקופה האמורה גם מסלולים של מיטב דש ואיילון (שמיזגו את פעילויות הגמל והפנסיה שלהם בעבר) ושל הראל פנסיה. הכשרה ביטוח בולטת לחיוב בהקשר זה בטבלת התשואות בפוליסות המשתתפות ברווחים של חברות הביטוח.

מנגד, מי שבולטים בתחתית בתשואות - כמעט בכל אפיק בדירוגי התשואות הנוכחיים - הם מסלולי ההשקעה המרכזיים של מנורה מבטחים, הן בפוליסות המשתתפות ברווחים והן בתחום הפנסיה החדשה המקיפה. מנורה מבטחים היא הגוף הגדול ביותר בשוק הפנסיה החדשה המקיפה.

בבחינת מסלולי ההשקעה לחוסכים בקרנות הפנסיה החדשות המקיפות בגילאי עד 50 עולה, כי אלטשולר שחם היה היחיד שהציג תשואה חיובית ב-12 החודשים האחרונים, והוא מוביל את דירוג התשואות במסלול זה הן ב-12 החודשים האחרונים, הן במחצית הראשונה השנה והן ברבעון השני עצמו.

גם במסלולים לגילאי 50 עד 60 מוביל אלטשולר שחם את הטבלה, ויחד עימו גם המסלול של איילון-מיטב דש מציג תשואה חיובית בתקופה הזו, תמונה שחוזרת על עצמה גם במסלולים לגילאי 60 ומעלה - אלה שנמצאים לקראת גיל הפרישה מעבודה. בהקשר זה נציין כי שני הגופים - אלטשולר שחם ומיטב דש - נמנים עם ארבעת הגופים שמפעילים את קרנות הפנסיה ברירת מחדל, שמציעות דמי ניהול נמוכים לכלל הציבור.

לצד המסלולים שנחלקים לפי גיל שהוזכרו, יש לקרנות הפנסיה הגדולות ביותר מסלולים כלליים, שבהם מנוהלים סכומי עתק של לקוחות שהצטרפו לפני שהוחלה הרפורמה של החיסכון תלוי-גיל (שבמסגרתו הסיכון הגלום בתיק ההשקעה של החוסך פוחת ככל שגילו מתקדם). כיום ישנם חמישה מסלולים כאלה, שאותם מובילות הקרנות של הראל, שאחת מהן אף מציגה תשואה חיובית סמלית ל-12 החודשים האחרונים.

בביטוחי המנהלים התמונה שונה; שם אין נוכחות לבתי ההשקעות אלא רק לקבוצות הביטוח. מדובר בתיקי חיסכון שנעשים דרך פוליסות חיסכון בביטוחי החיים. הכינוי של חיסכון זה הוא ביטוחי מנהלים - שם שיווקי קליט שחוטא לאמת, ומדובר בחלופה לגמל ולפנסיה. תיק זה נחלק לכמה תיקים עיקריים.

הוותיק ביותר הוא תיק הפוליסות מבטיחות התשואה, שאין מה לבחון את התשואות שלהן, כי אינן תלויות בשוקי ההון. לצד תיק זה ישנם שני סוגים עיקריים של פוליסות חיסכון פנסיוניות שמנוהלות בשוקי ההון, ושתלויות בתשואות בהם: תיק הפוליסות המשתתפות ברווחים שנמכרו עד 2004, שמהווה את תיק הדגל בבחינת איכות ההשקעות של קבוצות הביטוח השונות, ותיק הפוליסות שנמכרו מאז 2004 ואילך.

בבחינת התשואות בתיק המשתתף עולה כי נכון לאמצע 2020, המובילה היא הכשרה ביטוח הקטנה, שהיא היחידה שמציגה תשואה חיובית ב-12 החודשים האחרונים. מקרב החברות הגדולות, שמנהלות עשרות מיליארדי שקלים, בולטת לחיוב הראל. את התשואה הגבוהה בפוליסות המשתתפות ברווחים ברבעון השני השנה רשמה מגדל, שהיא החברה הגדולה בתחום, ואחריה איילון הקטנה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.