עבור משקיעים רבים משבר הקורונה עשוי לחייב חישוב מסלול מחדש בנוגע להקצאת הנכסים, לצד השקעת משאבים בצבירת מומחיות בתחומים חדשים.

לדבר כמה סיבות. ראשית, בשל הפגיעה הכלכלית רחבת ההיקף והשלכותיה על ביצועי התיקים בעתיד. שנית, לנוכח הנתק בין הגאות בשוקי ההון לביצועי הכלכלה הריאלית, שמעצים את הסיכונים. די לציין את הפער בין השיאים ששוברים מדדי S&P ודאו ג'ונס ובין הפגיעה בכלכלה האמריקאית, שהתכווצה ב-32.9% במונחים שנתיים. שלישית, בשל הריבית האפסית, שצפויה כעת להיוותר עימנו שנים ארוכות, בניסיון להמריץ את הכלכלות המדשדשות.

לבסוף, עקב צמצום מרווחי האשראי, בעיקר על רקע רכישות האג"ח חסרות התקדים של הבנקים המרכזיים בשל המשבר.

כתוצאה, לפי ספקית הנתונים ICE, בסוף יוני נסחר כ-86% משוק האג"ח העולמי בתשואות של פחות מ-2%, ולמעלה מ-60% בפחות מ-1%, ואף בתשואות שליליות. בפרט, רק שיעור זעום של 3% מהאג"ח בדירוג השקעה נסחרו בתשואות של למעלה מ-5%.

ישראל-ביחס-לעולם

להשוואה, בסוף שנות ה-90 כמעט 75% מהאג"ח נסחרו בתשואות של 5% ויותר, בעוד שפחות מ-10% מהשוק הניב פחות מ-2%.

עליית המחירים בשוקי המניות וצניחת התשואות בשוקי החוב מחלחלות גם לאפיקים האלטרנטיביים, הלא סחירים. לדוגמה, השקעות חוב בכיר בתחומים כגון תשתיות ונדל"ן נושאות כיום ריביות נמוכות ומרווחי סיכון אפסיים. כתוצאה, באפיקי השקעה רבים, פוטנציאל התשואה כיום נמוך ביחס לסיכונים והשגת תשואה מחייבת נטילת סיכונים גבוהים.

כיצד מתמודדים?

לפיכך, אנו סבורים שמשקיעים רבים, בעיקר מוסדיים, נדרשים לשקול את דרכי הפעולה המתוארות להלן, במטרה לצמצם סיכון ולשמור על יעדי התשואה.

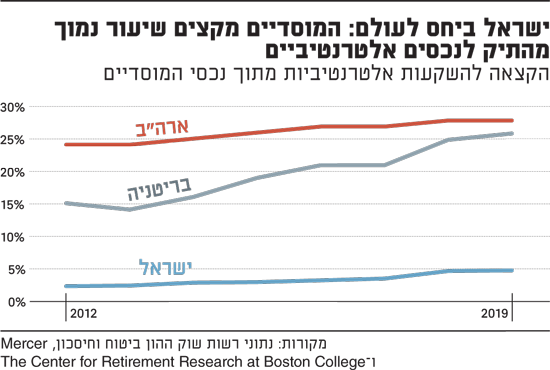

רביזיה לאסטרטגיית הקצאת הנכסים והגדלת היקף ההשקעות האלטרנטיביות. לפי נתוני רשות שוק ההון, מרבית תיקי המוסדיים בישראל מקצים עשרות רבות של אחוזים למניות, משמעותית יותר מהמקובל במדינות מפותחות, בעיקר באירופה. לצד זאת, שיעור משמעותי מהתיק מושקע באג"ח קונצרניות, שנושאות תשואות אפסיות. מנגד, שיעור ההשקעות האלטרנטיביות נמוך, ומתמקד בהשקעות פשוטות יחסית, בעיקר בנדל"ן, בפרייבט אקוויטי ובתשתיות. להערכתנו, הקצאה "מסורתית" כזו חושפת את המשקיעים בה לסיכונים מוגברים - ולתשואות חסר משמעותיות.

אנו סבורים כי ראוי שהמשקיעים ישקלו לצמצם משמעותית את הרכיב המנייתי ולהגביר סלקטיביות בהשקעות חוב בפרמיות סיכון נמוכות. מנגד, ראוי להרחיב משמעותית את היקף ההשקעות האלטרנטיביות ואת סוגיהן.

השקעות אלטרנטיביות מקנות מספר יתרונות. בראשן, פוטנציאל לתשואות עודפות ביחס לנכסים סחירים, בתנודתיות נמוכה יותר. זאת, לאור העובדה שהן אינן זמינות לציבור הרחב, מנוהלות על-ידי מנהלים מתמחים, שהטובים בהם הוכיחו ביצועים עודפים לאורך שנים, מגלמות לרוב פרמיית אי-נזילות ואינן משוערכות באופן שוטף.

לא בכדי, מאז 2007 הרחיבו קרנות הפנסיה בארה"ב את ההקצאה שלהן לאלטרנטיביים מ-10% ל-27%, ובבריטניה מ-3% ל-26%. ביפן, ב-2019 הקצו קרנות הפנסיה כ-21% מנכסיהן לאלטרנטיביים, כפול מלפני חמש שנים.

לעומת זאת, שיעור השקעת המוסדיים בישראל בקטגוריה האלטרנטיבית הינו 5.5% בלבד. ניתוח פשוט של הנתונים מלמד שבעוד שגופים מתקדמים יחסית מקצים להשקעות אלטרנטיביות למעלה מ-10% מנכסיהם, אחרים מקצים אחוז חד-ספרתי נמוך.

פיזור ההשקעות האלטרנטיביות לאפיקים חדשים ולאפיקים מסורתיים המנוהלים בגישות השקעה חדשניות. רבים מהמוסדיים בישראל נרתעים מחדשנות ו"רוצים להגיע הביתה בשלום". כעת, נדרשים שינויים בדפוסי החשיבה ופתיחות לתחומים חדשניים.

למשל, לאפיקים שהתשואה העודפת שהם מניבים נובעת מנגישות או מנזילות נמוכות, מרתיעה מצד השוק ואף מסטיגמה שלילית. לדוגמה, שוקי אשראי נישתיים, המצריכים חיתום מתוחכם ואינם מוצפים בכסף. חלופה אחרת היא השקעה בשווקים חדשים, כגון באסיה, שהצמיחה בהם גבוהה יותר ושוקי האשראי משוכללים פחות, ומניבים תשואות גבוהות. השקעות אלה צריכות להיעשות עם מנהלים מתמחים הפועלים באותן מדינות.

מנגד, ראוי לאתגר את פרופיל התשואה והסיכון של המוצרים האלטרנטיביים הקיימים בתיק. המרדף אחר תשואות בסביבת ריבית אפסית הביא בשנים האחרונות מוסדיים רבים להגדיר יעדי תשואה גבוהים במיוחד בהשקעות מסוימות, למשל בתחומי אקוויטי תשתיות והאשראי הפרטי. חלק מיעדים אלה נשענו מלכתחילה על הנחות אופטימיות, אינם בני-קיימא לאורך מחזור העסקים וכרוכים בנטילת סיכונים שאינה כדאית.

בחירת מנהלי השקעות עם יתרון יחסי מובהק. תעשיית ניהול הנכסים מתגבשת סביב מודל דו-ראשי. מצד אחד, מנהלי נכסים ענקיים, הנהנים מיתרון לגודל, מגישה מועדפת להזדמנויות השקעה ומכוח תמחור עודף. מצד שני, "בוטיקים" - בעלי התמחויות ספציפיות בתתי-אפיקים ייחודיים ומורכבים או יכולות טכנולוגיות גבוהות, המפגינים תשואות עודפות לאורך זמן. הקצאת הנכסים האלטרנטיביים צריכה להתמקד בסוגי מנהלים אלה ולהימנע מהשקעה באמצעות מנהלים בטווח הביניים, ללא יתרון תחרותי.

בקרב מנהלי הענק, ראוי לתעדף השקעות משותפות, שבהן גם המנהלים עצמם משקיעים שיעור משמעותי. למשל, מוצרים שמנהל ההשקעות פיתח במקור להשקעות נוסטרו, ולאחר שצבר ביצועים מוכחים החל לצרף משקיעים לצידו. כך נוצרת זהות אינטרסים עדיפה בהרבה על תשלום עמלות הצלחה.

בקרב המנהלים הקטנים, לדעתנו ראוי להימנע משימוש במנהלים נעדרי מומחיות מספקת ונוכחות בשוקי היעד. לדוגמה, בעבר עסקנו בבעייתיות בחלק מהקרנות הישראליות המשקיעות בנדל"ן בחו"ל תוך הסתמכות על שותפים מקומיים, שאינם מאריות השוק, ובקרנות המשקיעות מישראל באשראי צרכני בחו"ל באמצעות פלטפורמות דיגיטליות (Marketplace Lending), ומתחרות מול בנקים גדולים ושחקנים מתוחכמים המשתמשים בטכנולוגיה עדיפה.

מינוף טכנולוגיה להשאת תשואות וניהול סיכונים. לרוב, אמצעים טכנולוגיים תורמים לביצועים באחד משני אפיקים עיקריים. ראשית, ביכולת לעבד מידע בהיקפי עתק, הנובע ממקורות מידע מרובים, כגון השקעות קוואנט בשוקי המניות. שנית, בשימוש בכלי חיתום ותמחור מתקדמים, כגון למידת מכונה (Machine Learning), בעיקר בשוקי האשראי.

כלים אלה מתאימים בעיקר לשווקים שבהם קיים מידע רחב, כגון שוקי האשראי הצרכני, הרכב והמשכנתאות, שבהם ניתן לנצל את עומק הנתונים כדי להעריך סיכונים באופן משופר ולהפיק תשואות עודפות.

כדי ליהנות מכך, נדרשת היערכות להתמודדות עם סוגי השקעות חדשניים. גם כאן, לנוכח מגבלות המשאבים הפנימיים והטכנולוגיה העומדת לרשות המוסדיים, הדבר יצטרך להיעשות בעיקר באמצעות מנהלים חיצוניים.

השקעת משאבים בהכשרה ופיתוח של מנהלי ההשקעות וועדות ההשקעה. לבסוף, כדי ששינויים אלה יקרמו עור וגידים, לדעתנו מקבלי ההחלטות הוותיקים יידרשו "להחליף דיסקט" ביחס לתמהיל ההשקעות ותפיסת הסיכונים, ולהשקיע משאבים משמעותיים בהיערכות לעולם החדש. לצד ההסתמכות על מנהלי השקעות חיצוניים, הכרחי שהרחבת ההשקעות האלטרנטיביות תיעשה תוך שיפור ההיכרות עם תחומי נישה ספציפיים, ופיתוח מומחיות על ציר הזמן.

לדעתנו, פרקטיקות שבמסגרתן ועדות ההשקעה מקדישות פרקי זמן קצרים להיכרות עם מוצרים חדשים וטכנולוגיות חדשות, צריכות להתחלף בתהליכי עומק. גופים מוסדיים שלא ישכילו לעשות כן, ייוותרו מאחור, גם בטבלת התשואות.

הכותבים הם רו"ח ועו"ד איתי רושקביץ ומור לוין, מייסד ושותף, בהתאמה, בחברת הייעוץ הפיננסי CoAF - Complex of Alternative Finance. הגורמים בטור זה עשויים להשקיע בניירות ערך או מכשירים, לרבות אלה המוזכרים בו. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.