משבר הקורונה גורם לפעילותן של חברות רבות לצנוח ומדרדר אותן לעבר חדלות פירעון. כדי לצלוח את המשבר, רובן נדרשות לגייס מימון.

מרבית החברות מנסות לגייס מימון בשני אמצעים מסורתיים - חוב או הון. זאת, אף שצניחת מחירי המניות גורמת לכך שגיוס הון כרוך בדילול עמוק לבעלי המניות, בעוד גיוס חוב גורם להגדלת מינוף ותשלום תשואות גבוהות, ובכך עלול לקרבן לחדלות פירעון עוד יותר.

ואולם קיימת גם דרך ביניים, שמאפשרת לצמצם את החסרונות האלה - מכשירים היברידיים. שימוש מושכל בהם יכול לאפשר גיוס הון עצמי ללא הנפקת מניות ודילול, לצד צמצום עלויות המימון המשוקללות ושימור גמישות פיננסית להמשך המשבר.

הצליחה לגייס הון בשיא המשבר

אחד הענפים שנפגעו הכי קשה ממשבר הקורונה הוא ענף התעופה. ארגון חברות התעופה הבינלאומי (יאט"א) צופה כי השנה יפסידו חברות התעופה 84 מיליארד דולר - יותר מפי שלושה מאשר בשיא משבר הסאב-פריים. בהתאם, אתגרי המימון של חברות אלה מורכבים במיוחד.

פינאייר, חברת התעופה הגדולה בפינלנד, שממשלתה מחזיקה בה 68%, סבלה מצניחת פעילותה ביותר מ-90% מתחילת השנה, והפסדיה הגיעו ליותר מ-250 מיליון אירו. למרות זאת, ואף שמדובר בחברה קטנה יחסית, פינאייר היא חברת התעופה האירופית הראשונה שהנפיקה איגרת חוב היברידית מאז פרוץ משבר הקורונה, בהיקף 200 מיליון אירו. פינאייר אף הצליחה להנפיק מכשיר נצחי - כלומר, ללא מועד פדיון. המהלך היווה דרך יצירתית לגייס הון, בלי להנפיק מניות ותוך הוזלה של עלויות המימון ביחס לחלופות.

אג"ח היברידיות הן מכשירים הנחותים לחוב הבכיר, שמקנים למנפיק אפשרות לדחות תשלומי קופונים ומונפקים לתקופות זמן ארוכות. כ-75% מהאג"ח ההיברידיות בעולם הונפקו ללא מועד פדיון ו-25% עם מועדי פדיון ארוכים של עשרות שנים. לרוב, הן כוללות אופציות פדיון מוקדם למנפיק (call) מדי 5 שנים או יותר, בפארי. במקרים שבהם האופציה אינה ממומשת, חלה עלייה בריבית (step up). כך, המנפיק מתומרץ לפדות את המכשיר במועד ה-call.

ההנפקה ההיברידית בוצעה לאחר פעולות נוספות שביצעה פינאייר בחודשים האחרונים לביצור מאזנה, כמו הנפקת זכויות לבעלי המניות בסכום של כ-500 מיליון אירו.

מאפיינים חריגים שמתאימים לימי משבר

האג"ח ההיברידית של פינאייר מציגה כמה מאפיינים חריגים, המתאימים לעת משבר. ראשית, האג"ח תשלם קופון חריג בגובהו, של 10.25%.

להמחשה, בשבוע האחרון של אוגוסט געש שוק האג"ח ההיברידיות באירופה, וגויסו בו כמעט 5 מיליארד דולר. במסגרת גיוסים אלה, ענקית האנרגיה הצרפתית טוטאל (המדורגת A פלוס) הנפיקה אג"ח היברידית נצחית בהיקף של מיליארד אירו, בתשואה של 2% בלבד. לצדה, חברת התקשורת הבריטית וודאפון (BBB) גייסה מיליארד אירו באג"ח היברידית לפדיון ב-2060, בתשואה של 2.625%.

לצד התשואה הגבוהה, האג"ח מניבה לפינאייר תועלת הונית רבה. האג"ח נחשבת כהון חשבונאי במלואה, בלי להנפיק מניות. זאת, מאחר שהמכשיר המונפק נצחי, וכולל גם זכות בלתי מוגבלת לדחיית קופונים.

מאחר שהריבית ששולמה נמוכה משמעותית מהתשואה הנדרשת על הון מניות של חברה במצבה של פינאייר, אזי במונחי תשואה על ההון, ההנפקה היטיבה עם פינאייר ובעלי מניותיה.

יתרה מכך, פינאייר ביצעה את ההנפקה כדי להחליף אג"ח היברידית נצחית קיימת, שהגיעה למועד אופציית call עבורה. מנגנון step up באג"ח ההיברידית הקיימת גרם לכך שאם לא הייתה מחליפה אותה באג"ח חדשה, פינאייר הייתה נדרשת לשלם ריבית של 13%. כך, הנפקת האג"ח ההיברידית החדשה אפשרה לפינאייר גם לשמר את ההון החשבונאי וגם לחסוך כ-3% בעלויות מימון.

נוסף על כך, בניגוד לחברות תעופה שגייסו חוב מובטח בביטחונות, כמו מטוסים ואף זכויות למסלולי המראה - פינאייר העדיפה לשלם יותר ולגייס הון. כך, פינאייר נמנעה מהגדלת המינוף ושעבוד נכסים שיגבילו את גמישותה הפיננסית.

מאפיין ייחודי נוסף באג"ח החדשה של פינאייר הוא שאופציית ה-call לפינאייר הוגדרה לאחר פרק זמן קצר של שלוש שנים בלבד. זאת, במקום תקופה של חמש שנים או יותר, כמקובל. לצד זאת, במקרה שפינאייר לא תממש את האופציה שלה, הריבית תעלה בשיעור אסטרונומי של 500 נקודות בסיס, לכ-15%. בכך אותתה פינאייר למשקיעים שבכוונתה לרכוש בחזרה את האג"ח ההיברידית או להנפיק מחדש אג"ח כזו בעוד שלוש שנים. בדרך זו הקטינה עבורם דרמטית את המח"מ (משך חיים ממוצע), ובהתאם את הסיכון. נראה כי פינאייר מעריכה שעד אז יחלוף המשבר, ויהיה ביכולתה לגלגל את האג"ח בריביות נמוכות משמעותית.

פינאייר יכלה ליצור תמריץ פדיון מוקדם אגרסיבי ומהיר, מכיוון שהיא אינה מדורגת על ידי חברות הדירוג, ולפיכך אינה זקוקה להכרה הונית במכשיר לצורכי דירוג אשראי. ככלל, step up בגובה של יותר מ-100 נקודות בסיס היה מונע מחברות הדירוג להכיר במכשיר כהון.

מנגד, כללי ה-IFRS מאפשרים לפינאייר לסווג את המכשיר כהון חשבונאי מלא. זאת, מפני שאופציית הפדיון המוקדם מצויה בידי החברה בלבד, ומשום שבשונה מחברות הדירוג, כללי החשבונאות אינם מתחשבים בתמריץ הכלכלי לבצע פדיון מוקדם.

אפשרות רלוונטית גם לחברות בישראל

בעבר, המכשיר ההיברידי היחיד שניתן היה להנפיק ציבורית בישראל היה אג"ח להמרה. לפני כשלוש שנים אושרה הנפקת מניות בכורה בבורסה, ולפני שנה גם הנפקת אג"ח משלמת במניות.

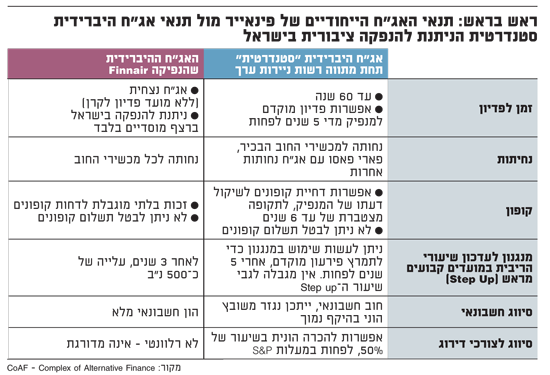

במאי האחרון הלכה רשות ניירות ערך צעד נוסף קדימה ופרסמה מדיניות חדשה, שמאפשרת לחברות ציבוריות גדולות יחסית להנפיק בבורסה אג"ח היברידיות, העומדות במגוון קריטריונים. אג"ח היברידיות שאינן ניתנות להנפקה ציבורית, כמו אג"ח נצחיות (מדיניות הרשות מגבילה את תקופת הפירעון ל-60 שנים), ניתן להנפיק ברצף מוסדיים.

להערכתנו, מימון היברידי עשוי להתאים לחברות רבות במשבר בישראל, ובמיוחד לחברת התעופה אל על, העומדת בפני חדלות פירעון. לפי פרסומים, שתי האפשרויות הנדונות לצורך חילוצה על ידי המדינה, הן הלוואה בערבות מדינה או שילוב בינה לבין הנפקת מניות בגיבוי המדינה.

לדעתנו, במקום "להינעל" בקונספציה המסורתית של חוב והון, ייתכן כי שימוש במכשירים היברידיים יוכל להוזיל את עלויות המימון ולהפחית סיכונים לאל על ולמשקיעים, ליצור הון עצמי בלי להנפיק מניות ולגבש מנגנון אפסייד עתידי למשקיעים.

להערכתנו, המכשיר שעשוי להתאים ביותר לאל על ולמשקיעים, הוא דווקא מניות בכורה שיהיו המירות למניות רגילות. אלה יוכלו להקנות למשקיעים שילוב בין תשואת דיבידנד גבוהה, בכירות בקבלת הדיבידנד ובחדלות פירעון על המניות הרגילות, וכן אפשרות לממש את ההשקעה ברווח הון לאחר שוך המשבר.

להמחשה, בשיא משבר הסאב-פריים, הנפיקו בנקים אמריקאיים רבים מניות בכורה, בעוד המשקיע האגדי וורן באפט רכש מניות בכורה בגולדמן סאקס ובבנק אוף אמריקה, שהניבו דיבידנד שנתי של כ-10%, ולאחר שנים מומשו ברווח עתק של מיליארדי דולרים.

לבסוף, רישום מכשירים אלה למסחר בבורסת תל אביב בהתאם לכללים החדשים, יוכל לאפשר שיתוף של הגופים המוסדיים, קרנות הנאמנות והציבור הרחב בסיוע לחברות ובפוטנציאל התשואה.

הכותבים הם רו"ח ועו"ד איתי רושקביץ ומור לוין, מייסד ושותף, בהתאמה, בחברת הייעוץ הפיננסי CoAF - Complex of Alternative Finance. הגורמים בטור זה עשויים להשקיע בניירות ערך או מכשירים, לרבות אלה המוזכרים בו. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.