אחת הנגזרות של מגפת הקורונה ושל פגיעתה הקשה במשק הכלכלי היא ירידה משמעותית בהיקף עסקאות הנדל"ן למגורים בחלק מהאזורים ומהתקופות. בסקירת הכלכלנית הראשית במשרד האוצר לרבעון השני של שנת 2020, נכתב כי בעקבות משבר הקורונה, סך העסקאות בשוק החופשי ירד לרמה הנמוכה ביותר מאז הרבעון הראשון של 2003, שעמד בצל המיתון במשק והאינתיפאדה השנייה.

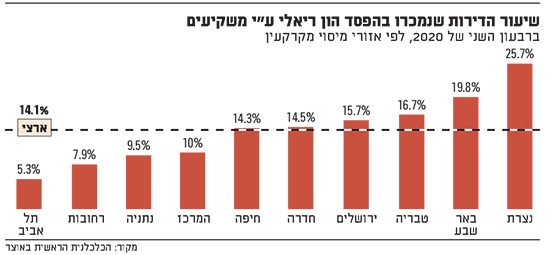

אחת מנגזרות ההאטה האמורה היא ירידה בשבח הריאלי בדירות הנמכרות על ידי משקיעים, ועלייה מתמשכת בשיעור הדירות הנמכרות בהפסד הון ריאלי. על פי אותה סקירה של הכלכלנית, אלו היוו כבר 14% מסך מכירות המשקיעים ברבעון השני, כמעט כפליים בהשוואה לשיעור זה אשתקד. הגידול בשיעור הדירות הנמכרות בהפסד נרשם בכל חלקי הארץ, והוא בולט במיוחד באזור באר שבע (שם כחמישית מהמכירות היו בהפסד), ועיקר המכירות שהניבו הפסדים למשקיעים הן של נכסים אשר הוחזקו במשך תקופה קצרה, עד שלוש שנים.

מה אפשר לעשות:

ככלל, הפסד ממכירת זכות במקרקעין נוצר כאשר עלות המקרקעין, בצירוף הוצאות שהוצאו להשבחתם, גבוהה יותר מהתמורה שהתקבלה במכירתם.

הפסד הון (ריאלי) ממכירת זכות במקרקעין שנוצר בשנת המס (הפסד שוטף) הוא למעשה נכס, שכן הוא מותר בקיזוז כנגד רווח הון מכל סוג שהוא, לרבות שבח מקרקעין אחר, רווח הון בשוק ההון וכדומה. אם לא ניתן לקזז את ההפסד בשנה שבה הוא נוצר, ההפסד יועבר לשנות המס הבאות, ויקוזז כנגד רווח הון מכל סוג שהוא, ללא מגבלת זמן, בכפוף להגשת דוח שנתי. קיזוז הפסד משבח כנגד רווחי הון אחרים - עשוי לחסוך מס בשיעור כולל של עד 33%, ולכן קיים יתרון גדול לקביעת אותו הפסד הון.

איך מוכיחים הוצאות:

נטל הראיה להוכיח את הוצאתן של הוצאות הקשורות לנכס, ואת סבירותן, מוטל על הנישום, בראיות אובייקטיביות ובמידת ההוכחה הנדרשת במשפט האזרחי, כלומר, מעל 50%. בחוזר מס הכנסה פורטו דרכי הוכחה אפשריות לנישומים להוכיח קיומה של הוצאה, גם אם לא נשמרה חשבונית ההוצאה. כך למשל, פקיד השומה מאפשר במקרים מסוימים לקבוע הוצאות מוערכות על פי מחירי שוק מקובלים, לרבות באמצעות התבססות על הצהרות גורמים שלישיים (שמאים, קבלני משנה).

בחוק מיסוי מקרקעין קיימת התייחסות ספציפית למקרה שבו נישום לא שמר את כל התיעוד בקשר להשבחת המקרקעין ואילו בעת מכירתם מבקש לנכות מהשבח שנצמח לו את הוצאותיו על השבחת המקרקעין שבבעלותו, והיא קובעת, כי "יראו כהוצאה גם שוויה המוערך של עבודה, שהוכח למנהל שעבדו בעל הזכות במקרקעין וקרוביו להשבחת המקרקעין".

לכן, אם ניתן להוכיח את עלות ההוצאה בדרכי הוכחה שונות, אם בדרך של חוות דעת שמאית, הסכם בנייה ו/או אסמכתאות להעברות בנקאיות, אזי ייטו רשויות המס לחשב את השבח בניכוי הוצאות, וזאת אף שאין למוכר חשבונית בגין אותה הוצאה. כך גם למשל, בהתאם לרשות המסים, ניתן להיעזר בהצהרות הון של נישומים כדי להוכיח השבחות שבוצעו בזכות הנמכרת.

רשות המסים הצהירה לפני כמה שנים כי כחלק ממלחמתה בהון השחור היא לא תכיר בהוצאות שהוצאו לשם השבחת מקרקעין בלי הוכחות לאותן הוצאות. עמדה זו סותרת במפורש את הוראות החוק האמורות לעיל, ויש בה כדי להרע את מצבם של נישומים, אשר אינם ערים לחובה לשמור מסמכים ואסמכתאות בקשר להוצאות שונות.

זאת ועוד, בעבר העניק החוק פטור רחב מאוד ממס שבח במכירת דירת מגורים (פטור במכירה כל ארבע שנים ללא תקרת פטור) ולכן נישומים פרטיים לא מצאו צורך בשמירת אסמכתאות להוצאות (מה גם שמחירי הדירות עלו באופן מתמיד בשנים האחרונות ולכן לא נוצר כל חשש למכירה בהפסד).

לדרוש ניכוי הוצאות:

אנו סבורים כי תיטיב רשות המסים לעשות אם תקבע כללי הוכחה ברורים בגין הוצאות והשבחות שבוצעו בעבר, במקרים שבהם חלפו שנים רבות ונישומים לא שמרו בידיהם את האסמכתאות, שכן לא נדרשו לכך. כמו כן אנו קוראים לנישומים לעמוד על זכותם על פי החוק ולדרוש בניכוי עלויות השבחה במקרים שבהם חלפו שנים רבות מאז שהוצאו ההוצאות ולא נשמרו כל האסמכתאות המתאימות בגינן.

הכותב שותף במשרד בנימיני ושות’ ומתמחה במיסוי מקרקעין

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.