עוד אקזיט משמעותי לתעשייה הישראלית ולקרן ההשקעות פימי. חברת אולטרה קלין הולדינגס (UCT) האמריקאית חתמה ביום ד' על הסכם לרכישת חברת המ-לט הישראלית לפי מחיר של 64 שקל למניה ובתמורה כוללת של כ-900 מיליון שקל במזומן (277 מיליון דולר).

המחיר בעסקה משקף פרמיה של 33.6% ביחס למחיר הסגירה של המ-לט בבורסה, שעמד אתמול (ד') על 47.92 שקל למניה. בעקבות החתימה על ההסכם זינקה היום המניה בכ-26% למחיר של יותר מ-60 שקל.

המ-לט, בשליטת קרן פימי (30.5%), היא מהחברות המובילות בעולם לייצור ומכירת ברזים, מחברים, שסתומים ופתרונות בקרה לטמפרטורות גבוהות, ללחצים גבוהים ולתנאי ואקום לתחום הבקרה בתעשיות התהליכיות, ולהולכת גזים בתחום המוליכים למחצה. עם לקוחות החברה נמנות החברות המובילות בעולם בתעשייה התהליכית ובתעשיית המוליכים למחצה.

על-פי הסכם המיזוג, כל האופציות שהוענקו בעבר למנהלי ועובדי המ-לט, אשר מחיר המימוש שלהן נמוך מ-64 שקל (אלו שהבשילו ואלו שטרם הבשילו), יבוטלו ויומרו לזכות לקבל תשלום מזומן בגובה המחיר למניה בניכוי מחיר המימוש של האופציה. מנגד, כל האופציות שמחיר המימוש שלהן גבוה ממחיר המניה, יפקעו במועד השלמת העסקה ובעליהן לא יזכו לשום תשלום או זכות אחרת.

העסקה תתבצע בדרך של מיזוג משולש הופכי, כך שלאישורה דרוש רוב רגיל מקרב בעלי המניות שאינם בעלי עניין אישי בהחלטה, ושישתתפו באסיפה הכללית המיוחדת שתכונס לאישור העסקה. לאחר השלמת המיזוג תהפוך המ-לט לחברה פרטית בבעלותה המלאה של UCT ומניותיה יימחקו מהמסחר בבורסת ת"א.

גם ציבור המשקיעים ירוויח מהמכירה

מבחינת קרן פימי, בהובלת ישי דוידי, מהווה העסקה אקזיט מרשים נוסף אחרי פעולות השבחה ארוכות שביצעה בחברה. פימי רכשה ביוני 2012 כ-60% ממניות המ-לט (60%) מידי קבוצת אי.די.בי, אז בשליטת נוחי דנקנר, בתמורה ל-58 מיליון דולר במזומן, כאשר בעסקה בין הצדדים תיווך אז הפרופ' זוהר גושן, שכיהן קודם לכן כיו"ר רשות ני"ע.

מאז מימשה פימי מחצית מה חזקותיה, קיבלה דיבידנדים מהמ-לט ותזכה כעת לתשלום נוסף של כ-84 מיליון דולר. כך שבסך הכול תיהנה הקרן מהחזרים של כ-190 מיליון דולר על השקעתה, שמשקפים מכפיל של פי 3.2 על ההשקעה.

בהמ-לט גם משקיעים גדולים מקרב הגופים המוסדיים, ובראשם כלל ביטוח (15.22%), מגדל (12.01%), מיטב-דש (11.21%) וקבוצת הפניקס-אקסלנס (9.8%). כך שגם ציבור המשקיעים ירוויח מהשלמתה של עסקה זו.

פימי פעלה השנה "כאילו אין קורונה"

המ-לט נוסדה בשנת 1961 ומעסיקה כיום כ-1,050 עובדים בישראל וברחבי העולם. מתקני הייצור של החברה ומשרדי ההנהלה ממוקמים באזור התעשייה ציפורית שבגליל התחתון.

חברת UCT, שפועלת מהעיר הייוורד שבקליפורניה, היא שחקנית גלובלית ומובילה בתחומי הפיתוח, הייצור והאספקה של תת מערכות עבור תעשיית ציוד המוליכים למחצה. החברה, שנוסדה בשנת 1991, מעסיקה יותר מ-4,000 עובדים והציגה בשנת 2019 מחזור מכירות של 1.1 מיליארד דולר.

שווי השוק של UCT עומד כיום על כ-1.3 מיליארד דולר, והיא תממן את רכישת המ-לט באמצעות יתרות המזומנים שבידיה ובאמצעות גיוס חוב. לדברי המ-לט, הרוכשת כבר קיבלה התחייבות מבנק בינלאומי למימון ביניים על מנת להשלים את העסקה.

עוד מציינת המ-לט, כי השלמת העסקה צפויה בתוך 3 עד 6 חודשים. עם זאת, במקרה שמועד ההשלמה לא יתרחש לפני ה-15 במאי 2021, תהיה המ-לט רשאית לחלק דיבידנד לבעלי מניותיה בסכום השווה ל-1.2 שקל למניה (16.9 מיליון שקל), מבלי שיופחת המחיר למניה במזומן.

אמיר וידמן מנכ"ל המ-לט, מסר כי המיזוג עם UCT הוא ציון דרך נוסף במימוש אסטרטגיית הצמיחה של המ-לט. לדבריו, "המיזוג יאפשר להמ-לט להיעזר בתשתיות המכירה הענפות של UCT וכן בקשרים הגלובליים, ולהמשיך ולהגדיל את המכירות ולהרחיב את היקף העסקים בתעשייה ולהמשיך ולצמוח כפי שעשתה עד היום ואף יותר.

"פעילות החברה הממוזגת פותחת עידן חדש בעסקי החברות ומאפשרת אינטגרציה מלאה למערכות גז והולכה בתחום הסמיקונדקטור, בקרב יצרני הציוד ובמפעלי הייצור, ופותחת עידן חדש בתחום בניית מערכות בתעשייה התהליכית. אין ספק שיכולות הייצור המתקדמות של המ-לט, המוצרים החדשניים והמגוונים ייתרמו לסינרגיה ויחזקו את שתי החברות בשוק ויעזרו במימוש אסטרטגיית הצמיחה המשותפת. אני רואה בעסקה ערך רב והמשכיות לחברה ולעובדים שלנו ברחבי העולם ולבעלי המניות, ולהערכתי העסקה תמומש ברבעונים הקרובים", הדגיש וידמן.

גילון בק, שותף בקרן פימי ויו"ר המ-לט, מסר כי "פימי רכשה את השליטה בחברה לפני כשמונה שנים. השקענו רבות בגיוס ופיתוח מנהלים, פיתוח עסקי ואסטרטגיה, השקעות קפיטליות, התרחבות לשווקים חדשים, רכישת חמש חברות, חדשנות וניהול חממה טכנולוגית ועוד. העסקה החדשה מצוינת לכולם: לרוכשים, לבעלי המניות, לעובדים וללקוחות. המותג של המ-לט מתחזק, גדל ומצטרף לקבוצה גדולה. אני רוצה להודות למנכ"ל, להנהלה ולעובדים ומאחל בהצלחה לרוכשים".

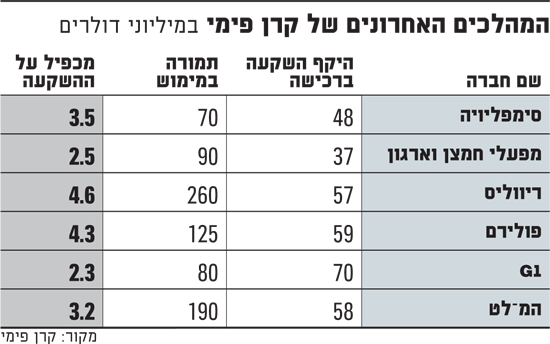

המימוש הנוכחי מצטרף לפעולות רבות אחרות שהצליחה פימי לבצע בשנה האחרונה, למרות השפעתו של משבר הקורונה על כלכלת העולם. לדברי גורמים בשוק, פימי עמדה השנה בתוכניות המקוריות שלה כאילו אין קורונה, ובין השאר השלימה לאחרונה את הנפקתה של חברת פולירם, מכרה את החברות מפעלי חמצן וארגון וריווליס ומימשה חלק מהשקעה בסימפליויה (לשעבר טבע אדפטור) וב-G1, והכול ברווחים משמעותיים שמצטברים למאות מיליוני דולרים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.