למעלה מ-20 חברות טכנולוגיה מישראל הגיעו לשוק ההון האמריקאי במהלך 2021, אחת השנים הפעילות ביותר בתחום. כמחצית מהחברות עשו זאת באמצעות הנפקה ראשונית (IPO), דרך המלך לשוק, ואילו היתר עשו זאת באמצעות מיזוג לחברות SPAC - חברות ללא פעילות שמגייסות כסף במטרה לרכוש חברה קיימת.

תוך זמן קצר התפתחה מגמה ברורה: כמעט כל החברות הישראליות שמוזגו ל-SPAC הציגו תשואות שליליות, בעוד שאלו שהונפקו הניבו תשואות מעורבות. עם זאת, בדיקת התשואות היום - כחמישה חודשים לאחר חודשי השיא - מצביעה על כך שרוב גדול של החברות שביצעו IPO נסחרות בתשואה שלילית.

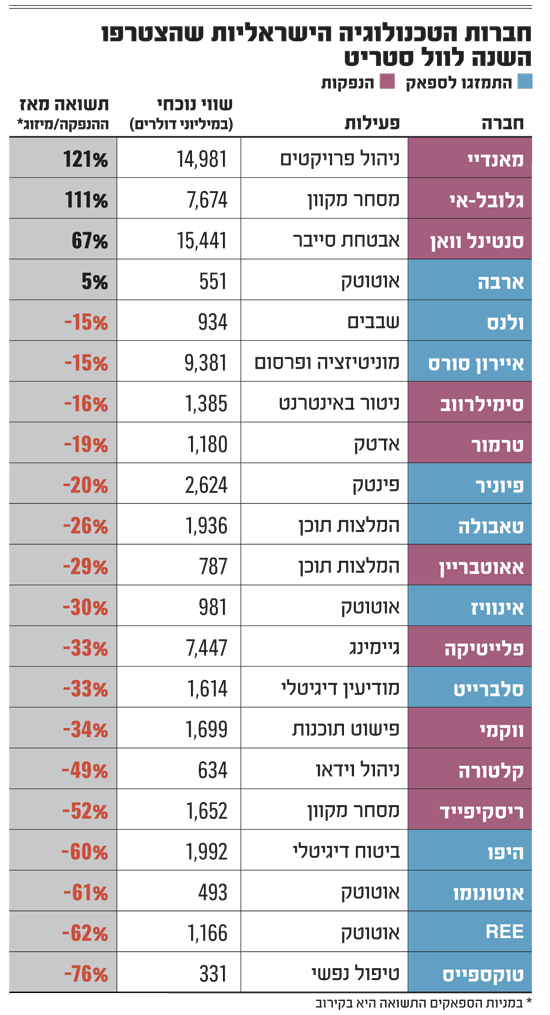

זאת מלבד שלוש "כוכבות" שמציגות תשואות חיוביות גבוהות: מאנדיי (Monday.com) שפיתחה מערכת הפעלה לעבודה, הונפקה בחודש יוני בנאסד"ק וזינקה מאז ב-121%; גלובל-אי, המספקת פתרונות טכנולוגיים למסחר מקוון חוצה-גבולות, הונפקה בנאסד"ק במאי ומנייתה טיפסה מאז ב-111%; וחברת אבטחת הסייבר סנטינל וואן, שהונפקה ביוני בבורסת ניו יורק ועלתה ב-67%. שלושתן, אגב, כבר הגיעו למחירי מניה גבוהים יותר אך נחלשו מהשיאים. בין החברות שהתמזגו לחברות SPAC, רק אחת מציגה כיום שווי גבוה יותר משוויה במיזוג, חברת האוטוטק ארבה רובוטיקס.

המחיקות הגדולות, והצמרת שמקזזת

אם מסתכלים על השווי המצרפי של כל חברות הטכנולוגיה הישראליות שהצטרפו השנה לוול סטריט, לעומת שוויין בעת ההנפקה או המיזוג ל-SPAC, הרי שהמספר הכולל מתאזן פחות או יותר. עם זאת, כשצוללים לנתונים, מתגלה כי עליית השווי של שלוש החברות שהניבו את התשואות ההחיוביות קיזזה כמעט במלואה את ירידת השווי של כל החברות האחרות.

מאנדיי, גלובל-אי וסנטינל וואן הוסיפו לערכן 18.7 מיליארד דולר במצטבר (מאנדיי 8.2 מיליארד דולר, סנטינל וואן 6.4 מיליארד דולר וגלובל-אי כ-4.1 מיליארד דולר) ואילו 17 חברות אחרות איבדו במצטבר שווי בסך כ-18.8 מיליארד דולר.

טקס פתיחת המסחר של חברת מאנדיי / צילום: נאסד''ק

בין מחיקות השווי הגדולות ניתן להזכיר את חברת הגיימינג פלייטיקה, שהונפקה בתחילת השנה הנוכחית (לפני הגל הגדול של ההנפקות שיצא מישראל) לפי שווי של 11.1 מיליארד דולר. דוחות רבעוניים חלשים והפחתת תחזית שנתית שפורסמו בתחילת נובמבר הובילו לצניחה חדה במניה ונכון להיום, פלייטיקה נסחרת בשווי נמוך בכ-3.6 מיליארד דולר משוויה בהנפקה.

פלייטיקה היא מקרה יוצא דופן יחסית, משום שעיקר הירידות בשווי היו של חברות שביצעו מיזוגים ל-SPAC ולא הנפקות. כך למשל חברת הביטוח הדיגיטלי היפו איבדה כ-3 מיליארד דולר מאז שמוזגה לחברת SPAC. שוויה במיזוג עמד על 5 מיליארד דולר וכיום היא נסחרת בשווי שנושק ל-2 מיליארד דולר.

חברות אחרות שמוזגו ל-SPAC ואיבדו חלקים ניכרים משוויין כוללות את חברת הטיפול הנפשי הווירטואלי talkspace שהובילו בני הזוג אורן ורוני פרנק, שחווה בימים האחרונים טלטלות בהנהלתה (כולל עזיבת בני הזוג) אשר רשמה תשואה שלילית של 76% מאז המיזוג ואיבדה מעל מיליארד דולר; חברת האוטוטק REE שאיבדה כ-62% מערכה, כ-1.9 מיליארד דולר; ואיירון סורס, העוסקת בפתרונות לשוק האפליקציות, שכבר נסחרה במחירים גבוהים יותר ובתשואות חיוביות אך כיום רושמת תשואה שלילית של 15%, ואיבדה 1.7 מיליארד דולר.

"השוק היה בשיא במחצית הראשונה"

מה קרה בתקופה האחרונה שהוביל לירידות הללו, ומה צפוי בעתיד? אילן פז, מנכ"ל ברקליס ישראל, מחלק את התשובה למניות שהגיעו לוול סטריט באמצעות מיזוג ל-SPAC, ולאלו שהגיעו ב-IPO.

בנוגע לשני הסוגים הוא אומר, כי "שוק המניות במחצית השנייה של 2021 הוא פחות טוב משהיה במחצית הראשונה של השנה. אם מסתכלים מה קרה לשוק בכללותו, לחברות הצמיחה ולמכפילים - גלובלית, המציאות היא שהשוק היה בשיאו בסביבות פברואר-מרץ, ומאז הייתה רגיעה ואפילו הליכה של חצי צעד אחורה במכפילים. רוב החברות הישראליות יצאו לשוק במחצית הראשונה והן לא חסינות, הן סובלות כמו שכל השוק סובל".

אילן פז / צילום: איל יצהר

בחברות שמוזגו ל-SPAC הוא מזהה תופעה נוספת: "שם הייתה הידרדרות טוטאלית במוצר. הקרנות שבאופן רגיל משקיעות ב-PIPE (הנפקה פרטית שנלווית למיזוג ל-SPAC), אמורות למעשה לאמת את השווי שהחברה וה-SPAC הסכימו עליו. זה שוק שהידרדר מהותית. בחצי השנה האחרונה, גופים מוסדיים אומרים 'הוואלואציה לא בכיוון בכלל, אנחנו לא מעוניינים להצטרף'. עוד תופעה מעניינת היא שהרבה ממיזוגי ה-SPAC נסגרים עם הנפקות PIPE מאוד קטנות, כי מי שאמור להשקיע ב-PIPE לא מסכים לשווי. הנגזרת של זה היא שבכל החברות שיצאו לשוק במיזוג ל-SPAC השווי יורד, זה עניין של ביקוש והיצע".

כלומר בחברות שעשו IPO, השוק הוא הסיבה לחולשה?

"כן, שם זה יותר פונקציה של השוק. השוק פחות טוב. אומרים שהשוק עדיין טוב וזה נכון בפרספקטיבה של 5-10 שנים אחורה, אבל לעומת תחילת השנה הוא פחות טוב. החברות שיצאו לשוק במחצית הראשונה של השנה, סובלות".

מה גרם לכך, השפעות מאקרו כלכלה או שינוי בטעמי המשקיעים?

"במידה מסוימת - שניהם. אנחנו בפירוש רואים השפעה של המאקרו-כלכלה, עשינו בשבוע שעבר שתי הנפקות, של קורנית וקמטק, ולמרות ההנפקות המוצלחות אנחנו שומעים קולות על אינפלציה שמרימה את הראש, על עלייה רצינית בעלויות של שרשרת אספקה וכוח אדם, על חשש שתהיה העלאת ריבית שזה לא טוב לשוק ההון. אין ספק שיש יותר חשש ממה שהיה לפני חצי שנה. הדבר השני קשור לווליום: בסוף, כל התמחורים של IPO זה משחק של ביקוש והיצע. ב-2021 היה כל כך הרבה היצע, שהגופים המוסדיים - לא אגיד שמרימים את הרגל מהגז, אבל כן אומרים 'תנו לנו לקחת נשימה לפני ההנפקות הבאות'. זאת שנה מטורפת".

"יש ביקוש, אבל 2021 לא תחזור על עצמה"

בחלק מהחברות שהונפקו, אנחנו מגיעים כעת לסיום תקופת החסימה של חצי שנה (lock-up) שמונעת מבעלי מניות למכור מניות בשוק. זה גם משפיע על המניות, או שזה כבר מגולם במחירים?

"זה לא משהו חדש, כי זה מוצהר כבר ביום ההנפקה וכולם יודעים מתי זה קורה. יש את הדינמיקה של בעלי המניות, מה עושים - הנפקה משנית מסודרת, או כל אחד לעצמו. בגדול, זה מידע ציבורי והמחירים של המניות אמורים לגלם את הפגיעה".

עד כמה השקל החזק משפיע על חברות הטכנולוגיה הישראליות שנסחרות בוול סטריט?

"בחברות תמיד מקטרים ששקל חזק רע להם, וזה נכון - הרי חלק מההוצאות של החברות בשקלים וההכנסות כולן בדולרים אז זו בעיה. כולן מתמודדות עם בסיס עלויות שעולה יותר מעליית ההכנסות. העובדים בחברות, שמקבלים אופציות בדולרים, גם מקבלים למעשה פחות. אם קודם הדולר שקיבלו היה מיתרגם ל-3.8 שקל, היום הוא רק 3, אז הם מבואסים. זו המציאות".

למרות כל הגורמים שמקשים, יש מספר מניות שבלטו לטובה מאז ההנפקות שלהן - מאנדיי, גלובל-אי וסנטינל וואן. איך מסבירים את זה?

"בכל החברות האלה היו דיווחים על תוצאות כספיות שהיו טובות יותר ממה שהאנליסטים ציפו לאחר ההנפקה, ותחזיות שהיו אפילו עוד יותר טובות. יש לזה השפעה מאוד חיובית למניה".

מה צפוי להערכתך ב-2022? כבר עכשיו יש האטה במספר ההנפקות והמיזוגים של חברות מישראל.

"לצפות שהנתונים של 2021 יחזרו על עצמם זה שאפתני, אף אחד לא צופה כזה דבר. אנשים עדיין אופטימיים בנוגע לאיפה שהשוק נמצא היום, ויש עדיין הרבה מאוד ביקוש מהמוסדיים הגדולים בחו"ל לחברות צמיחה, בפירוש רואים את זה. אני מצפה שהמחצית הראשונה של 2022 תהיה טובה, אבל שוב, קשה מאוד להאמין שנתוני 2021 יחזרו על עצמם. זה חוזר לנושא המאקרו: מרגישים כבר את האינפלציה, וממשלות יהיו חייבות להגיב. כשיעלו הריביות, זה בדרך משפיע די מיידית על השווקים של האג"ח והמניות ומרגיע קצת את המגמה. הצפי של הכלכלנים בברקליס הוא לשתי עליות ריביות במהלך 2022".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.