הרבה זמן חלף מאז שענף הביטוח והחיסכון ארוך הטווח נחשף כפי שקורה בשבועיים האחרונים. זה החל כאשר הפניקס - חברת הביטוח הגדולה בהיקף הנכסים ובעלת שווי השוק הגדול בישראל - הודיעה כי היא מפסיקה לעבוד עם פרופיט, מהסוכנויות הגדולות בארץ בתחום הפיננסים והחיסכון.

● לא רק תשואות ודמי ניהול: המדריך לשיחה עם סוכן ביטוח

● ענקיות הביטוח יצאו למסע רכישה של סוכנויות. האם משרד האוצר יתערב?

משיחות שערכנו עם בכירים בשוק הביטוח בימים האחרונים, אלו מעריכים כי בדיעבד שני הצדדים יצאו נפסדים. התפוצצות האירוע בקול גדול יכולה להשליך על התנהלות השחקנים בעולמות האלו ולשחק לידיהם של מי שרוצים לצמצם את היקפי הכספים שנעים בו. כך, כשמיליארדי שקלים מונחים על השולחן, נאלצה חברת הביטוח להתייחס לסוגיית התשואות שנחלשו בחודשים האחרונים. מצד שני, הסוכנות הגדולה נאלצה להתמודד עם האשמות קשות שסוכניה מניידים לקוחות מהפניקס מיד לאחר שהם סיימו לקבל עמלה, רק כדי לחדש את זרימת העמלות לכיסם. בעגה המקצועית זה מכונה טוויסטינג (שחלוף).

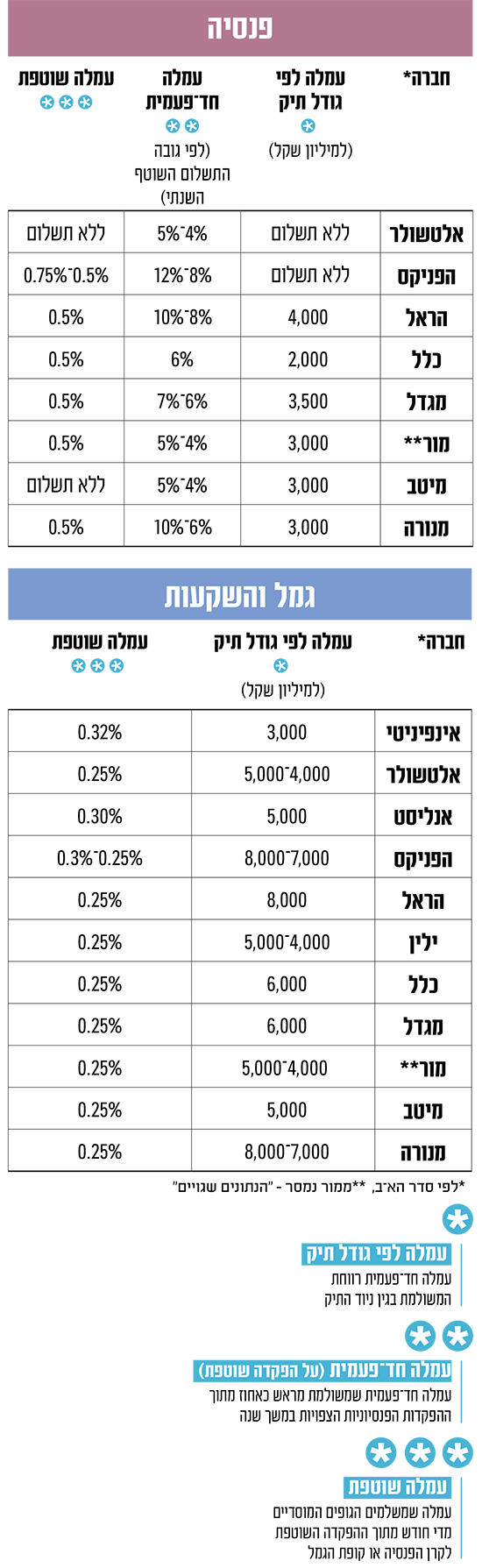

המאבק בין הפניקס לפרופיט חשף לעיני כל את אופי העמלות שמשלמים הגופים המוסדיים לסוכני הביטוח על מנת שיעבירו אליהם לקוחות מהגופים המתחרים. עמלות אלה מתחלקות למעשה לכמה סוגים והן שונות במקצת בין קרנות הפנסיה לקופות הגמל וההשתלמות, וגם באורך הזמן בו הן משולמות.

בכל מקרה, את מרבית העמלות מקבלים הסוכנים במשך השנתיים הראשונות לאחר ניוד הלקוח. אם הלקוח או הסוכן מניידים את הלקוח שוב במהלך השנה הראשונה שלאחר המעבר האחרון, הסוכן יחזיר את מלוא העמלה ואם ניוד חוזר יתבצע בשנה השנייה, הוא יחזיר חלק יחסי לגוף המוסדי.

הפניקס משלמים את העמלה הגבוהה ביותר

בעולמות הפנסיה העמלה המרכזית והיקרה ביותר היא עמלת היקף חד פעמית המשולמת ביחס להפקדה החודשית של הלקוח - חישוב העמלה מתבסס על סך ההפקדות השנתי של הלקוח.

כך לדוגמה, לקוח שמשתכר עשרת אלפים שקלים בחודש, יפקיד בשנה כ־24 אלף שקל לקרן הפנסיה שלו. בחברות הביטוח ישלמו לו בין 6% ל־12% מסכום זה, כלומר בין 1,440 שקל ל־2,880 שקל.

שלושה מבתי ההשקעות הפעילים בתחומי הפנסיה - מיטב, אלטשולר שחם ומור - משלמים לסוכנים עמלות היקף בגין ההפקדות השוטפות שעומדות על כ־4%־5%. בדוגמה שהבאנו מעלה, כשהלקוח משתכר בעשרת אלפים שקלים בחודש, מדובר בסכום של בין 960 שקל ל־1,200 שקל. אינפיניטי, שיחד עם מור נכנס לעולם הפנסיה בשנה שעברה, לא משלם עמלות מסוג זה.

חברת הביטוח שמשלמת את העמלה הגבוהה ביותר מתוך ההפקדה השוטפת, 12%, היא הפניקס. החברה אף משלמת לסוכנים יותר בסוג העמלות השוטף השני - עמלת נפרעים שגם היא משולמת ביחס לפרמיה השוטפת של הלקוח.

עמלות אלה מחושבות באחוזים מתוך הפרמיה החודשית כשברוב הגופים מדובר ב־0.5% מהפרמיה החודשית, אך הפניקס משלמת עד 0.8%. כך, על תיק פנסיוני של עשרת אלפים שקלים שכר שבגינו הפרמיה החודשית הינה 2,083 שקל, ברוב הגופים ישלמו 10.41 שקל לחודש (כ־120 שקל לשנה), בעוד הפניקס תשלם 16.66 שקל לחודש (כ־200 שקל בשנה).

בנוסף לעמלות המשולמות מהפרמיה השוטפת מרבית החברות משלמות גם עמלה על היקף הניוד - עמלה זו יכולה להגיע לכדי 3,500 שקל למיליון שקל ניוד. חשוב לציין כי הפניקס, בניגוד ליתר חברות הביטוח, לא משלמת עמלת ניוד בגין מוצר הפנסיה.

אם נסכם את הסכומים שמשלמים הגופים המוסדיים בתחום הפנסיה, בסופו של דבר מדובר בסכומים יחסית דומים עם אחוזי שינוי בודדים שנובעים מאסטרטגיית תגמול שונה של החברות. בנוסף, קיימת שונות גם בפרקי הזמן שהסוכנים לא יכולים לנייד לקוחות ללא החזר עמלות, כשחלק מהגופים מחתימים את הסוכנים על פרקי זמן ארוכים מהשנתיים המקובלות בענף.

החברות לא רואות את דמי הלקוח במשך שנים

בעולם קופות הגמל וקרנות ההשתלמות התמונה קצת שונה. הסכומים שיקבל הסוכן מעמלת היקף גבוהים מאשר בפנסיה ונעים בין 6,000 ל־8,000 שקל (למיליון שקל) בחברות הביטוח. בבתי ההשקעות מדובר על סכומים נמוכים יותר של 4,000־5,000 שקל ברובן, כשאינפיניטי משלמת אף פחות. מנגד, עמלות הנפרעים נמוכות יותר משמעותית ועומדות לרוב על 0.25% מהתיק. כלומר, בדוגמה של 300 אלף שקל, מדובר ב־750 שקל לשנה.

המשמעות של הכסף הרב שעובר לסוכנים היא שחברות הביטוח ובתי ההשקעות לא רואות ולו שקל אחד מהסכומים שמשלמים הלקוחות במשך שנים ארוכות.

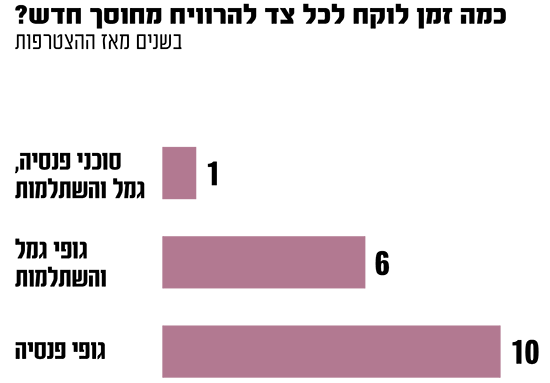

בפנסיה, שם דמי הניהול עמדו בשנת 2021 על 1.82% בממוצע מההפקדה החודשית ו־0.1% מהצבירה, החברות המנהלות יתחילו לראות רווחים רק לאחר 10 ואפילו 12 שנים - טווחי זמן שהלקוחות לרוב לא נשארים בגוף אחד. בגמל טווחי זמן אלו מתקצרים לכשש שנים, אך נזכיר כי בקרנות השתלמות לדוגמה זהו גם פרק הזמן שמותר לחוסכים למשוך את הכספים לראשונה, מה שפוגע ברווחיות של החברות המנהלות.

נדגיש כי כל העמלות המובאות בכתבה הן העמלות הרווחות ביחסים שבין הגופים לסוכנים, כשהסוכנויות הגדולות מקבלות לא פעם גם עמלות כפולות בשל הפעילות הגדולה שהן מביאות ליצרנים.

השיטה גם יכולה להועיל לחסכונות הציבור

כפי שניתן לראות מדובר בסכומים לא קטנים, אך בהקשר אליהם חשוב להדגיש שני דברים. הראשון הוא שהכספים מדרבנים את סוכני הביטוח לבצע תחרות בין הגופים עבור הלקוחות. יש בכך כדי לשפר את מצבו של הציבור ולא להשאיר את הכספים במוצרים לא מתאימים או בחברות שהתשואות שלהן לא משתפרות על פני זמן.

הדבר השני הוא שכל עוד המעבר לא נעשה לגוף שלאורך זמן מציג תשואות חלשות רק לשם קבלת עמלה, הוא לא פוגע בחוסך. זאת, כיוון שהתגמול שמקבלים הסוכנים לא מגיע מכיסם של החוסכים אלא מכספי חברת הביטוח או בית ההשקעות.

"יש חוק במדינת ישראל מ־2017 לפיו אין שום קשר בין תגמול הסוכנים לדמי הניהול שמשלם הלקוח", אומר שלמה אייזיק, נשיא לשכת סוכני הביטוח. "נלחמנו על החקיקה הזו והיא צלחה אך יכול להיות שנצטרך לעשות פעולות נוספות, אפילו משפטיות, כי היצרנים (חברות הביטוח ובתי ההשקעות, ר"ו) שכחו את זה".

באפריל האחרון פרסמה רשות שוק ההון טיוטה להארכת פרק הזמן בו יחויב הסוכן להחזיר את העמלה שקיבל אם הוא מנייד שוב את הלקוח - משנתיים לשש שנים. בגין טוויסטינג בשנה הראשונה תוחזר העמלה כולה, בגין השנה השנייה 80% וכך החזר העמלות פוחת עד השנה השישית אז יוחזרו 10% מהעמלה. אולם לשם השלמת התהליך זקוקה הרשות לתמיכת הכנסת, שכעת נמצאת בפגרה, כך שהמהלך נמצא בהקפאה כפויה.

למרות ההצעה של הרשות, אייזיק מציע מודל אחר. "אנחנו בעד שסוכן שעשה את הניוד של הלקוח, ורוצה לנייד אותה לספק אחר, לא יקבל עוד פעם תמורה על הניוד.

"יכול להיות שהוא ביצע את הניוד מהסיבות הנכונות כי התוצאות של החברה הקיימת לא היו טובות והוא דאג ללקוח, אבל הוא לא יכול לעשות רווח נוסף מעבר למה שהוא כבר קיבל. זה הקו שאני מעביר לחברי ועדת הכספים וגם בפגישות עם רשות שוק ההון ואגף התקציבים", אומר נשיא לשכת סוכני הביטוח, אך מכיוון שהנושא בדיונים הוא לא מפרט בינתיים לכמה זמן מאז הניוד המתוגמל האחרון תאסר קבלת תגמול על ניוד נוסף.

"מי שמחולל את התחרות ומוריד את דמי הניהול הם הסוכנים. אנחנו לא מכוונים לעשות עסקה אקראית וללכת אלא רוצים מערכת יחסים ארוכת טווח עם הלקוחות. תיק ביטוח הוא נכס והסוכן רוצה שהוא יניב לו תמורה לאורך זמן, וכך הלקוחות יודעים שהם בידיים טובות", מסביר אייזיק. "נכון, לא כולם טובים וראויים, אבל זה גם המצב במקצועות אחרים. אם נהפוך את כל השוק לשוק ישיר ללא סוכנים, כל חברה תדאג לאינטרסים שלה ולא של הלקוח. ואכן, אנחנו רואים רואים שחלק גדול מהניודים בפנסיה הם של המשווקים הישירים של קרנות הפנסיה ולא של סוכנים".

אייזיק אף מפנה אצבע מאשימה כלפי היצרנים. "מי שמייצר את כל מבצעי המכירות, כי כולם רוצים לקבל סחורה, הם מנהלים בחברות הביטוח שגם הם מתוגמלים על מכירות חדשות. כל העסק הזה בנוי לא נכון כי הוא בנוי על מכירות חדשות. המון סוכנים מקבלים מהחברות מכתבים של הפסקת עבודה כי היקף העבודה שלהם נמוך, ומי שנפגע בסוף הם הלקוחות של אותם סוכנים". הוא אף ציין כי הציע לגשר בין הפניקס לפרופיט, אך נענה לשלילה.

זמן רב שהנושא נמצא על כוונות הרגולטור

פרשת הפניקס־פרופיט אמנם הציפה את הנושא מעל לפני השטח, אבל הוא כאמור נמצא על הכוונת של הרגולטור וגם של הפוליטיקאים מזה זמן רב. למעשה, יו"ר האופוזיציה, יאיר לפיד, ניסה לטפל בנושא כבר בשנת 2014 ואף נכתבה טיוטת תקנות הכוללת נוסחה להגבלת עמלת ההיקף.

שנים חלפו ובחוק ההסדרים האחרון ניסו באוצר לכלול שורה של מהלכים שישנו את התגמול השנוי המחלוקת. אך לבסוף, כולם נותרו מחוץ לחוק, בין היתר בעקבות לחץ מצד הלובי של סוכני הביטוח בעיקר אל מול חברי כנסת מהקואליציה.

סעיף אחד שנכלל אז בחוק ההסדרים נוגע להטלת חובה על סוכני הביטוח להיות שקופים בכל הנוגע לעמלות שהם מקבלים ולחשוף בפני המבוטחים מה גובה העמלה שהם מקבלים בגין מכירת פוליסות. באוצר דרשו להטיל חובת גילוי זהה על חברות הביטוח אבל גם היא נותרה מחוץ לחוק ההסדרים הסופי.

סעיף נוסף מתכתב עם רפורמת הסוכן האובייקטיבי שמקדמים ברשות שוק ההון שנועדה לייצר עמלה אחידה בין היצרנים. הסעיף הזה התייחס למוצרים שמשווקות חברות הביטוח ולפיו הן ישלמו לסוכנים עמלה אחידה בגין מוצרים דומים, לדוגמה קרן פנסיה וביטוח מנהלים.

הצורך בסעיף זה נחלש כאשר לפני חודשים ספורים אישרה ועדת הכספים כי ביטוחי המנהלים היקרים יותר ישווקו בקרוב רק כמוצר משלים לקרן הפנסיה ולא כמוצר מקביל

החברות החלו לפעול להמרת העמלות

נוסף לכל החוקים, לגלובס נודע כי בחלק מהחברות כבר החלו בניסיון להמיר חלק מעמלות ההיקף הגבוהות המשולמות כיום מראש לעמלות נפרעים שייפרסו על פני שנים ויהיו גבוהות מהנהוג. כיום החברות משלמות כאמור מראש עמלת היקף גבוהות שאת הרווח בגין דמי הניהול הן יראו רק בעוד כמה שנים.

כך לדוגמה חברה שמשלמת היום בקופות הגמל עמלה של 8,000 שקל ו־0.3% עמלת נפרעים תשלם מעתה 4,000 שקל מראש ו־0.34% בנפרעים. כך, לסוכנות יווצר רווח גדול יותר על פני שנים מאשר הרווח שהם מקבלים כיום מראש, ומבחינת החברה היא תוכל להבטיח שהלקוח יישאר אצלה זמן ארוך יותר. כאן נשאלת השאלה אם סוכנים יסכימו לוותר על הרווח בטווח הקצר, והאם לא תיווצר פגיעה בלקוחות אם החברה תציג לאורך זמן תשואות נמוכות ובכל זאת יהיה צורך לנייד אותם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.