הגופים המוסדיים ובתי ההשקעות הגדולים בישראל העבירו בשנים האחרונות את עיקר השקעותיהם לחו"ל. ההבנה היא שהבורסה בתל אביב היא שוק קטן, שניצב במרכזו של אזור עם מתיחות גאו־פוליטית מובנת, וקיטוב פוליטי קיצוני שהתבטא במחלוקת סביב הרפורמה המשפטית בשנה האחרונה שהביאה גם לטלטלה כלכלית בישראל.

● קומפיוג'ן חתמה על עסקה עם ענקית תרופות, והמניה מזנקת בחדות

● דווקא במדינה במיתון עמוק: הבורסה שהציגה השנה את התשואה הגבוהה בעולם

האסטרטגיה הזו עבדה מצוין בשנת 2023. בארה"ב מדד ה־S&P 500 עלה בכ־23% מתחילת השנה והנאסד"ק זינק ב־42%. גם באירופה הייתה שנה טובה למשקיעים כאשר הדאקס הגרמני זינק ביותר מ־20% לשיא כל הזמנים. לעומתם, הבורסה בתל אביב דשדשה הרחק מאחור והמדד המוביל, ת"א 35, עלה עד כה רק ב־1.2%.

האם בשנה הקרובה בורסת תל אביב תצמצם את הפער? אם תשאלו את סיגמא - כן. בית ההשקעות הקטן מבית סיגמא־קלאריטי נקט עד לאחרונה גישה דומה לזו של המתחרים הגדולים, אבל כעת, לקראת סוף השנה, הוא שינה כיוון בחדות ונותן משקל הרבה יותר גדול לשוק הישראלי - 50%. לצורך ההשוואה, בחלק מהמתחרים בשוק, נותנים משקל של כ־70% ויותר לחו"ל. "יש פוטנציאל גדול לעלייה דו־ספרתית בבורסה המקומית ב־2024 - 15%־20% בקלות", אומר המנכ"ל יאיר שני בשיחה עם גלובס. "הבורסה המקומית פתחה פער שלילי מול השווקים בחו"ל וכשהמחירים זולים ויש הזדמנות, צריך לקנות. ולא משנה מה הסיבות שהובילו לירידות".

יאיר שני

אישי: בן 57, נשוי פלוס 3

מקצועי: מנכ"ל בית ההשקעות סיגמא. לשעבר סמנכ"ל השקעות באי.בי.אי קרנות נאמנות ומנכ"ל משותף בחברת קרנות הנאמנות של "דש"

עוד משהו: גולש סקי

לדבריו, "הבורסה תמיד מסתכלת קדימה. כשהאירוע בעזה ייגמר הוא יפגוש עולם כלכלי של ריבית יורדת ומדינה עם סיכון ביטחוני קטן משהיה, כי צד אחד במשוואה ייעלם. במילים אחרות, פרמיית הסיכון של ישראל צריכה לרדת אחרי המלחמה". שני מזכיר שישראל נכנסה למלחמה עם רמת חוב נמוכה ומצב כלכלי חזק יחסית: "הכלכלה יכולה לצלוח גם גירעון של 5%־6%. משקיעים מתוחכמים אוספים כיום סחורה".

הסקטורים המומלצים: בנקים ונדל"ן

האופטימיות לגבי עתיד הכלכלה המקומית משתקפת במדדי הבורסה. בשלושת השבועות הראשונים של המלחמה, מדד תל אביב 35 השלים נפילה של 12%, אבל מאז הוא התאושש בעקביות וקיזז ביום שני את כל הירידות של תקופת המלחמה.

אילו סקטורים יעבדו טוב עבור המשקיעים?

"קודם כל הבנקים, שצריכים לעלות", אומר שני. "הם נסחרים במכפילי הון נמוכים וגם אם לא יחזרו להשיג תשואות גבוהות על ההון כבעבר, וירידת הריבית תפגע בתוצאותיהם, הם עדיין יציגו תשואה מרשימה על ההון של 11%־14%.

"בנוסף, סקטור הנדל"ן כבוי כעת לגמרי, אבל הוא יחזור. יש על התחום עכשיו סימן שאלה גדול מאוד לכאורה, אבל בסוף יצטרכו למצוא פועלים, פלסטינים או זרים. אנשים צריכים דירות. מעבר לכך, סקטור הנדל"ן הוא סקטור ש'חי' מהריבית כי הוא ממונף. כשהיא גבוהה זה פוגע בחברות, ולכן ירידת ריבית תסייע לתחום להתאושש, בוודאי כשלוקחים בחשבון שבעקבות גילויי האנטישמיות האחרונים יהיה גל עלייה מחו"ל. אנשים ירצו לגור בארץ או לפחות לקנות כאן דירה שתהיה להם למקרה הצורך".

שני גם רואה בסקטור הגז והנפט בארץ וגם בעולם תחום אטרקטיבי. "המכפילים נמוכים והחברות נותנות תשואות דיבידנד יפות", הוא אומר. "העולם צומח ולכן, לצערנו, הצריכה של חומרים מזהמים הולכת לגדול". הוא מסמן גם את תחום האנרגיות המתחדשות כהשקעה משתלמת - ולדבריו לא מדובר בסתירה. "תחום האנרגיה החליפית, ובפרט מניות מובילות כמו סולאראדג', נפגעו חזק מאוד מעליית הריבית ומירידה בביקושים באירופה. נושא הריבית קריטי, כשהיא תרד זה ייתן תמריץ להשקיע שם ולכן זה סקטור מאוד מעניין".

וכמובן שאי אפשר בלי תחום הטכנולוגיה, "אבל צריך להיות סלקטיביים כיוון שהמניות בענף כבר רצו קדימה, בטח בתחום הבינה המלאכותית. הטכנולוגיה מניעה את העולם, אבל צריך לראות איפה המחירים יצאו מפרופורציה ולהיזהר שם".

הסיבה שזה בדיוק הזמן להשקיע בארץ

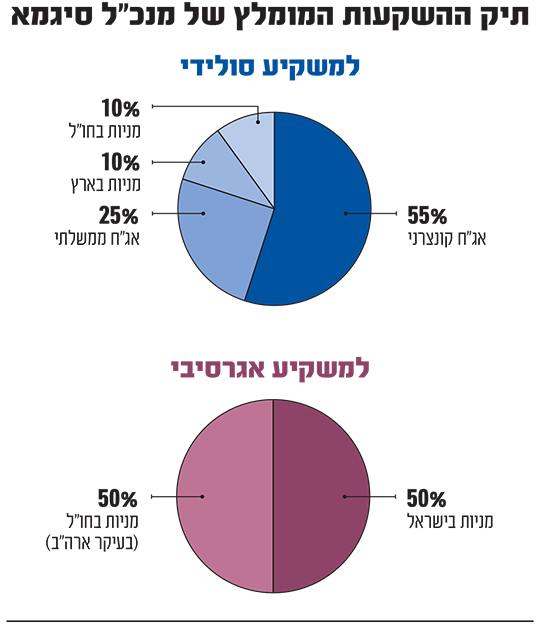

כשאנחנו שואלים את שני איך כדאי לחלק את תיק ההשקעות הוא משיב: "משקיע סולידי נחשב אצלנו לכזה שמחלק את התיק ל־80% אג"ח (מהם כ־70% באג"ח קונצרני והיתרה בממשלתי) ו־20% מניות, בעוד לקוח אגרסיבי מוגדר ככזה שפועל בעיקר במניות.

"בתיק המניות אנחנו נמצאים כיום בחשיפה שהיא קרובה למלאה, למרות שאנחנו אחרי עליות מאוד חדות בארה"ב, מאחר וירידת הריבית עוד לפנינו. עם זאת, מדדי ה־S&P 500 והנאסד"ק מתקרבים לרמות השיא של סוף 2021 ותחילת 2022. ההתאוששות השנה הייתה מוצדקת, אבל הראלי היה אגרסיבי וסביר שבשנה הבאה נראה עליות מתונות בארה"ב ועליות חדות יותר בישראל. לכן אנחנו מחלקים את התיק חצי חו"ל, בעיקר ארה"ב וחצי ישראל".

"להוציא כסף מפיקדונות וקרנות כספיות"

סביבת הריבית הגבוהה שכנעה השנה לא מעט משקיעים לשים את כספם באפיקים הסולדיים ביותר, בדגש על אגרות חוב ממשלתיות. אבל שני מזכיר שלא מדובר במגמה שצפויה להישאר עוד זמן רב. "השוק אופטימי מדי. הוא מתמחר 6 הורדות ריבית, בארה"ב וגם בארץ, זה מאוד אגרסיבי בתוך קצת יותר משנה. אם זה לא יתממש, השוק יצטרך להתאים את עצמו לפחות הורדות ריבית וזה יפגע בתשואות. נכון לעכשיו המח"מ (משך חיים ממוצע. נ"א) שלנו הוא 3־3.5 שנים.

"התשואות יפות בשוק הקונצרני (כ־4.5% בממשלתי ויותר מ־5% בקונצרני), אבל מאחר שהריבית תרד זה לא יימשך להרבה זמן ולכן יש פה הזדמנות גדולה לציבור לקבע תשואות גבוהות לתקופה ארוכה. מי שיחכה עוד שנה כבר יפספס אותן. לכן, עכשיו זה הזמן להוציא כסף מפיקדונות וקרנות כספיות ולנצל את התשואות המאוד גבוהות באג"ח, שלא יהיו כאן עוד שנה. בתחום הקונצרני אפשר גם להאריך מח"מ, להחזיק אותן עד לפדיון ולקבל אפילו 6%".

מה באשר לשוק המט"ח?

"תחום המט"ח זו שאלה ששואלים אותי עליה כבר 28 שנים, ואף פעם אין עליה תשובה טובה. יש כאן סיכון גדול ולכן אני בתפיסה שמשקיע ישראלי לא צריך בכלל להמר על כיוון המט"ח. אם לא יהיו עוד אירועים חריגים במלחמה, השקל צריך להתחזק. אולי לא לרמות של 3.2 שקלים לדולר אבל גם אם הוא יתחזק ל־3.3 או אפילו 3.4 שקלים, מי שחשופים למט"ח יפסידו הרבה כסף על ההשקעות בחו"ל. כדאי לשים לפחות חצי מהכסף במסלולים מוגני מט"ח".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.