הירידה באינפלציה, מתווה הורדת הריבית, אירועים גיאופוליטיים והבחירות במספר רב של מדינות ובראשן ארה"ב - כל אלה צפויים להשפיע על שוקי ההון ועל ההשקעות במהלך השנה הנוכחית, אחרי שנה חיובית לשווקים ב-2023 (בישראל פחות).

● השנה נפתחה ברגל ימין: מה עשו קופות הגמל והפנסיה בינואר?

● ההשקעה הראשונה של ג'ראד קושנר בישראל: רכב וביטוח

בינתיים נראה שבשוק ההון האמריקאי האופטימיות שולטת, כשמדד S&P 500 אף שבר את השיא הקודם שלו, בהובלת מניות הטכנולוגיה הגדולות בדומה למגמה ב-2023. בבנק השוויצרי פיקטה ( Pictet), המתמחה בניהול עושר, מסמנים את המגמות הבולטות בעולם ההשקעות בשנה זו, ומנכ"לית הבנק בישראל, מורן אלון, בראיון ראשון מאז כניסתה לתפקיד אשתקד, מספקת תובנות ורעיונות היכן לשים את הכסף.

בנק פיקטה הוקם עוד ב-1805 והוא היום הבנק השני בגודלו בשוויץ, והבנק הפרטי הגדול ביותר באירופה. את הבנק מחזיקים שמונה שותפים, והוא מנהל נכסים בשווי 700 מיליארד דולר. פיקטה מציע שירותי ניהול עושר וניהול נכסים, ולא מספק שירותים בנקאיים מסחריים כגון הלוואות.

Pictet (פיקטה)

פעילות: בנק שוייצרי פרטי המציע שירותי ניהול עושר,

ניהול נכסים והשקעות אלטרנטיביות. אינו עוסק במתן הלוואות מסחריות

היסטוריה: נוסד בשנת 1805 ונחשב לבנק השני בגודלו בשוויץ כיום.

בעל פעילות בישראל כבר יותר מ-24 שנים.

בישראל: מעסיק 8 עובדים המנהלים עבור כ-200 לקוחות מיליארדי דולרים.

סכום מינימום לפתיחת חשבון: 5 מיליון דולר (הערכה)

הסניף בישראל, המעסיק 8 עובדים, נפתח ב-2000, אחד מ-30 סניפים ברחבי העולם. פיקטה מנהלים מיליארדי דולרים עבור לקוחות בארץ; השירות מיועד ללקוחות עשירים במיוחד - המינימום לפתיחת חשבון בפיקטה הוא 5 מיליון דולר. וקהל היעד של הבנק, שעל פי ההערכות מונהכ-200 לקוחות מקומיים, מחזיק בסכומים גבוהים יותר.

"לפיקטה יש ראייה ארוכת טווח. כנגזרת מ-218 שנות פעילות, בבנק מאמינים בתהליכים ארוכים, בניית קשרים עם לקוחות ופרספקטיבה", אומרת אלון בראיון לגלובס. "הבנק מקדש את ההגנה על כספי הלקוחות, ומכיוון שאין לו פעילות מסחרית, יש לבנק הלימות הון שאין שנייה לה. מה שקרה בשנה שעברה ל-SVB ולקרדיט סוויס הדגיש ללקוחות עד כמה איתנות פיננסית של בנק היא חשובה".

אלון מספרת שבשנות הפעילות הראשונות של פיקטה בישראל, ההתמקדות הייתה ב"כסף ישן" - משפחות עשירות בולטות במשק הישראלי. "לאורך השנים הייתה עבודה עם המשפחה, המון פעילות סביב העברה בין-דורית: הכשרת הדור הבא שיורש את הכסף, ללמד על שוק ההון, כלים נכונים להשקעה", היא מספרת.

בשנים האחרונות חל שינוי: "עברנו מ'סטארט-אפ ניישן' ל'סקייל-אפ ניישן' (מדינה שבה חברות צומחות לגודל משמעותי, שח"ו). כתוצאה מכך, יש יותר עבודה של הבנק עם לקוחות בני 30-40 שעשו את ההון שלהם בשנים האחרונות, בעיקר בעולמות הטכנולוגיה וההייטק. השכבה החדשה של יזמים שנוצרה כאן שינתה דרמטית את האופן שבו בנקים זרים מתייחסים לישראל, שהפכה ליעד אסטרטגי ואטרקטיבי".

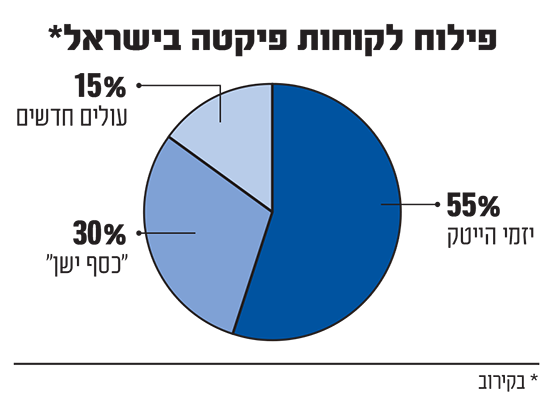

נכון להיום, כ-50%-60% מלקוחות פיקטה בישראל הם יזמי הייטק, ואילו "הכסף הישן" הקלאסי מהווה רק כ-30%. פלח לקוחות נוסף הוא עולים חדשים - בין היתר מאנגליה, צרפת ובלגיה. "אחד האלמנטים הכי משמעותיים לניהול עבור הלקוח זה להקשיב ולהבין מה הצרכים שלו ואילו השקעות מתאימות לצרכים האלה", מציינת אלון.

"מנהל שעושה 15% מעל השוק, לקח סיכון מיותר"

הלקוחות בבנק מפזרים את הסיכונים ומחזיקים נכסים בישראל ובחו"ל. "בגלל הסיכונים הגיאופוליטיים שיש במדינות מסוימות, לקוחות מבקשים לשמור על כרית ביטחון מעבר לים", היא אומרת.

כיצד השפיעה המלחמה בעזה?

"בשנה האחרונה נחשפנו ללקוחות שלפני המלחמה שמו את כל כספם בארץ, אך בעקבות המלחמה ולפניה הרפורמה המשפטית, הוציאו כספים בסדר גודל שבין חצי מיליון דולר ועד לכמה מיליונים בודדים. אנחנו מאמינים שבסופו של יום הוצאת כספים ממדינת ישראל מחלישה את הכלכלה. הכיוון של פיקטה הוא בפוזיציה ארוכת טווח על מדינת ישראל, ויש משמעות אדירה לכלכלה חזקה שתומכת בהתפתחות עסקים וטכנולוגיה. למרות המלחמה - ישראל היא עדיין סטארט-אפ ניישן".

הבנק מספק ללקוחות שירותי עושר, השקעות ושירותי בנקאות, בודק איפה הכי נכון ללקוח להשקיע מבחינה מיסויית והעברה בין דורית (חשבון אישי, קרן וכדומה) - בוחנים מה הצרכים שלו ומשקיעים בהתאם. "כשמשקיעים דרך גוף גדול זה לפעמים כמו טיפה בים, ואצלנו יש אימפקט להשקעת הלקוח", אומרת אלון.

"גם הלימות ההון הגבוהה מבדלת אותנו, ולמדנו בשנה האחרונה שהכול יכול לקרות - מספר הדיפולטים של בנקים בארה"ב מגיע ל-500 בשנה, והלקוחות רוצים שהכסף שעמלו עבורו יהיה בבנק בטוח בלי תרחיש דיפולט".

אלון מודה שהשוק בישראל רווי: "כולם נמצאים פה - בנקים מקומיים, אמריקאיים, שוויצריים". אז איך מגיעים ללקסוחות הרלוונטיים? "כל בנקאי בונה לעצמו נטוורק. לקוחות קיימים עוזרים לו, הוא עוקב אחר החדשות הכלכליות, נפגש עם המון אנשים להבין מה קורה - אילו חברות עשויות להימכר ומי סיים סבב גיוס. צריך להיות מאוד מחוברים לשוק".

לקוחות לא מעדיפים בנקים גדולים שיש, להם גם פעילות מסחרית וגם בנקאות השקעות?

"בדרך כלל לקוחות עם הון של כמה עשרות מיליוני דולרים, שהם קהל היעד שלנו, עובדים עם יותר מבנק אחד בשביל פיזור סיכונים. אז הם עובדים עם בנק מסחרי, ולצידו בנק כמו פיקטה".

מהי האלוקציה של לקוח ממוצע, עד כמה שיש כזה?

"זה באמת נורא אישי לכל לקוח. לכל אחד יש פרופיל שונה: כמה הוא אוהב או שונא סיכון, מה התשואה שהוא מצפה לה, מהם צרכי הנזילות לשנים הקרובות וכמה תנודתיות רוצים בתיק.

"היום, תיק שהוא שמרני מורכב מ-30% מניות ו-70% אג"ח בערך. על זה מוסיפים השקעות בפרייבט אקוויטי שהן ארוכות טווח ועם תשואות דו-ספרתיות, אך הן לא נזילות; וקרנות גידור שהן השקעות מאוד טקטיות וספציפיות שמשלימות את התיק.

"יש גם דברים יותר אופורטוניסטיים - מטבע, סחורות וכדומה. הליבה של התיק זה החלק הנזיל של אג"ח ומניות. בתיק שמנוהל, התשואה בליבת התיק אמורה להיות פחות או יותר תשואת השוק; מנהל שעושה 15% יותר כנראה לקח סיכון מיותר".

מה המגמות הבולטות בהשקעות נכון להיום, ואיפה כדאי לשים את הכסף?

"נקודות המוצא הן הריבית והאינפלציה, וכן שהמשקיעים מושפעים מגורמים גיאופוליטיים כמו מלחמת רוסיה-אוקראינה, החות'ים, הבחירות בארה"ב".

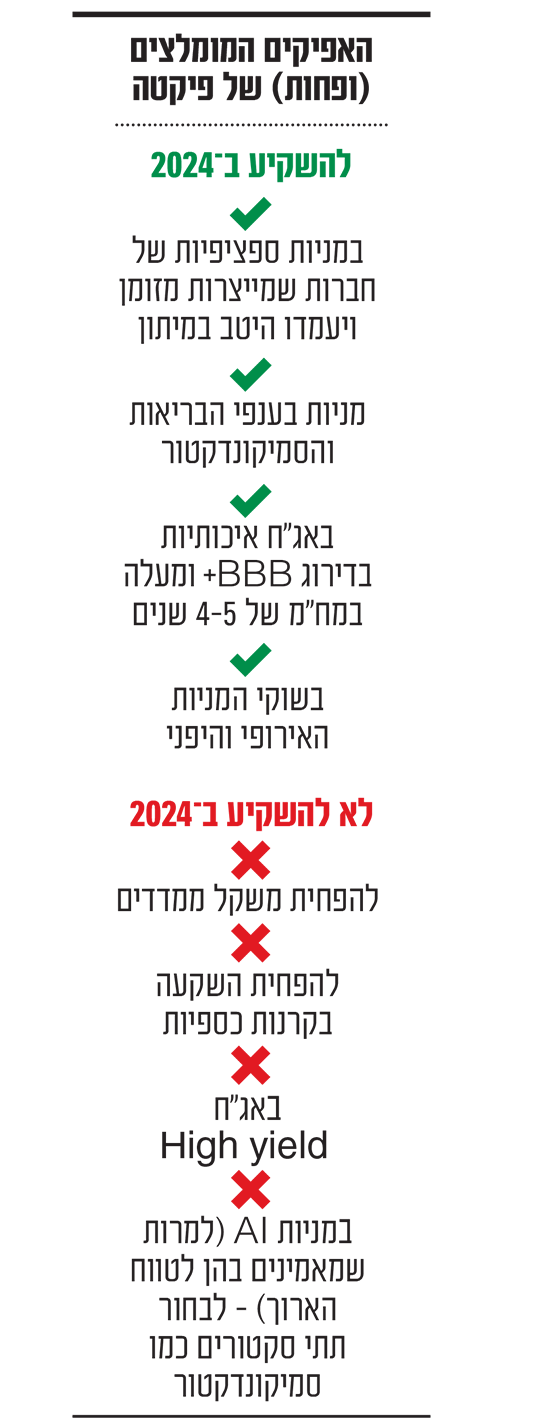

הצפי לירידת הריבית בארה"ב מונע מהירידה באינפלציה, שצפויה לרדת ל-2%. בסוף 2023 השוק תמחר שש הורדות ריבית השנה. פיקטה חושבים שזה 'אובר-שוטינג' ומתמחרים ארבע הורדות, לרמה של 4.25%-4.5%. לכן אנחנו רואים ערך רב באג"ח איכותיות בדירוג BBB+ ומעלה, שכולל בעיקר חוב של חברות בגיאוגרפיות שונות במח"מ של 4-5 שנים, שהכי 'נהנה' מירידה בריביות. שווה לעבור מקרנות כספיות שהיו ה'דרלינג' של 2023 למח"מים ארוכים ולנעול תשואה היום. זה הדבר הראשון שצריך לעשות".

עוד לדבריה, "המשקיעים גם מצפים למיתון בארה"ב במחצית הראשונה של 2024. אנחנו מעדיפים להתמקד בחברות איכותיות, כי אנחנו מעריכים שהאבטלה בארה"ב תעלה מ-4% ל-4.5%. עדיף להימנע מאג"ח high yield כי לחברות האלה יהיה קשה לגלגל את החוב שלהן".

בשנת בחירות - פחות דגש על יציבות כלכלית

עניין נוסף שאלון מציינת נוגע למניות הטכנולוגיה בכלל וה-AI (בינה מלאכותית) בפרט: "חוסר הוודאות גדול. בניגוד ל-2023 שהייתה שנה של מניות טכנולוגיה בדגש על AI, המשקיעים לא מפוצים כיום על לקיחת הסיכון בהשקעה במניות. תמחור מניות הטכנולוגיה יחסית גבוה וגם מדד S&P 500 עם מכפיל של מעל 20. אנחנו מעדיפים את שוקי המניות האירופי והיפני, שהם עם מכפילים נמוכים יותר ופרמיית סיכון חיובית.

"אנחנו מאמינים בצמיחת ה-AI לטווח הארוך, אבל מתקשים לראות ביצועים דומים ב-2024. ייתכן שתהיה פתאום רגולציה חדשה בנושא. אנחנו בוחרים סקטורים שפיגרו בשוק ב-2023, בעיקר סקטור הבריאות, כי במיתון לפוזיציה דפנסיבית יש יתרון. להערכתנו גם שוק הסמיקונדקטור (מוליכים למחצה) ימשיך לצמוח, למרות שצמח מאוד. משקיעים שמוכנים לוותר על פרמיית הנזילות כדאי להשקיע גם בפרייבט אקוויטי וחוב לא סחיר, שם התשואות גבוהות יותר משוק ההון".

יש סקטורים שמומלץ להימנע מהם?

"אין סקטורים מסוימים שאני ממליצה להימנע כליל. אנחנו מעדיפים פחות השקעה במדד אלא בחירה של מניות ספציפיות. המדדים היום מאוד גבוהים, אז ההסתכלות היא ברמת המניה הבודדת. אנחנו מחפשים חברות עם מזומן, שמייצרות מזומן, שיכולות לעשות רכישה עצמית של מניות ולחלק דיבידנד, ושיכולות לעמוד בתקופת מיתון".

כיצד ישפיעו הבחירות בארה"ב ובמדינות אחרות על השווקים?

"2024 היא שנת בחירות בארה"ב, הודו, מקסיקו, אוסטרליה, רוסיה ועוד. זה יוביל מדינות שונות לפעול אחרת בכל הקשור לאינפלציה ולחוב הציבורי. כתוצאה, יהיו שינויים בין שווקים בהחלטות לגבי גובה הריבית, כשהשאלה היא אם הממשלה רוצה לזכות בבחירות או שמה דגש על יציבות כלכלית.

"במדינות ללא בחירות, הנתונים הגולמיים יקבלו יותר משקל, לעומת כלכלת בחירות במדינות אחרות. עם זאת, לא נראה תוכניות פיסקאליות מרחיבות, כי עוד 'משלמים את המחיר' על ההרחבה הפיסקאלית של הקורונה. הורדת הריבית והזרמת הכספים האדירה של בנקים מרכזיים במגפה הובילו לעלייה חדה בשווי המניות, אבל גם לעלייה באינפלציה. הריבית שהועלתה כדי להילחם בה תוביל כנראה להאטה כלכלית.

"כל אלה מהווים קרקע פוריה לקרנות גידור שעוסקות במאקרו. וולטיליות בשוק היא הזדמנות, למשל במתן משקל עודף לאפיק מסוים".

לעשות דברים שאחרים לא עושים, כפילוסופיה

אלון הפכה למנכ"לית פיקטה ישראל בשנה שעברה, אך הדרך שלה לתפקיד לא הייתה מאוד טריוויאלית. "במקור הייתי אמורה להיות מהנדסת", היא אומרת. "אני חיפאית, למדתי בטכניון, ומהר מאוד הבנתי שאני לא אדם שיישב במעבדה לחקור, אני אוהבת אינטראקציה עם אנשים.

מורן אלון

אישי: אמא ל-2 ילדים

מקצועי: מנכל"ית בנק פיקטה בישראל.

לפני כן שימשה כדירקטורית בכירה בסיטי בנק במשך 12 שנה

עוד משהו: רצה 10 ק"מ ביום

"למדתי משפטים ומנהל עסקים בבינתחומי ועשיתי התמחות כעו"ד. חבר שעבד בחדר המסחר של בנק דיסקונט הציע שאבוא לראיון, ובאתי כי לא היה לי מה לעשות באותו יום. התקבלתי והחלטתי להתחיל לעבוד שם. זו הייתה ההחלטה הכי נכונה שעשיתי בחיי, כי התאהבתי בשוק ההון - אני אוהבת את האדרנלין, התפקוד תחת הלחץ, האנשים".

לדבריה באותה תקופה קיבלה המלצה מהמנהל שלה - לעשות דברים שאחרים לא עושים. "נאחזתי בזה כפילוסופיה מתחילת הקריירה וזה מה שעזר לי לבלוט. בגיל 26 סחרתי במיליארדי דולרים, כשלכל טעות יש משמעות אדירה, ומאוד נהניתי".

אחרי 3.5 שנים, כשכבר ניהלה את הדסק, קיבלה הצעה לעבור לחדר המסחר של סיטי, "סיירת מטכ"ל" של התחום כהגדרתה. שם המשיכה לדבריה לנקוט בגישה של לעשות דברים אחרת, וכן בגישה של Can do - "הלקוח מרגיש שאתה מתאמץ עבורו, וגם אם לא תמיד זה מצליח, זה בונה את הקשר". בהמשך עברה לתפקיד אחר בתחום הבנקאות הפרטית ואחרי 12 שנים בסיטי, קיבלה את ההצעה מפיקטה. "הייתי בת 40 והרגשתי שכבר 15 שנה עושה עסקאות. אני עדיין בנקאית אבל רציתי יותר", היא אומרת.