מתחילת השנה בית ההשקעות אלטשולר שחם הפך לשם נרדף ל"קאמבק". אחרי שלוש שנים קשות בגזרת התשואות, בית ההשקעות בניהול גילעד אלטשולר חזר השנה לצמרת טבלת קרנות ההשתלמות עם 7.1% במסלול הכללי ו־13.1% במנייתי.

● התשואה החלומית במסלולי S&P 500 שוב משאירה אבק ליתר החוסכים בגמל

● שלמה אליהו מוכר מניות מגדל לאלטשולר שחם תמורת 163 מיליון שקל

את ההצלחה בתשואות ניתן לזקוף לנטייה של אלטשולר להשקעות בוול סטריט. בית ההשקעות מימש השנה שורה של נכסים בישראל. גילעד אלטשולר אמר בכנס של ארבע עונות מבית אי.בי.אי, שסוקר על־ידי גלובס, כי "בחלוקה של המוסדיים בין ישראל לחו"ל - כל הגופים המוסדיים יגיעו ל־90/10, וזה לא בגלל העניין הגאופוליטי, כי גם אם יהיה מחר שלום אזורי, והשאה יחזור לאיראן, השוק פה קטן ולא נזיל. בסוף אין פה מיקרוסופט או אפל".

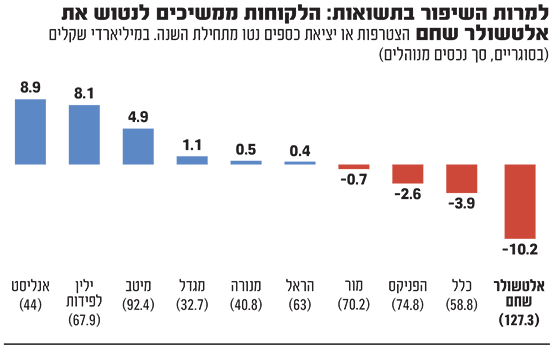

אבל למרות ההובלה על המתחרים בתשואות, הלקוחות ממשיכים לצאת מאלטשולר שחם. בחודש יוני לבדו הוא איבד עוד 1.1 מיליארד שקל לטובת המתחרים, ומתחילת השנה הסכום הזה מצטבר לכמעט 11 מיליארד שקל (יותר מ־7% מההון המנוהל).

יציאת הכספים מאלטשולר שחם, כאמור, היא מגמה שנמשכת כבר שנים. היא החלה מאמצע 2021, לאחר שהשקעות לא מוצלחות שביצע בשוק המניות הסיני פגעו בתשואות החוסכים. כך, בשלוש השנים האחרונות יצאו מאלטשולר שחם כ־90 מיליארד שקל למתחרים, והיקף הנכסים שלו התכווץ בכ־40% (ל־127 מיליארד שקל).

עד כמה הבריחה מאלטשולר שחם חריגה? במקום השני ברשימת גופי ההשקעה שמאבדים לקוחות השנה נמצא כלל ביטוח. הוא נמצא בתחתית טבלת התשואות של 2024 ואיבד בחודש יוני כחצי מיליארד שקל וכמעט 4 מיליארד שקל מתחילת השנה - כשליש מהסכום שיצא מאלטשולר שחם באותה תקופה. הגוף השלישי שמאבד כספים הוא הפניקס, עם מינוס 300 מיליון שקל בחודש יוני ו־2.6 מיליארד שקל מתחילת השנה.

איך קרה שהגוף שמוביל את התשואות מאבד הכי הרבה לקוחות? בשיחות שניהלנו עם גורמים בכירים בשוק חוזרות המילים "אובדן אמון". אולי התשואות התאוששו, אבל לא התדמית. "אנשים התאכזבו מהתשואות, והמוניטין כבר לא אותו הדבר", אומרים הגורמים.

בכירים נוספים מצביעים על סיבה אחרת: שיטת הסוכנים. לדבריהם, "בסוף, הסיפור הוא שיטת התגמול של סוכני הביטוח. תמיד אפשר למצוא סיבה להזיז כספים, ומאחר שאלטשולר עדיין במקום האחרון בטווח של 3 וגם 5 שנים, אפשר להראות את זה ללקוחות ולשכנע אותם לעבור. הסוכנים אוהבים להעביר לקוחות מחברה לחברה, הם גם יוצאים טוב מול הלקוחות וגם מקבלים עמלה".

סימנים של התאוששות בדרך?

ובכל זאת, מסתמן שיפור אצל אלטשולר שחם. כאמור, בחודש יוני הפדיונות עמדו על כמיליארד שקל, סכום לא קטן, אבל כמחצית מהפדיונות בחודשים הראשונים של השנה, שעמדו על יותר מ־2 מיליארד שקל בכל חודש.

מנכ"ל של אחד הגופים המתחרים טוען כי הנתונים מאותתים על התאוששות קרבה באלטשולר שחם. "לשוק לוקח זמן לעכל את השינוי. זה עניין של חודשיים־שלושה, ותראה אותם עוברים לפלוס". הוא מוסיף כי "אנחנו רואים הרבה יותר בקשות לנייד כספים אליהם בהשוואה לשנים האחרונות".

גורם נוסף עימו שוחחנו מסביר כי גם מהזווית של הסוכנים המצב עומד להשתנות: "הסוכנים מאבדים ביטחון בהעברות מאלטשולר שחם. כי עכשיו סוכן צריך להסביר ללקוח למה הוא מעביר כסף ממי שהצליח הכי הרבה מתחילת השנה".

"אנשים לא רוצים רכבת הרים"

מנגד, יש בשוק מי שחושבים שדווקא האסטרטגיה שקנתה לאלטשולר את המקום הראשון בתשואות, היא זו שמרחיקה ממנו לקוחות. "בחודש יולי שוק המניות של תל אביב נתן עד כה תשואה עודפת על וול סטריט", אומר אחד המתחרים. "אלטשולר מוטה לחו"ל יותר מהאחרים ואף מתכנן להגדיל חשיפה לשם על חשבון ישראל, ולכן בינתיים בחודש הנוכחי זה עלול לפגוע בתשואות שלו. אנשים לא רוצים 'רכבת הרים' בניהול השקעות, של חודש שבו הוא ראשון ואז חודש שהוא בתחתית, אלא משהו יותר עקבי".

גורם נוסף אומר כי "צורת ההשקעות שלהם לאחר הסיבוב הסיני נתפסת בעיני הציבור כמשהו יותר ספקולטיבי ומסוכן. המעבר בין אסטרטגיית ההשקעה ונטישת השוק המקומי מהווים חוסר ודאות עבור חוסכים. אך אני מניח שאם התשואות יחזיקו עוד שנה כמו שהן עכשיו, הם יתאוששו. אבל בית ההשקעות יצטרך להראות כיוון ואנליזה משכנעת יותר כדי שזה יחזיק".

ייתכן כי על הרקע הזה באלטשולר שחם הוציאו לדרך בשבוע שעבר עסקה חדשה: רכישה של כמעט 5% ממניות חברת הביטוח מגדל מהבעלים שלמה אליהו, בתמורה ל־163 מיליון שקל. ייתכן כי אלטשולר מנסה בכל זאת לבסס לעצמו רגל בשוק המקומי שתאזן את המצב מבחינתו במקרה שההימור שלו על חו"ל ייכשל. בצורה כזו, ההשקעות בישראל יאזנו מעט את המצב.

מהצד השני: המגייסים הגדולים בגמל

מנגד, המגייסים הגדולים הם אנליסט וילין לפידות, שני בתי ההשקעות שנהנים ממומנטום חזק בעקבות העליות בשווקים מזה כמעט שנתיים, וחשופים פחות מהאחרים לתחום הנכסים הלא סחירים, שנועד לאזן ירידות בשווקים אך גם עולה לאט יותר מהשוק הסחיר.

כאשר וול סטריט מזנקת - אנליסט וילין לפידות נהנים יותר. כך, אנליסט גייס 1.2 מיליארד שקל בחודש יוני וכמעט 9 מיליארד שקל מתחילת השנה.

ילין לפידות נחלש. בחודשים האחרונים הוא גייס בחודש האחרון 600 מיליון שקל (לעומת 1.8 מיליארד שקל בינואר), אך עדיין גייס מתחילת השנה 8.1 מיליארד שקל.

בית ההשקעות מיטב שפתח את השנה בצורה חזקה עם גיוסים של יותר ממיליארד שקל בכל חודש נחלש גם הוא וגייס בחודש האחרון פחות מ־300 מיליון שקל, אך מתחילת השנה כבר גייס כמעט 5 מיליארד שקל.

מנגד, מור, שפתח את השנה בצורה חלשה עם פידיונות של יותר מחצי מיליארד שקל בכל אחד מהחודשיים הראשונים של השנה, מתחזק בחודשים האחרונים, ובחודש האחרון כבר גייס כ־450 מיליון שקל. עם זאת, מתחילת השנה הוא עדיין פדה יותר מ־650 מיליון שקל.

חשיפה גבוהה למניות ביחס למתחרים

אלטשולר שחם מוביל כיום לא רק את טבלת התשואות ואת היקף החשיפה לחו"ל, אלא גם את החשיפה למניות ביחס למתחרים. כך, בית ההשקעות נמצא עם חשיפה מנייתית של 52% בגמל, בעוד הממוצע אצל שאר הגופים עומד כעת על 45.5%.

הגוף הבא עם החשיפה הגבוהה ביותר למניות כעת הוא כלל, עם חשיפה מנייתית של 48.4%, ואחר־כך ילין לפידות (47.4%) ואנליסט (46.7%).

מאלטשולר שחם לא נמסרה תגובה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.