המסחר בבורסה בתל אביב התנהל בעצבנות לאחר החיסולים הדרמטיים בלבנון ובאיראן. הדולר התחזק מול השקל במהלך הבוקר, אך בצהריים המגמה התהפכה ושער המטבע האמריקאי התמתן ל-3.76 שקלים.

● "לאסוף מה שאחרים זורקים": מה כדאי לעשות עם תיק ההשקעות כעת?

● הנפקה ביטחונית בלב מלחמה: TSG גייסה 62 מיליון שקל בבורסה בתל אביב

בהיעדר מגמה ברורה - גם מדדי המניות שפתחו בירידות עברו לעליות קלות בשעות הצהריים. מדד ת"א 35 מציג מתחילת השנה תשואה חיובית של כ־8% - כמחצית מהתשואה שהניב באותה תקופה המדד האמריקאי המקביל S&P 500.

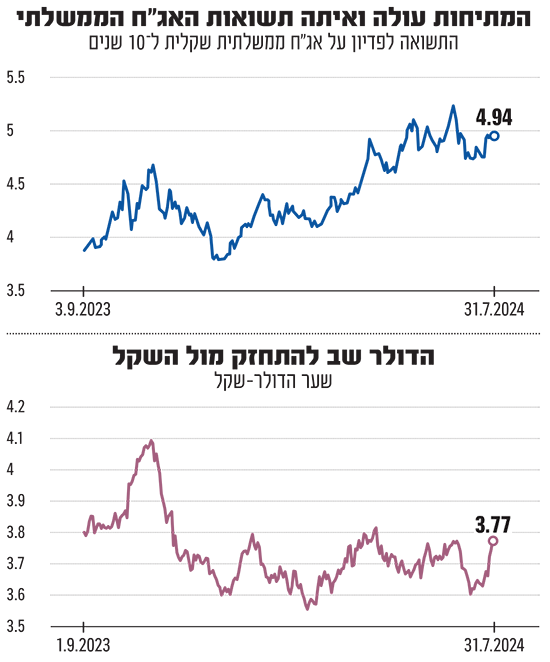

בשוק הסולידי רשם מדד תל גוב-כללי, שכולל את כלל האג"ח של ממשלת ישראל, ירידה קלה, והתשואה לפדיון הגלומה בו עומדת על 3.6%, עלייה מרמה של 3% בתחילת השנה שמשקפת את התגברות הסיכון של מדינת ישראל בעיני המשקיעים.

הכלכלן הראשי של מיטב, אלכס זבז'ינסקי, מציין כי "התגובה שרואים בשוק ההון המקומי מתונה יחסית, ככל הנראה משום שהשוק למעשה כבר הגיב להחרפה הצפויה בלחימה (ביום ראשון נרשמו ירידות של יותר מ־2% בעקבות הטבח במג'דל שאמס, ח"ש). נראה שהמשקיעים בעמדת המתנה עם הערכה זהירה שהאירוע בכל זאת יירגע".

האם כדאי לעשות שינויים בימים סוערים?

"כשבונים את תיק ההשקעות, מלכתחילה המטרה היא שיהיה מאוזן ויתאים למצבי קיצון", אומר ליאור אלג'ם, מנהל מחלקת מחקר ניירות ערך בבנק דיסקונט. "בשנה וחצי האחרונות היו מצבים שכאלה שפקדו אותנו - מהרפורמה המשפטית עד למלחמה שפרצה באוקטובר".

הדרך להתגונן מפניהם, לדבריו, היא להרכיב את התיק באופן שבו אם שוק המניות הישראלי נופל, לצד היחלשות מהירה של השקל מול הדולר, יהיו בו רכיבים שלא תלויים בשוק המקומי שיאזנו את הירידות, כמו למשל השקעה במדדי מניות בחו"ל או ברכיבים סולידיים שנקובים במטבעות זרים.

אלג'ם: "צריך לבצע הגנות מסוימות, למשל ברכיב המנייתי והאג"חי - להשקיע את חלקם בחו"ל. לפני חודשיים המלצנו להטות את המשקל של התיק (ברכיבים המנייתיים) כך ש־60% יהיו בחו"ל ו־40% מהן בארץ. זה משהו שאמור לתת הגנה בימים כאלה. על כל פנים, בימים הסוערים עצמם מומלץ שלא לבצע מהלכים בתיק".

גם רמי דרור, מנכ"ל וואליו השקעות מתקדמות, אומר כי "ניסיון העבר הוכיח שתגובת משקיעים בעת נקודת קיצון בשווקים לא מוכיחה את עצמה בדרך כלל, כך שאני לא חושב שיש משהו שמישהו צריך לעשות היום. תיק ההשקעות צריך כאמור להיות בנוי מבעוד מועד בפיזור מסוים שמאפשר מיתון תנודתיות של אירועים. לקנות כעת הגנה בתיק זה כמו לקנות פוליסת ביטוח אחרי שהאירוע קרה".

זבז'ינסקי מוסיף כי המלצתו במיטב עד כה היתה לחשיפה מוגברת לחו"ל, וזו לא משתנה עדיין בנוגע להגברת הרכיב של ההשקעה בארץ. לדבריו, "בגדול תיק ההשקעות של המשקיעים כיום מוטה חו"ל, בכל מקרה. בארץ, כל עוד אין שינוי מהותי במצב, כדוגמת הפסקת אש או משהו כזה, קשה לצפות שהשוק המקומי יציג ביצועים עודפים".

על ההתאוששות שנרשמה מוקדם יותר החודש בבורסה בתל אביב, זבז'ינסקי אומר כי "זה קרה בשל ציפיות שעוד רגע תהיה עסקה להשבת החטופים. בכל מקרה תיק ההשקעות לדעתנו צריך להיות מוטה לחו"ל, כמו שהיה לפני המלחמה. אם תהיה כאן התפתחות חיובית, ואנחנו בכל זאת בתהליך שעשוי להוביל לכך, אז במניות ובאג"ח הממשלתיות בישראל יש פוטנציאל".

מי שנזיל ומביט על התנודות, מה הוא יכול לעשות?

משקיעים רבים בישראל הגיעו למצב הנוכחי כשהם מצויידים ביתרות נזילות גבוהות. השנה האחרונה הובילה רבים בציבור לצבור מזומנים השוכבים בחשבון העו"ש או פשוט לנעול את הכסף בפיקדונות קצרי־טווח. האם זו נקודה נכונה להיכנס ולהשקיע?

רמי דרור אומר כי "ירידות חדות בשווקים הנגרמות מאירועים אקסוגניים, שלא קשורים לחברות עצמן, מייצרות הזדמנויות. אנחנו רואים למשל את מניות הבנקים יורדות בצורה חדה יותר, וגם איגרות החוב הממשלתיות מגיבות בירידות (והתשואה לפדיון עולה), מה שמתבטא בפרמיית סיכון גבוהה יותר לחוב של ממשלת ישראל (CDS)". לדבריו, "כל המקומות בשווקים שמייצרים ירידות חדות, כמו מניות הבנקים או אג"ח מדינה - ובמילים אחרות, מה שאחרים זורקים כעת - זה אולי הזמן לשקול לאסוף אותם, כי הם עשויים לתקן ראשונים ולעלות כשתבוא הרגיעה".

אלג'ם מדיסקונט מזהה גם הוא הזדמנות במניות הבנקים בישראל שהם "יציבים ויודעים להתמודד עם האתגרים השונים". בשנה החולפת רשם מדד הבנקים תשואה חיובית של מעל ל־11%, בזמן שמדד הדגל המקומי ת"א 35 עלה כאמור ב־8% בלבד.

אפיק אחר שממליץ עליו אלג'ם מדיסקונט הוא תחום הצריכה הדפנסיבית, שכולל רשתות שיווק מזון כמו רמי לוי, יוחננוף או שופרסל, לצד יצרנית התמרוקים סנו וחברות דומות: "זה סקטור שנהנה מביקושים גדולים בזמני מלחמה", אומר אלג'ם.

נזכיר כי במהלך תקופת הקורונה, הפכו רשתות השיווק למכונה משומנת של הכנסות ורווחים כשהציבור היה כלוא בביתו. להצטיידות במלאים של מזון לקראת אפשרות של התרחבות המערכה בצפון עשויה להיות השלכה דומה, גם אם בסופו של דבר מדובר בהתפתחות קצרת־טווח. מדד ת"א-רשתות שיווק אכן עלה בשיעור של כ־0.4% ביום ד' ומתחילת השנה הוא הכוכב התורן של מדדי המניות בבורסה עם עלייה של מעל ל־17%.

האם כדאי להגדיל השקעות באג"ח?

התגובה של מדדי איגרות החוב הממשלתיים בבורסה להסלמה הביטחונית הייתה שלילית ברובה בצהרי יום רביעי. נראה שהמשקיעים חוששים מהעלייה הצפויה בגיוסי החוב הממשלתיים לצורך הוצאות עתידיות לשיקום הנזקים לכלכלה המקומית.

חששות אלה מתבטאים בין היתר במדד תל גוב-שקלי 10+ שכולל את איגרות החוב הארוכות ביותר לפדיון של ממשלת ישראל. התשואה הגלומה בו, שבתחילת החודש עוד הייתה סביב 5%, עלתה ברביעי לכ־5.2% - מה שמעיד על עליית הסיכון בעיני המשקיעים.

לדברי אלג'ם מדיסקונט המשמעות של ההתפתחויות האחרונות היא שנוצרו הזדמנויות למשקיעים בשוק הסולידי. "בניגוד למה שהורגלנו בעשור של ריביות אפס, כיום איגרות החוב ממשלתיות והקונצרניות (שמדורגות בדירוגים גבוהים) מניבות תשואות מאוד נאות. אפשר לנצל ימים כאלה, שבהן התשואות מטפסות עוד יותר, ולמצוא מציאות".

מה באשר לחשיפה למטבע חוץ?

כאמור השקל נחלש מול הדולר וכמוהו גם מול יתר המטבעות הזרים ביום רביעי. זוהי תגובה מהירה של המשקיעים לחשש מהשלכות ביטחוניות חמורות בהמשך. אבל מנהלי ההשקעות נזהרים מלהעריך את המגמה בשוק המט"ח. אלג'ם מדיסקונט: "אנחנו לא מתיימרים להעריך, כי אף אחד לא באמת יודע לחזות לאן המטבע המקומי הולך.

"בהקשר של הגנות מט"ח בתיק השקעות ברמת סיכון בינונית, ההמלצה שלנו היא לחשיפה למטבע זר של 15%־20%. אם יש לך רכיב מנייתי בחו"ל, הוא מהווה רכיב מט"חי שנותן הגנה וזו עוד סיבה לא לגעת בתיק (שנבנה נכון) בימים אלה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.