ההשקעה במניית טאטא מוטורס הייתה אחת הבחירות האומללות בחייו של אורי גרינבאום, עוד לפני שהקים את הסטארט-אפ טיפרנקס שנמכר בשבוע שעבר. זה קרה בתחילת העשור הקודם, כשגרינבאום, באותה עת מהנדס תוכנה שכיר בחברה קטנה, החל להשתעשע בהשקעות במניות וערב אחד משכה את עיניו כתבה באתר כלכלי ישראלי גדול: אנליסט מומחה הסביר מדוע כדאי להשקיע במניית חברת הרכב ההודית.

● "הרווחית ביותר בכל הזמנים": קרן הגידור של משקיע העל ממשיכה להציג תשואות עודפות

● מה קונים משקיעי העל במקום "שבע המופלאות" - ועוד 4 כתבות על המצב בשווקים

"הנחתי שמדובר במקצוען ולכן כדאי להקשיב לו, אבל מהר מאוד מצאתי את עצמי משקיע במניה שנחתכת ביותר מ-50%", מספר גרינבאום בראיון לגלובס. "לא הייתי עושה מזה ענין גדול, אבל כשאשתי הציצה בחשבון הבנק שלנו והתחלחלה, היא ביקשה לדעת - ובצדק - מה לי ולקונגלומרט ההודי שלא ידעתי עליו יותר מדי.

"תפסתי את הראש ותהיתי, מה גרם לי ללכת שבי אחרי אנליסט שאני לא מכיר, בלי לדעת מה האינטרס שלו? מצאתי את עצמי גולש ברשת ומחפש עוד ועוד כתבות והמלצות של האנליסט, ובודק מה עלה בגורלן של המניות שהזכיר. באופן מוזר התברר שלמרות שהיינו בתקופה של שוק עולה, רוב ההמלצות שלו לא היו טובות. זה גרם לי לתהות עד כמה מי שנותן המלצות השקעה הוא מספיק טוב ומוכשר לכך".

עם הזמן הפכה משימת המעקב אחר ביצועי האנליסטים לאובססיה של גרינבאום. בלילות, אחרי שהיה חוזר מעבודתו כמתכנת, היה יושב על מסמכי אקסל שבהם הצמיד באדיקות תחזית וביצוע בפועל. המחקר אודות אותו אנליסט שהמליץ על מניית טאטא, ואנליסטים רבים נוספים, הפך את אותה אובססיה לעסק משגשג המגלגל כיום הכנסות שמוערכות ב-20-30 מיליון דולר בשנה.

טיפרנקס (TipRanks), החברה שהקים גרינבאום עם שותפו גלעד גת (ראו מסגרת), החלה את דרכה כמערכת שמודדת ומדרגת אנליסטים מקצועיים בשוקי ההון המרכזיים בעולם, ובהמשך הקימה אתר תוכן וניתוחים. כיום, נחשבת מערכת המידע הפיננסי של החברה לסטנדרט בדירוג של אנליסטים, בלוגרים פיננסיים ומנהלי קרנות גידור, ומהווה אבן שואבת לכ-7 מיליון קוראי חדשות פיננסיות חודשיים, שמוצאים בה אלטרנטיבה לאתרי ניתוחים כמו סיקינג אלפא ומוטלי פול.

השקעה מהשריף של וול סטריט: "הרבה מההצלחה שלנו - מזל" | עוד זווית

את גלעד גת, עמיתו להקמת טיפרנקס לפני 12 שנים, הכיר גרינבאום בלימודי מדעי המחשב באוניברסיטה העברית. למרות שהיו חברים טובים, הוא מספר כי התקשה לשכנע אותו לעזוב קריירה מבטיחה בצ'ק פוינט, בעת שגת קודם לעוד ועוד תפקידים בכירים ומתגמלים.

"ואז הגיע היום שבו נזפו בגלעד בעבודה שלו, אולי לראשונה בחייו, וידעתי שזה בדיוק הערב לשכנע אותו לעזוב ולהצטרף אלי", הוא מספר. "זה היה רגע של קסם שבו הכול הסתדר".

השניים גייסו 400 אלף דולר ממשקיעים פרטיים כמו פרופ' רוני מיכאלי מאוניברסיטת קורנל, שסייע לחברה לנסח את האלגוריתם שלה והמשקיע היפני ג'ון נקמורה. היה זה סיבוב רווחי במיוחד עבור המשתתפים בו, שלפי ההערכות מכרו מניות ב־40 מיליון דולר בסיבוב מאוחר יותר.

ב־2014 שלח גרינבאום מייל לאחד ממושאי ההערצה שלו: אליוט ספיצר, לשעבר מושל ניו יורק והתובע הכללי שלה, שזכה לכינוי "השריף של וול סטריט" לאחר שהכניס לכלא ברוקרים שהונו את לקוחותיהם. ב־2008 פרש לאחר שערוריית מין שנחשפה. "שלחתי לו מייל של שלוש שורות וכותרת על חברה ישראלית שמחפשת עזרה - להפתעתי הוא החזיר לי מייל, הציע להיפגש, ובסוף זה הסתיים בכך שהוא השקיע בחברה חצי מיליון דולר".

השקעת ספיצר, לטענתו, העלתה את הפרופיל התקשורתי של החברה, כמי שמביאה איתה לוול סטריט את אותה השקיפות שספיצר חיפש בתפקידו הקודם. "הרבה מההצלחה שלנו היא תודות למזל - דברים שקרו במקום הנכון עם ספיצר, ופתאום הייתה בנו הכרה - הרגולטור הכי קשוח מצטרף לחברת טכנולוגיה ישראלית. זה שינה את החברה", אומר גרינבאום.

שנת 2020 ומגפת הקורונה שהותירה בבית מיליוני עובדים שהפכו לסוחרים בניירות ערך, העלתה את טיפרנקס על מפת המשקיעים הפרטיים, עד כדי כך שהחברה שקלה הנפקה ב־2021. "כתבנו תשקיף, גייסנו משקיעים, סגרנו השקעה של 80 מיליון דולר, אבל אז הגיע אלי מייסד פרייטק (שכבר הייתה בעלת מניות בטיפרנקס) ואמר לי: 'למה בעצם אתם רוצים לצאת להנפקה? החברה רווחית, אנחנו איתכם ל-20 שנה הבאות, בואו נבנה ביזנס יחד".

בשבוע שעבר רכשה פרייטק 40% ממניות טיפרנקס מידיהם של היזמים גרינבאום וגת ושתי קרנות הון סיכון - NCN מאוסטרליה ו- Liwa Capital ממקאו השייכת למשקיע מיפן, וזאת לפי שווי חברה של 200 מיליון דולר לטיפרנקס. הרכישה הפכה את פרייטק לבעלת השליטה בטיפרנקס עם 80% ממניות החברה.

"אנחנו מכנים את זה 'מנוע אחריות פיננסית' - אין מישהו אחר שיעשה את זה בשביל קהל המשקיעים, וזו הסיבה שאנחנו שומרים על הדירוגים האלה פתוחים לכל משקיע, ללא תשלום", מספר גרינבאום. את ההכנסות מניבים לחברה שירותי הפרימיום שלה - דמי מנוי (לחברה כ-50 אלף מנויים משלמים) והסכמים עם גופים גדולים שבהם משולבת מערכת המידע הפיננסי של החברה, כמו מורגן סטנלי, בורסת נאסד"ק, פלטפורמת המסחר איטורו ורוב המערכת הבנקאית בישראל.

כך, אותה השקעה גרועה שעשה גרינבאום בעבר הפכה למשתלמת ביותר - כזו שהניבה לו, למשקיעים ולעובדים בטיפרנקס סכום נכבד של עשרות מיליוני דולרים. בשבוע שעבר נמכרה השליטה בטיפרנקס לפי שווי של 200 מיליון דולר לתאגיד הטכנולוגיה הסינגפורי פרייטק (Prytek), שמספק שירותים פיננסיים לבנקים.

על פי תנאי העסקה, טיפרקנס תשלב את המידע הפיננסי שלה במערכת אחרת שפרייטק רכשה בעבר, דלתא קפיטה, חברה שמספקת שירותי מידע וניהול לשלבים שונים במערכות מסחר של 150 בנקים, בהם ג'יי.פי מורגן, דויטשה בנק, מורגן סטנלי, HSBC ו-RBC.

צמד מייסדי טיפרנקס צפויים להמשיך בתפקידיהם בחברה בשלוש השנים הבאות לפחות, גרינבאום כמנכ"ל וגת כסמנכ"ל טכנולוגיות.

אורי גרינבאום | תעודת זהות

אישי: בן 46, נשוי +3, מתגורר בתל אביב

מקצועי: מייסד ומנכ"ל טיפרנקס. בעל תואר ראשון בהנדסת מחשבים מהאוניברסיטה העברית ותואר שני במנהל עסקים מאוני' ת"א.

עוד משהו: חובב פיסול

"אנחנו שומרים על המשקיעים"

דירוג אנליסטים או בלוגרים פיננסיים במטרה לחשוף את המוצלחים יותר, ואלה מביניהם שפחות, לא נחשב לעסק מכניס - לפחות לא כשגרינבאום וגת הקימו את החברה ב-2012. למעשה, הכיוון שבחרו היה יכול להביא לסגירת החברה. "היינו מקבלים פניות מאנליסטים שדורגו נמוך בטענה שהדבר פוגע בהם. ענינו להם שאנחנו שומרים על המשקיעים", אומר גרינבאום.

"אז גם התחלנו לקבל מכתבי התרעה לפני תביעה מבנקים גדולים שמבקשים שנסיר את האנליסטים שלהם מהאתר - אחרת הם יקחו אותנו לבית המשפט. זה מפחיד כשמדובר בחברה צעירה, הרי עצם ההתמודדות עם תביעה יכול היה למוטט אותה כלכלית. שקלנו את דרכנו - האם אנחנו נמנעים מהליכים משפטיים ומסירים את האנליסטים מהדירוג, או שאנחנו נלחמים על זה עד הסוף.

"קיבלנו חוות-דעת ממשרד גדול שהראה לנו שאנחנו יכולים להשתמש במידע הזה, כי כמה שנים קודם לכן נפלה בבית המשפט העליון בארה"ב תביעה של כמה בנקים נגד חברה שהציגה מידע על אנליסטים. לכן, החלטנו ללכת על זה, ומי ששלח מכתבי התרעה, קיבל מאיתנו מכתבים בחזרה שאומרים 'תעשו מה שאתם מבינים, אבל אין כאן בעיה משפטית'. זו הייתה עמדה אמיצה ומפחידה אבל היא עבדה היטב. החלטנו שאין הצדקה להקים חברה שמדרגת אנליסטים אם פועלים תחת פחד ומסירים אנליסטים מהרשימה. הרי לא היו לנו יחסי עבודה איתם, לקחנו את התוצרים שלהם ממקורות ציבוריים, ואלגוריתם הדירוג שלנו הוא בסופו של דבר די פשוט", מבהיר גרינבאום.

זה לא מנע בהכרח מחאות או תביעות שהוגשו נגד החברה מצדם של אנליסטים שהרגישו שדירוג נמוך פגע בהם. האנליסט גורדון ג'ונסון, שידוע כמבקר קבוע של מניית טסלה, זוכה לתגובות מצד עוקביו ברשת איקס (לשעבר טוויטר) שמבוססות על דירוגו בטיפרנקס. רוב המלצות המכירה הפופולריות שלו על טסלה נענות בתגובה עם צילום מסך של דירוגו הנמוך באתר. את מייסדי החברה הישראלית הוא חסם.

TipRanks | תעודת זהות

פעילות: מספקת מידע פיננסי תומך השקעה כמו ציון לאנליסטים, בלוגרים פיננסיים ומנהלי קרנות גידור

היסטוריה: נוסדה ב-2012 על ידי אורי גרינבאום וגלעד גת.

נתונים: פועלת מרחוב ויצמן בתל אביב, מעסיקה 120 עובדים ומנוהלת בידי גרינבאום. גייסה בשנות קיומה 45 מיליון דולר מגופים כמו פרייטק, מור, מונטה, NCN ומשקיעים פרטיים כמו אליוט ספיצר ופרופ' רוני מיכאלי. עוד 60 מיליון דולר גויסו במכירת מניות בסבבי סקנדרי

אנליסטית תבעה מיליוני דולרים

חמש שנים לאחר הקמת טיפרנקס הוגשה כנגדה תביעה, בידי אנליסטית שלא הצליחה למצוא עבודה בשל הדירוג הנמוך שקיבלה באתר החברה. "זו הייתה תביעה על כמה מיליוני דולרים", מספר גרינבאום. "לא כיף לקבל כזו, אבל הלכנו עם זה לבית המשפט. היא טענה שבאחת החברות שניתחה אירעה הונאה שלא הייתה יכולה לצפות. כל זה טוב ויפה, אבל את משתמש הקצה זה לא אמור לעניין. ביהמ"ש ביטל את התביעה ובזה הסתיים העניין. מאז לא תבעו אותנו, כיוון שקיימת הבנה שאי אפשר למנוע הצגה של נתונים שהם בסך הכול פומביים, גם אם במקומות אחרים. להיפך, כיום אנחנו מקבלים פניות של אנליסטים שרוצים שנעדכן את התמונה שלהם באתר".

מה הופך אנליסט לטוב, על פי האלגוריתם שלכם?

"אנחנו מקשרים בין התחזיות לבין מה שבסופו של דבר התרחש. אנו חברה קטנה מישראל שהוקמה כביכול במנותק מוול סטריט, והנה אנחנו צריכים להכריע עבור השוק מה הופך אנליסט לטוב או פחות טוב. הגדרנו לעצמנו כמה פרמטרים חשובים: מה שיעור התחזיות הנכונות מסך ההמלצות שלו ומה שיעור התשואה הממוצעת להמלצה. ככל שהמדגם גדול יותר ויש יותר מקרי הצלחה או כישלון, ולאורך תקופה ארוכה יותר, זה כמובן משפיע.

"מה שהיה חשוב לנו הוא שתתקיים שקיפות לגבי המודל הזה, כדי שלא יטענו שאנחנו מפעילים כאן שיקול דעת אישי או על בסיס היכרות עם אנליסטים - שכמובן לא קיימת. אנחנו לא מנהלים תקשורת איתם. כשבאנו לגייס את הכסף הראשון שלנו המשקיעים היו סקפטיים, אמרו לנו: מי יקשיב לחברה מישראל שמעולם לא עבדה בשוק ההון. היום אנחנו הסטנדרט העולמי עם אלגוריתם שפיתחנו במשרד של חדר ברחוב אחד העם בת"א. פעם היינו מקבלים מכתבי התרעה משפטיים, היום אנליסטים פונים אלינו כדי לשאול איך מצטרפים לדירוג, ובנקים נבחנים על פי איכות האנליסטים שלהם בדירוג שלנו".

העצות של אורי גרינבאום למשקיעים

תעודת סל כברירת מחדל:

למשקיעים חובבים שאינם מעוניינים להעמיק יתר על המידה בבחינת חברות, זהו כלי מדהים שקשה לנצח אותו בתשואות, עם דמי ניהול נמוכים.

נצלו את העליות בשערי המניות: זו טעות נפוצה לחכות שהמניה תרד כדי לקנות אותה. הסיכוי להרוויח גבוה יותר בהשקעה במניה במגמת עלייה.

נתקעת עם שירות יקר שקשה להחליף אותו? קנה את המניה: וורן באפט אמר בעבר שאם הוא מרגיש שחברת הביטוח שלו עושקת אותו, הוא ישקיע בה כדי שלפחות ייהנה מהחזר על ההשקעה. הסתכלו סביבכם: אל על מעלה מחירים כי אין לה תחרות, או שמיקרוסופט גובה הון על שירות הענן - רכשו את המניות.

היזהרו ממשפיעני רשת: נתקלתם ב"מומחי מניות" בטוויטר או בטיקטוק? הטילו בהם ספק.

היזהרו מהבטחות לרווח מהיר: הימנעו מאתרי השקעות שמבטיחים תשואות מוגזמות. אם נתקלתם בכאלה, עברו במהירות הלאה.

האם הבנקים ובתי ההשקעות הגדולים מעסיקים את האנליסטים הטובים ביותר?

"לפני טיפרנקס דורגו האנליסטים על סמך פידבק מלקוחות, לפי נגישות לקהל - עד כמה האנליסט עונה לטלפונים, איפה הוא עובד או האם הוא מצליח לפתוח גישה להנהלת החברות - פרמטרים שכמשקיע קמעונאי רגיל הם לא מעניינים אותי.

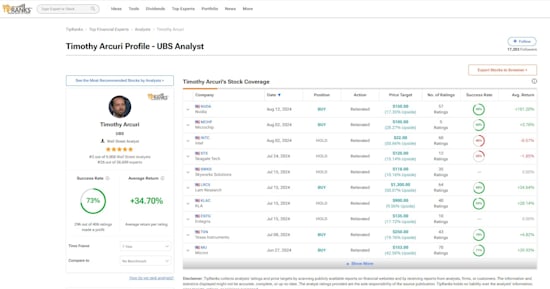

עמוד המלצות אנליסט, מאתר טיפרנקס / צילום: מתוך מהאתר

"מה שמצאנו היום הוא שבבנקים הגדולים הדעות של האנליסטים הרבה יותר מגוונות וקיימת שונות גדולה ביניהן. מצד שני, קיימת הטיה בדירוג לעבר אנליסטים שנטו להמלצות קנייה, כיוון שהשוק ב-15 השנים האחרונות נטה לעלות ברוב הזמן. לכן בצמרת הרשימה שלנו לא תראה את גולדמן זאקס או סיטי, אלא בתי השקעות קטנים יותר כמו ג'פריז, אופנהיימר ו-KBW".

לא מחפשים להכות את השוק ולא סומכים על AI

אתם מדרגים אנליסטים, בלוגרים, מנהלי קרנות, ודרכם נחשפים למידע רב על אלפי חברות. זה לא מפתה אתכם להפוך לבית השקעות ו'להכות' את השוק?

"מעולם לא התיימרנו לייצר רווח למשתמשים - אנחנו מוקפים באתרים שמבטיחים להם להתעשר בן לילה, ואותי זה מזעזע. אפשר להבטיח למשתמשים להתעשר מכל סוג של מידע - אפשר לבוא ולהוכיח שבימי גשם מרוויחים יותר מבימי שמש, אבל האם יש קשר בין הדברים? יש ערך לגוף ניטרלי שעוסק באספקת מידע ושקיפות לשוק. המטרה שלנו היא לאפשר לריקי כהן מחדרה לסחור עם אותו מידע שנמצא ברשותו של משקיע מוסדי ממולח באחד הבנקים, כדי לצמצם את פערי המידע ולתמוך בהשקעות נבונות.

"לגופים המוסדיים בשוק ההון יש אינספור דרכים להשיג מידע שלא נמצא ברשות הציבור: הם יכולים לצפות את תוצאות נטפליקס עוד לפני שיפורסמו בכלל, רק על ידי ניתוח עסקאות של נטפליקס בחברות האשראי, או לראות כמה גלשו באתר נטפליקס במאגרים כמו סימילרווב. אנחנו נשתמש במידע פתוח ונגיש - התחלנו לנתח למשל את פרק הסיכונים בדיווחי החברות לבורסה. זה מכרה זהב שמגדיר את השינוי בסיכונים שלהם לאורך זמן. אז למרות שאנחנו לא מאפשרים ללקוחותינו להכות את השוק, שיתפנו את הדאטה שיש לנו עם גופים מומחים והשקנו בשיתוף עם אקסלנס שני מדדים - האחד עוקב אחר המלצות אנליסטים בארה"ב והשני אחר המלצות גלובליות".

מה מגביל את הבינה המלאכותית מלהחליף אתכם?

"ChatGPT לא מספיק מדויק, וגם אנחנו בעצמנו לא משתמשים בו. אתה לא רוצה הרי להתפשר על דיוק בתחומים שחשובים לך, כמו בריאות או תיק ההשקעות. אם תשאל את ChatGPT מה ההכנסות של שלוש חברות הוא יטעה בלפחות אחת מהן, ולא יספק לך גילוי נאות שהוא לא יודע.

"הבינה המלאכותית גם לא יודעת לפתוח מערכות סגורות או מידע שזמין למשקיעים בלבד. השוק מסתדר באופן שבו כל חברה מפתחת לעצמה את מודל ה-AI שלה על בסיס הדאטה שבידיה, וכך גם אנחנו. כבר עכשיו אנחנו עובדים על פיתוח אנליסט מבוסס בינה מלאכותית".

אז כולנו נשקיע בעתיד עם אנליסט מבוסס בינה מלאכותית?

"אני מעריך שתהיה רגולציה על שימוש בבינה מלאכותית בהשקעות עבור המשקיעים הפרטיים, ופחות רגולציה על משקיעים כשירים או מוסדיים. מה שהגיוני, כי אנחנו לא רוצים להגיע למצב שבו תוכנה תגיד לאנשים מה למכור ולמה לקנות. אני חסיד של השקעות לטווח הארוך, ושם אפשר יהיה להשתמש ב-AI לבניית תיק השקעות מותאם אישית, אבל זה לא אומר שמעתה והלאה משקיעים פרטיים יעשו תשואות כמו מוסדיים".