אבי קמחי מעיד על עצמו ש"מגיל צעיר ניחנתי ביכולות ריאליות לא רעות. המספרים באו לי בקלות בבית הספר והאקדמיה". לכן זה היה טבעי מבחינתו להיכנס לעולם ניהול ההשקעות. הוא עובד בתעשייה כבר 22 שנים, חווה על בשרו את המשבר הפיננסי העולמי של 2008 ונושא איתו מאז את המשפט ששמע באותם ימים: "המשבר היה הזדמנות לצבור בשנה אחת 20 שנות ניסיון בשווקים".

● הבועה תתפוצץ? המשקיע שטוען - המהלכים של וורן באפט הם סימן לבאות

● ראיון | הוא בכיר באחד הבנקים הגדולים בעולם, ומשוכנע שישראל היא "הימור בטוח"

הוא בן 44, נשוי ואב ל־2 ומתגורר בהרצליה, ובשנה האחרונה הוא מנהל את אגף ההשקעות בגילעד, קרן פנסיה ותיקה (כלומר ללא מצטרפים חדשים) שהוקמה בעיקר לעובדים הדתיים. לפני כן עבד בהפניקס, בנק הפועלים ומנורה, ומעיד כי "השווקים הגלובליים מרתקים אותי בגלל האינסופיות שלהם", וזאת בהשוואה לגודל המוגבל של השוק המקומי.

קמחי מונה שלושה אירועים מהותיים שמהווים להערכתו הברומטר של השווקים לעתיד הקרוב: הריבית בארה"ב ועד לאן היא צפויה לרדת, הבחירות בעולם ובעיקר בארה"ב ("דבר אחד ברור הוא שההוצאה הציבורית לא תקטן בשנים הקרובות"), והנושא השלישי הוא חוסר הוודאות הגיאו-פוליטי שנמשך כבר תקופה ארוכה. "זה מגיע כל פעם מכיוון אחר - מלחמת סחר (בין ארה"ב וסין, נ"א), קורונה, המלחמה באירופה (רוסיה־אוקראינה), ולצערנו גם אירועי 7 באוקטובר".

הוא לא חסיד גדול של תחזיות: "אתה יודע מה אומרים עליהן. גם הבנקים המרכזיים טועים לא מעט ומעדכנים את התחזיות", ובכל זאת מעריך שבסיום סייקל הורדות הריבית הנוכחי, בערך בתחילת 2026, הריבית בארה"ב תעמוד על כ־3%־3.5%, וזאת מאחר ש"הכלכלה האמריקאית וגם העולמית נמצאות בהאטה. אבל לא נחזור לעידן הריביות האפסיות ובטח שלא לריבית ריאלית שלילית (ריבית נמוכה מהאינפלציה, נ"א). אם האינדיקטורים הכלכליים יפתיעו לשלילה, כנראה הריבית תרד מהר יותר מהצפי הזה, ואם ההאטה תימשך כפי שהיא עתה, 'האוויר החם' ימשיך לצאת, מה שמכנים כיום נחיתה רכה".

אל תבנו על ההיסטוריה: "אנחנו במצב שונה"

אחד האינדקטורים שמדאיגים את המשקיעים בוול סטריט הוא עקום התשואות, שמשקף את התשואה באג"ח ממשלתיות לפי תקופת הפירעון. במצב ה"נורמלי", התשואה על אג"ח קצרות טווח אמורה להיות נמוכה יותר מאג"ח לטווח ארוך, כאשר התהפכות של העקום נחשבת למנבאת מיתון בארה"ב וירידות בשווקים. קמחי מסרב להתרגש: "היסטורית זה נכון אבל היופי בשוק האמריקאי זה שיש לו הרבה מאוד נקודות להשוואה היסטורית, אחרי שעבר כמעט כל דינמיקה כלכלית שאפשר לחשוב עליה. ובכל זאת 99% מהחזאים לא קלעו נכון כשצפו מיתון בשנת 2023, וגם לא ידעו שהריבית בשיאה תעמוד על 5.5%. אני חושב שמחזור העסקים של הקורונה, שהאינפלציה והריבית לא דומים לדברים שקרו בעבר ולכן אני בא עם מידה רבה של צניעות. הכלכלה האמריקאית בהאטה, אפילו חריפה, אבל לא רואים עדיין סממנים של מיתון".

על השאלה האם הורדות הריבית כבר מגולמות בשווקים ואם יש עוד "בשר" לעליות במניות, משיב קמחי בחיוב: "השוק אולי לוקח קצת רחוק מדי את ירידת הריבית לפחות מ־3%, אבל לבנק המרכזי (הפד) יש עוד מספיק כלים ותחמושת כדי להמשיך לתמרץ את השווקים. אפשר לראות זאת בכך שביום של החלטת הריבית השוק הגיב בתנודתיות, אבל ביום הבא הוא כבר טיפס לשיאים חדשים".

לדבריו, "רמות המחירים בארה"ב לא זולות וזה יכול להיות חסם מסוים לעליות בשווקים, אך זה קורה בעיקר בגלל סקטור ספציפי (הטכנולוגיה ובפרט '7 המופלאות', נ"א). כל עוד לא נראה האטה חריפה בפעילות הכלכלית, אני חושב שהריבית יכולה להמשיך לייצר דינמיקה חיובית בשוקי המניות עם ביצועים שיכולים להמשיך להיות חיוביים גם בשנה הבאה. כמובן, תיקון של 5%־10% יכול להתרחש בכל רגע נתון, ועדיין זהו מהלך העסקים הרגיל של השווקים".

לא רק וול סטריט מעניינת כרגע

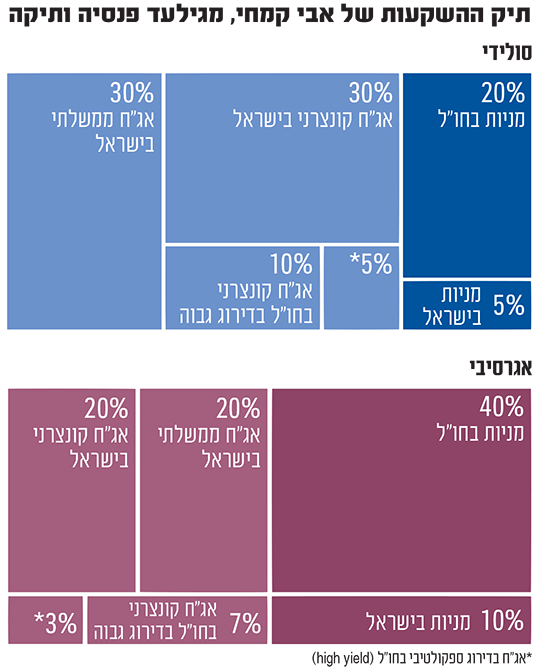

כשאנחנו מבקשים מקמחי לבנות תיקי השקעות לסוגי משקיעים שונים, הוא מציע למשקיע סולידי להקצות 25% למניות ו־75% לאג"ח, על פי החלוקה הבאה: 10% מהמנייתי יושקעו במדד S&P 500 שהוא בעל "הטיה לא קטנה לטכנולוגיה"; 5% יוקצו למדד ניקיי היפני ש"נמצא בתקופה חיובית"; עוד 5% הוא מקצה לניפטי, המדד המרכזי של הודו, שכן המדינה היא "סיפור הצלחה וצמיחה ארוך הטווח המעניין ביותר שקיים כרגע, החל מצמיחה דמוגרפית, רפורמות, פוטנציאל צמיחה, גיוון מקורות אספקה גלובליים ועוד". את יתרת הרכיב המנייתי (5%) הוא מקצה למדד המקומי ת"א 125.

ברכיב האג"ח שמהווה כאמור 75% מהתיק הוא מעדיף להשקיע בעיקר בישראל, מכיוון ש"לאור סביבת הריבית הגבוהה יחסית לעולם, אג"ח ממשלת ישראל מספקות כרגע תשואה אטרקטיבית". לכן הוא מקצה 30% למדד אג"ח ממשלתי במח"מ (משך חיים ממוצע) של 4 שנים. עוד 30% הוא מקצה לאג"ח קונצרניות בישראל בדירוגים גבוהים, במח"מ דומה. את היתרה הוא מפנה 10% לקונצרניות דולריות בדירוג השקעה בארה"ב, במח"מ בינוני (4 שנים), ועוד 5% לאג"ח חברות בדירוג ספקולטיבי (High yield). זאת במח"מ קצר "לגיוון ההחזקה באפיק הסולידי". את היקף החשיפה למט"ח הוא מגביל ל-15% מהתיק, מה שמצריך "לגדר חלק מההחזקה".

"כל הנחות הבסיס יכולות להשתנות"

עבור משקיע אגרסיבי הוא מקצה 50% למניות "כי בכל זאת אני מנהל בפנסיה ולא בקרן גידור", הוא אומר בחצי צחוק. גם כאן עיקר ההקצאה המנייתית היא לחו"ל ומנגד רוב ההקצאה באג"ח היא לישראל. הוא בוחר להקצות 20% למדד ה-S&P 500, עוד 10% למדד המניות הקטנות ראסל 2000 שהחברות בו "יכולות ליהנות מהתחלת מגמת הורדות הריבית". 5% הוא מקצה לניקיי, 5% להודו ו-10% למדד ת"א 125. בחלק האג"חי הוא מקצה 20% לאג"ח ממשלת ישראל, 20% לאג"ח קונצרניות בישראל, 7% לאג"ח בדירוג השקעה בארה"ב ו-3% לאג"ח בדירוג ספקולטיבי (High yield). החשיפה למט"ח בתיק הזה עומדת על 25%.

לסיום קמחי מבקש לספק מספר טיפים אשר "למרות שהם נשמעים כמו קלישאות זה עדיין עובד". לדבריו, "ההזדמנויות הגדולות ביותר טמונות בתקופות שמלאות באי ודאות וטלטלות בשווקים. כדאי לא לקבל החלטות השקעה חפוזות, ולגשת תמיד לשוק עם מידה רבה של צניעות. כי כל הנחות הבסיס יכולות להשתנות בן רגע".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.