החודש הצטרפה טסלה ל"מועדון הטריליון" המצומצם והיוקרתי של חברות, ששווי השוק שלהן גדול מטריליון דולר. אבל לשווי הזה אין קשר ישיר לפעילות הנוכחית שלה בשוק הרכב. רק לשם השוואה, טסלה מכרה בשלושת הרבעונים הראשונים השנה 1.293 מיליון כלי רכב. באותה תקופה מכרה קבוצת פולקסווגן 6.5 מיליון כלי רכב, אבל היא נסחרת לפי שווי של כ-46 מיליארד דולר. קבוצת BYD, שמסרה 2.75 מיליון מכוניות חשמליות באותה תקופה, נסחרת לפי שווי של 109 מיליארד דולר.

● המכונית הזו התחילה טוב, צנחה ועכשיו חוזרת לסיבוב נוסף בשוק

● בלעדי | משרדי הגנת הסביבה והאוצר מגבשים תמריצי מס למסחריות חשמליות במשקל עד 4 טון

הזינוק משקף בעיקר את ציפיות המשקיעים לרווח ישיר או עקיף לטסלה מ"ההשקעה" של אילון מאסק בקמפיין הבחירות של הנשיא הזוכה טראמפ. או במילים אחרות מציפיות לרווח שמקורו ביחסי הון-שלטון.

לא ניכנס כאן לביצה הפוליטית זו, וגם לא להיגיון המוזר מאחורי מינוי האיש העשיר ביותר בעולם ל"אחראי התייעלות" של הממשל האמריקאי, שבמסגרתו הוא יהיה אחראי לפיטורים מסיביים. אבל כדי לראות מה צופן העתיד לחברה בשוק הרכב העולמי, אפשר לבחון את ביצועיה בישראל.

נתח שוק הולך ודועך

שוק הרכב הישראלי אומנם זעיר בקנה מידה גלובלי, אבל מבחינות רבות הוא "שוק מבחן" חשוב לטסלה, מהיותו שוק יבוא, שפתוח וחופשי לרכב חשמלי מכל העולם - ללא הפליה מצד הרגולטור וללא העדפות פוליטיות או לאומניות של הלקוחות.

זאת בניגוד לארצות הברית, שמציבה כיום מחסומי סחר משמעותיים בפני יצרני רכב חשמלי זרים, וסינים בפרט; בניגוד לסין וקוריאה, שם הלקוחות "מחרימים" כלי רכב מתוצרת זרה; ובניגוד לאיחוד האירופי, שהחודש הטיל מכסים גבוהים על כלי רכב חשמליים, שמיובאים מסין, למעט טסלה מודל 3 שמיוצרת בסין, וזכתה לטיפול בכפפות של משי.

לטסלה יש אומנם יתרון בישראל, בזכות היותה היצרנית היחידה עם שיווק ישיר, שאינו משלם פערי תיווך לדילרים. אבל היא עדיין מתמודדת כאן מול למעלה מ-20 מותגי רכב, שמיובאים מכל העולם, ביניהם הרבה סיניים, שמתחרים בה ישירות הן מבחינת מיצוב הדגמים והן מבחינת התמחור.

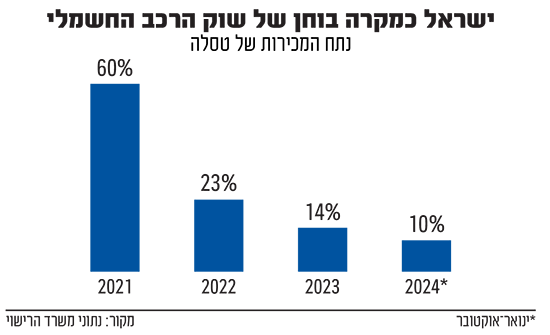

מול התחרות הזו נראה, שביצועי המכירות של טסלה רחוקים ממה שניתן היה לצפות מחברת הרכב "היקרה" בעולם. ב-2021, שנת הפריצה של טסלה לשוק הישראלי, היא תפסה נתח של למעלה מ-60% מהמכירות בפלח החשמלי בישראל. שנה לאחר מכן נתח השוק שלה נחתך ל-23%, אם כי תרם לכך "משבר הצ'יפים", שפגע בקצב הייצור העולמי, וגרם להקצאה מוגבלת מאוד של כלי רכב לישראל, ולעליית מחירים חדה שפגעה במסירות. ב-2023 כבר ביצעה החברה קאמבק מסוים במכירות, אבל נתח השוק שלה ירד לכ-14%, לאחר חיתוך מחירים.

אבל השנה, בחודשים ינואר-אוקטובר השיגה החברה נתח של 10% בלבד מהמכירות בפלח החשמלי. זאת למרות הורדת מחיר חסרת תקדים בתחילת יולי השנה, שהחזירה את מחירי הדגמים המרכזיים שלה כמעט שנתיים לאחור.

לאן נעלם הדגם המוזל?

את הירידה בנתח השוק של טסלה בישראל אפשר לייחס למספר סיבות, ואחת מהן היא היצע הדגמים המוגבל של החברה. טסלה מתמודדת גם עם "תקרת הזכוכית" שבה נתקלות יצרניות שמנסות להתרחב פלחי שוק יוקרתיים ויקרים יותר, אבל גם מ"רצפת זכוכית". כלומר העדר דגמים עממיים ונגישים יותר בהיצע שלה.

לחברה יש כיום שתי סדרות דגמים עיקריות, שלשתיהן שורשים מאד ותיקים במונחים של תעשיית הרכב. אומנם החברה יודעת "לסחוט את הלימון" של הדגמים הקיימים באופן מרשים, עם שלל עדכוני תוכנה ושדרוגים טכניים, והטסלה Y היא גם החשמלית הנמכרת מסוגה בעולם.

אבל בפלחים הזולים והנגישים יותר היא סובלת מנחיתות תחרותית משמעותית מול הסיניות החשמליות, שמתמודדות בישראל בטווח המחיר של 130-180 אלף שקל.

את הפער הזה אמור היה לסגור "דגם ה-25 אלף דולר" המיתולוגי של טסלה, שמועד השקתו נדחה שוב ושוב בשנים האחרונות. ה"דד-ליין" האחרון ציין את 2025 כמועד להשקת המכונית הקומפקטית והזולה. אולם בכנס המשקיעים באוקטובר לא נמסר תאריך קונקרטי להשקתה, וסוכנות הידיעות רויטרס אף ציטטה בימים האחרונים את אלון מאסק, כי "השקת דגם זול שאינו אוטונומי היא חסרת תוחלת".

בינתיים הסינים, הקוריאנים והאירופים כובשים את הפלחים ההמוניים והזולים, משיקים "תואמי טסלה" ונועצים דגל גם בפלחי השוק היקרים והיוקרתיים יותר, שבהם לטסלה X וטסלה S הוותיקות יש כיום מעט מאוד נוכחות.

נראה, שגם "נשק ההוזלות", שבו משתמשת החברה לעיתים תכופות כדי לשמור או להגדיל נתח שוק, הולך ומאבד אפקטיביות. לראיה, המהירות שבה הדגמים הסיניים מיהרו ליישר קו השנה עם המחירים המוזלים של טסלה בישראל, ואף לחתוך אותם כלפי מטה.

עוד לא ברור כיצד תגיב טסלה לעליית מס הקנייה המתקרבת בינואר 2025. בעבר היא נהגה להעלות מחירים במלוא גובה עליית המס, ולאחר מכן להורידם. אם תצליח לספוג את העלאת המס, וספק רב שזה יקרה, היא עשויה ליהנות מיתרון תחרותי, אם כי קצר מועד, בינואר.

מודל ניהולי בעייתי?

לצד המגבלות האובייקטיביות, שנגזרות ממדיניות המוצרים של החברה האם, ממשיכה טסלה ישראל לסבול מאסטרטגיית ניהול "רזה ומרוחק". בפלח הציים, למשל, שהוא בעל חשיבות אסטרטגית בשוק, במיוחד בפלח החשמלי, הנוכחות של טסלה מזערית. הפלח נשלט בישראל על ידי קומץ שחקנים גדולים, שיש להם קשרים ארוכי-שנים עם משווקי הרכב הוותיקים. חלקם (איוויס, שלמה סיקסט ועוד) אף נמצאים בבעלות ישירה של יבואני רכב "מסורתיים", שמייבאים רכב חשמלי.

טסלה ישראל אומנם חנכה לאחרונה מתקן מכירות ולוגיסטיקה חדש במרכז. אבל עם למעלה מ-25 אלף כלי רכב על כבישי הארץ היא עדיין מתקשה ליישר קו עם רמת השירות שמציעים היבואנים הוותיקים. לכך אפשר להוסיף היעדר יציבות בכוח האדם בחברה - רק לאחרונה הוחלף מנהל השירות הארצי אחרי שנה בתפקיד - וכנראה גם לא מעט "ניהול מרחוק" של המטה האירופי של טסלה, שנמצא באמסטרדם. האם טסלה תשלים עם נתח שוק חד-ספרתי בישראל? או שמא עוד נראה מהלכים אסטרטגיים שיאפשרו לה לבצע "קאמבק"? בינתיים החלה החברה להציע ללקוחות שנה טעינה חינם, וזה בהחלט מהלך "הארד סייל", שמעיד על זה שהחברה מיישרת קו עם תעשיית הרכב, ולא להיפך.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.