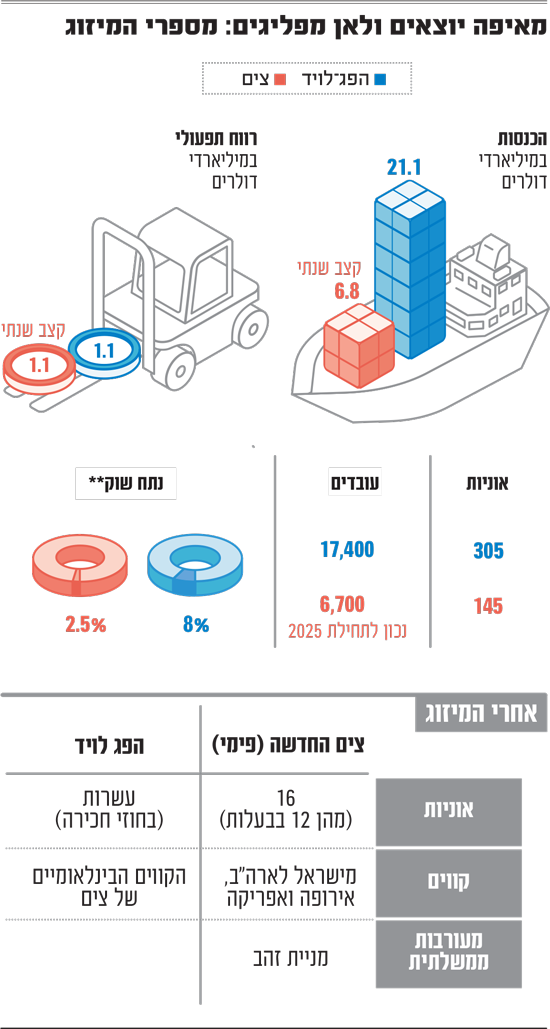

דווקא בזמן המלחמה ובתקופת שפל בתעשייה, חברת התובלה הימית צים הפכה לסחורה החמה ביותר בשוק. שלושה גורמים שונים ניסו לרכוש אותה, והשבוע התברר שהחברה הגרמנית הפג-לויד, שחברה לקרן פימי הישראלית, הם מי שירכשו את צים בעסקה של 4.2 מיליארד דולר - פרמיה של 58% על מחיר המניה לפני הדיווח. העסקה כפופה עדיין לאישורים רגולטוריים, ביניהם זה של מדינת ישראל שמחזיקה ב"מניית זהב" בצים.

● בדקנו: האם עידן עופר פספס את אקזיט חייו בחברת הספנות צים?

● מכירת צים במעל 4 מיליארד דולר - מכה לשורטיסטים ולאנליסטים שלא האמינו בה

מי שנחשב לאדריכל העסקה הוא ד"ר סאמר חאג' יחיא, בעבר יו"ר בנק לאומי, ששימש כיועץ להפג־לויד בעסקה. בראיון לגלובס הוא מספר על התהפוכות בדרך לחתימה, מעריך שהעסקה תאושר ומתייחס לעתידם של מנכ"ל צים אלי גליקמן, עובדי החברה וגם לעמלה השמנה שהוא צפוי לקבל.

מתברר שהפג־לויד פנו לחאג' יחיא כבר לפני שנתיים. "החברה התעניינה זמן מה בצים. הם פנו אליי שאעזור גם בצד העסקי וגם בצד הרגולטורי", הוא מספר. מו"מ ראשוני לא הבשיל אז, אך לאחר שקנון של עידן עופר מכרה בסוף 2024 את יתרת מניותיה בצים, "ראיתי שזו הזדמנות לרכוש חברה ללא שליטה, והתחלנו את התהליך".

ד"ר סאמר חאג' יחיא

אישי: בן 56, נשוי ואב ל-2, מתגורר בכפר שמריהו

מקצועי: דירקטור ויועץ לחברות. בעבר כיהן כיו"ר בנק לאומי וכדירקטור בבנק ובחברות ביג ושטראוס. בעל דוקטורט בכלכלה מאוניברסיטת MIT, עם התמחות במאקרו כלכלה, פיננסים ואקונומטריקה

עוד משהו: היה הערבי הראשון שכיהן כיו"ר חברה ציבורית, והיה ליו"ר הצעיר ביותר בתולדות בנק לאומי

הוא מדגיש כי "זה היה עוד לפני שהיו פרסומים על גליקמן" - כלומר, עוד לפני שנודע לפני כשנה שמנכ"ל צים, אלי גליקמן, מעוניין לרכוש את החברה. "אני מזכיר שבאותה תקופה המצב בישראל היה מצב מלחמתי עוצמתי, טילים נפלו, הייתה אי ודאות גדולה - אבל הפג־לויד היו נחושים בדעתם לא רק לרכוש את צים, אלא להיכנס לישראל כמהלך אסטרטגי, שיהיה טוב גם להם וגם למדינה".

חאג' יחיא מספר שרצה לוודא שהפג־לויד "כאן כדי להישאר" וכי בחברה מכירים את האתגרים הביטחוניים והלאומיים, כשהשתכנע בכך, המשיך מולם את המהלך. "עד כמה שבהתחלה זו נשמעה כמשימה מאתגרת מאוד", הוא אומר, הבנו שעם נחישות ויצירתיות אפשר לבצע אותה".

הנחישות הזאת נדרשה כשהעסקה כמעט נחתמה והתפוצצה ברגע האחרון. "היינו במשא ומתן מתקדם מאוד עם חברה ישראלית אחרת שתצטרף לרכישת צים, וברגע האחרון העסקה נפלה, וכל אחד הלך הביתה", מתאר חאג' יחיא.

מדובר בחברת XT שמוביל אודי אנג'ל, שותפו של המיליארדר עידן עופר (לשעבר בעל השליטה בצים). בשלב זה דירקטוריון צים בראשות יאיר סרוסי, החליט להמשיך עם הצעה אחרת שהייתה לו, מצד ענקית הספנות Maersk הדנית. זאת לאחר ששתי הצעות שהגיש המנכ"ל גליקמן עם איש העסקים רמי אונגר נדחו על־ידי הדירקטוריון. "המטוטלת כמעט הלכה לכיוון השני. אבל אנחנו הקדמנו בפער גדול - לא רק במחיר, אלא גם במבנה העסקה וביכולת להיטיב עם כולם".

"על כל סכום שאקבל מהתיווך אשלם מס"

לדברי חאג' יחיא, הוא עסק בנושא הרכישה בכל יום, ולאחרונה גם "כל שעה וכל דקה. עד היום האחרון עוד התקשרו לשאול אותי אם תהיה הפתעה מהצד השני", הוא מספר.

ואכן עד הרגע הכמעט־אחרון העסקה לא הייתה מובטחת: "ביום שישי האחרון, יו"ר צים סרוסי מודיע שלא ימליץ לדירקטוריון על העסקה, בשל פער מנקודת מבטו במידת המחויבות של הפג־לויד לעובדים. שוחחתי עם המנכ"ל והמלצתי לו לקבל את דרישת סרוסי כדרישה הוגנת, הגם שהייתה שונה מהציפייה שלו, וכך נפתר המשבר".

לפי הערכות, חאג' יחיא יקבל תגמול של מעל 10 מיליון דולר על התיווך בעסקה. הוא לא מוכן להתייחס לסכום, אך אומר כי "על כל סכום שאקבל, אני אשלם מס".

הוא מפרגן ליו"ר צים סרוסי (שניהם היו בעברם יו"רים בבנקים - חאג' יחיא כאמור בלאומי וסרוסי בהפועלים), אשר "ניהל את המו"מ בתנאים שאין כדוגמתם, כשאחד המתחרים הוא המנכ"ל עם רוב ההנהלה.

"זה מייצר אתגר: איך לנהל את החברה ביום־יום ולהוציא חומרים מההנהלה; איך אפשר לנהל דיו־דיליג'נס? רק על עצם השאלות, הצד השני שמתחרה יכול לקלוט את הכוונה. לכן זה אתגר קשה ויאיר, עם הניסיון שלו, ניהל את התהליך בצורה מקצועית ונחרצת, והתוצאה מיטבית".

ואחרי כל זה, המנכ"ל גליקמן צפוי להישאר בצים?

"אני לא מחליט על גליקמן. יש לי הערכה רבה אליו, הוא איש מקצועי והלוואי וימשיך שם - טאלנט כדאי לשמר".

היה קושי מול גליקמן שהצעתו נדחתה, אמוציות שהשפיעו?

"גליקמן אדם ערכי, מקצועי וישר. לזכותו יש כאן חברה שהונפקה, עברה תקופות ותהפוכות והוא ראוי לכל שבח על איך שניהל את החברה. באופן טבעי, כשיש מו"מ מול הדירקטוריון, במיוחד בישראל, יש לפעמים השפעה ברמה הרגשית, אבל זה לא היה פקטור בשום פנים ואופן".

אתה עצמך תשתלב בחברה?

"לא הגעתי לחשוב על זה. אנחנו לא נמצאים בשלב הזה".

עובדי צים חוששים לעתידם והודיעו על שביתת אזהרה.

"הפג־לויד תבטיח להם ביטחון תעסוקתי אחרי הסגירה - ינהלו על זה מו"מ, אבל זו הכוונה. רק לאחרונה פאלו אלטו השלימה את רכישת סייברארק וביום שסגרו את העסקה הם פיטרו - זו לא הכוונה כאן. אני לא מכיר עוד חברה בסקטור מסורתי שאומרת מהיום הראשון 'נשאיר את העובדים'. יש בחברה בערך 850 עובדים בישראל, מתוכם כ־500 מאוגדים. הפג־לויד הסתכלה על כולם באותה גישה.

"אני אומר: תסתכלו על העובדות. הפג־לויד יודעת לעשות מיזוגים, כמות האנשים בה מהחברות שהיא רכשה אחרי כמה שנים הוא מעל 80%, מבחינתי זה כמו 100% כי תמיד יש נשירה. חלק מההנהלה הבכירה שלה הגיעה מחברות שנרכשו".

"אף אחד לא אומר 'לא נקנה פולקסווגן כי קטאר מחזיקה במניות שלה'"

כשסאמר חאג' יחיא נשאל על כך שבין בעלי המניות בהפג־לויד נמצאות קרנות ריבוניות של קטאר (12.3%) וערב הסעודית (10.2%), עניין שעורר תגובות נגד העסקה - הוא מבהיר כי "מדובר על שרידי בעלות על חברת הספנות UASC שהקרנות האלה החזיקו בה, ומוזגה להפג־לויד ב־2017. הם נשארו שם, לא באו לקנות מניות ולהיות פעילים. הם משקיעים פיננסיים פסיביים. אגב, בישראל אף אחד לא אומר 'לא נקנה פולקסווגן כי קטאר מחזיקה ב־17% מהמניות שלה'.

"לקרנות האלה יש שני נציגים מתוך 16 חברים במועצה המפקחת של הפג־לויד. המבנה המשפטי בגרמניה שונה מזה שבישראל או בארה"ב - אין שם דירקטוריון עם יכולות השפעה ומעורבות. הוועדה מפקחת, לא נותנת הוראות, ולא יכולה להתערב גם בדבר הכי קטן. אגב, חצי מהנציגים בוועדה הם נציגי העובדים. העובדים בישראל יכולים רק לקוות לדבר כזה; ויש נציגות לבעלי השליטה - גרעין של שלושה בעלי מניות שמחזיקים יחד כמעט 74%. כך שלנציגי המיעוט מקטאר וסעודיה אין שום יכולת לשנות, ובפועל גם אין להם אינטרס והם לא התערבו".

חאג' יחיא מדגיש שגם בשיא המלחמה, האפג־לויד המשיכה לפקוד את נמלי ישראל: "גם בשני מקרים כשהיו טילים על אשדוד, אוניות של החברה הופנו לחיפה ולא חזרו אחורה. העניין שלהם בצים היה קיים גם בשלבי המלחמה העצימים, ועוד בזמן שהחות'ים יורים ומטביעים כל ספינה שיש לה קשר עם ישראל, וכאשר החלו חרמות על המדינה. מגיע להם שאפו על כך, אבל יתרה מזאת - הדבר מעיד על עומק המחויבות העסקית והמוסרית שלהם למדינת ישראל".

המנכ"ל היהודי שהפך את החברה לענקית במאה שעברה

חאג' יחיא מספר גם על הקשר היהודי של הפג־לויד. ההיסטוריה של החברה החלה עוד במאה ה־19, וליתר דיוק בשנת 1847 (98 שנים לפני הקמת צים). "מי שהקים אותה הם 41 סוחרים, שרובם היו יהודים", אומר חאג' יחיא. "אחד המוכרים שביניהם הוא אלברט באלין, שכיהן כמנכ"ל הפג־לויד בין השנים 1899־1918 והוא זה שהפך אותה לענקית".

באתר הספרייה הלאומית נכתב שהפג־לויד פעלה בתקופת באלין בין נמלי המבורג ואמריקה והתמקדה במהגרים, בתחילה עם ספינות מפרש ובהמשך עם ספינות קיטור שהפליגו לאמריקה. באלין, לפי אותה כתבה, הוביל את הפג לרכוש ספינות גדולות ומהירות שהציעו למהגרים מחירים נוחים, ויחד עם הצלחה בהובלת סחורות, החברה צמחה והפכה לגדולה בעולם ערב מלחמת העולם הראשונה.

לפי ההיסטוריה שלו המפורטת באתר הפג־לויד, ניסה באלין לגשר בין גרמניה לבריטניה לפני פרוץ המלחמה, ואף נפגש עם ווינסטון צ'רצ'יל שהיה אז שר הימייה. הוא שם קץ לחייו בסוף המלחמה, לאחר שנטל מנת יתר של תרופות. באתר הספרייה הלאומית נכתב שלאחר מותו, צי החברה פורק לטובת תשלום פיצויים לבעלות הברית המנצחות.

"יש היום מוזיאון על שמו, מטה הפג־לויד קרוי על שמו וגם רחוב", מציין חאג' יחיא. "בזמן שבקמפוסים בארה"ב לא נתנו לישראלים להיכנס, בהפג־לויד עושים כל שנה טקס - וגם הזמינו את נשיא אוניברסיטת חיפה לשאת דברים".

"קרן פימי הייתה שובר שוויון בעסקה"

חאג' יחיא מספר כי קרן פימי נכנסה לתמונת הרכישה של צים רק לפני מספר שבועות, והצדדים ניהלו מו"מ מואץ שהסתיים בחתימת העסקה. "פימי הייתה שובר שוויון", כהגדרתו. "זו הקרן הכי מוצלחת ומקצועית בישראל, יש לה 'טרק־רקורד' של עסקאות מורכבות, הם הבינו שיש מגבלת זמן משמעותית וידעו לעשות דיו דיליג'נס, לעבוד מסביב לשעון ולהביא לתוצאה המיוחלת". זאת למרות, שלדבריו, מדובר בסקטור ייחודי שפימי בניהולו של ישי דוידי לא פעלה בו עד כה.

הוא מספר שעורכי הדין אמרו לו כבר בתחילת הדרך שאין טעם לפתוח בתהליך עם פימי, כי הוא ייקח חודשים. "הסברתי להם את מבנה העסקה החדש שהצעתי - ושמדובר על פימי שיודעת לזוז מהר בעסקאות מורכבות כולל בינלאומיות, אז הם החליטו לתת לעסקה הזדמנות אחרונה.

"לזכותה של פימי, הם מיקדו את כל תשומת הלב בעסקה, והחל מו"מ קדחתני, בתנאים לא תנאים. העסקה הזו, מבחינתם הייתה הכי מאתגרת ומורכבת, ומתחה להם את גבולות היכולת. זה היה נכון גם להפג, מה עוד, ששני הגופים לא מכירים האחד את השני; לא היה להם בתחילת הדרך אמון אחד בשני, והם היו מוגבלים משפטית ביכולת בשיתוף חומרים. היה עליי להעלות הילוך ביצירתיות, בגישור פערי מו"מ, והכול בסד זמנים שלא היה כדוגמתו".

תיווכת בין הצדדים והוגדרת כ"אדריכל העסקה". מה זה אומר בפועל?

"במו"מ כל צד רוצה למשוך לכיוון שלו, וצריך למצוא נוסחה שתגשר על הפערים. הרבה פעמים בניהול מו"מ מתגלה נושא חדש שלא חשבו עליו. החוכמה היא להציף את הדברים בהתחלה כדי לא לבזבז זמן ולאבד אמון. אחד הדברים שאני אולי הכי גאה בו זה שהצלחתי לזכות באמון של כל הצדדים, לא רק של הפג־לויד, וכל אחד הרגיש נוח להתייעץ, להבין מה תהיה הדרך המיטבית לכל השחקנים ולמדינה.

"הצלחת המו"מ לא מתבטאת בחתימה על הסכם מיזוג, אלא במה שיקרה אחרי; לא רק בסגירת העסקה, אלא בהצלחה בהמשך. לא תמיד כל השחקנים במו"מ מדברים באותה שפה - יש כאן חברה גרמנית, קרן פרייבט אקוויטי - כולם אנשים מאוד חכמים אבל לא תמיד כל הניואנסים נקראים נכון, ולא תמיד הדגשים של צד אחד מובנים על־ידי הצד השני. צריך להסביר את המשמעות ולהציג תמונה שקופה".

חאג' יחיא מציין ש"כבר בתחילת הדרך הבנתי שמדובר על עסקה סבוכה ומורכבת מהרבה היבטים, ויעמדו מולה אתגרים רבים. מעורבים בעסקה ארבע צלעות, בשלוש יבשות - צים, הפג־לויד, גוף ישראלי, והמדינה, שכל אחת מהן מונעת מכוחות שונים ומנוגדים. מדובר על חברות ציבוריות שחלים עליהן דיני ניירות ערך ודיני חברות גרמנים, ישראלים ואמריקאים. החברות חייבות לפעול בדיסקרטיות. צריך לגשר על פערי תרבות, הבנת גבולות הגזרה למתיחת קשת הבקשות מהצדדים. קצב קבלת ההחלטות שונה. מדובר על אחת העסקאות הגדולות והמורכבות ביותר בשנים האחרונות במדינת ישראל וכישלון הוא לא אופציה".

כמו כן, הוא מוסיף כי הייתה "קיימת תחרות עזה על צים, בשלב מסויים גם מצד חברת MSC, שיש לה גמישות קבלת החלטות רבה יותר בשל היותה פרטית ועם קופת מזומנים ובקשר עם ההנהלה (MSC התעניינה אך הכחישה שהגישה הצעה, שח"ו).

על הדרך היה גם מהלך אקטיביסטי מצד בעלי מניות בצים, שניסו לשנות את מבנה הדירקטוריון שלה, מהלך שהסתיים בפשרה.

"היה ניסיון השתלטות, והיו"ר סרוסי בחוכמתו הכניס שני דירקטורים סופר־מקצועיים, רגולטורים לשעבר, יורם טורבוביץ' ויאיר אבידן, שראו עסקאות כאלה ואחרות בחייהם ופועלים לטובת כלל מחזיקי העניין של צים. בסוף, למרות מורכבות העסקה, כל הדירקטוריון קיבל את ההצעה פה אחד. אני חושב שטוב שיש בעלי מניות כאלה, שמגבירים את הפיקוח על הדירקטוריון. היה אפשר להיאבק אבל גישרו על הפערים, והתוצאה מיטבית".

"זו אחריות של המדינה למצוא פתרונות לחברה הערבית"

ד"ר סאמר חאג' יחיא נכנס לדפי ההיסטוריה העסקית בישראל הרבה לפני עסקת צים.

בשנת 2019 הוא נבחר לעמוד בראש הדירקטוריון של בנק לאומי, והיה ליו"ר הראשון של חברה ציבורית ממוצא ערבי, וליו"ר הצעיר ביותר בתולדות הבנק. עוד קודם לכן, הוא כיהן כדירקטור בשורה ארוכה של חברות בולטות במשק הישראלי, ובראשן שטראוס וביג.

את דרכו המקצועית החל חאג' יחיא, שנולד בטייבה, כמתמחה במשרד עו"ד הרצוג פוקס נאמן ובמשרד רואי החשבון דלויט. משם הוא פנה לארה"ב, שם כיהן בין היתר כסגן נשיא להנדסה פיננסית בפידליטי ואסטרטג מסחר גלובלי ב־GMO. כיום, לצד התיווך בעסקת צים - הוא משמש כדירקטור בחברת הביטוח הדיגיטלי למונייד וכן בחברות הנדל"ן אמפא ואלוני חץ. זאת, לצד פעילות אקדמית שבמסגרתה הוא מרצה בבית הספר למנהל עסקים באוניברסיטת רייכמן.

בשולי הראיון עמו התייחס חאג' יחיא, לשאלתנו, בנוגע לסוגיית הפשיעה בחברה הערבית בישראל, שגובה מחיר דמים כבד, אותה הוא הגדיר "אסון לאומי". לדבריו, "צריכה להיות מחויבות של הממשלה למצוא פתרונות לצעירים בגילאי 18־23. יותר מ־70% מהם מסתובבים חסרי מעש ותעסוקה. זו אחריות של המדינה למצוא פתרון לטווח ארוך ולא תוכנית חומש. כמו שיש מסגרת לאוכלוסייה היהודית, אני חושב שצריכה להיות מסגרת, שבה כולם משרתים, כל אחד בהתאם לאמונתו".

שירי חביב ולדהורן ואיתן גרסטנפלד

הסכם אסטרטגי שיעניק גישה לעולם

העסקה בנויה כך שהפג־לויד תרכוש את צים, ואז תפצל מתוכה את "צים החדשה" שתוחזק על־ידי פימי, ותכלול 16 אוניות (מהן 12 בבעלות), מאות עובדים, נתיבי אספקה ימיים שמחברים את ישראל לארצות הברית, אירופה, אפריקה, הים התיכון והים השחור, וכן שיתוף פעולה אסטרטגי עם הפג־לויד.

חאג' יחיא מדגיש כי "פימי לא הייתה חותמת, אם לא הייתה נחה דעתה שהעסקה תעבור את הרגולציה ותהיה מוצלחת", זאת לנוכח הערכות לפיהן העסקה תתקשה בקבלת האישורים הנדרשים מרשויות המדינה. צים החדשה תהיה לדבריו, "חברה נקייה, חדשה, ועדיין מתחילה עם הון עצמי של בערך 700 מיליון דולר, אפס חוב ו־16 אוניות.

"גם אם מחר יסגרו את כל התעבורה הימית, אין לחברה חוב לשרת והיא תצטרך לעבוד ממש קשה כדי לא להרוויח". להערכתו, היתרון של צים החדשה יהיה משני העולמות - יתרון לקוטן ולגודל: מצד אחד היא תתמקד בשוקי נישה, כך שלא תהיה חשופה לסיכונים גלובליים. "לאל על אין קווים בין אוסטרליה לסין. אני רוצה חברה שתשרת את מדינת ישראל ותהיה חשופה רק לסיכונים המערכתיים של ישראל, מה לי ולסיכונים בעולם?".

מצד שני, יהיה לצים החדשה הסכם אסטרטגי עם הפג־לויד שיעניק לה גישה לעולם, ודרך הסכם "ג'מיני" - שיתוף פעולה תפעולי בין הפג־לויד ל־Maersk, היא תהיה חשופה גם ל־Maersk. "היא יכולה להגיד, אני רוצה סלוט למקום מסוים, והיא תקבל. בכך היא תקבל את היתרון לגודל של הפג־לויד בלי להיות חשופה לתהפוכות העולם", אומר חאג' יחיא. "אנחנו אוהבים וגאים בצים, אבל היום היא מחזיקה בסה"כ ב־2% מהתעבורה על פני כל העולם - איך אפשר להיות תחרותיים? יש לה אזורים שבהם היא חזקה אבל היא חשופה לתהפוכות".

לדבריו, צים החדשה והפג־לויד יתחרו על המחירים ובכך גם יגבירו תחרות. "יש פה שחקן בינלאומי משמעותי שיתחרה על המחיר לטובת הצרכן הישראל. זה דומה לשוק התקשורת בישראל, שבו שחקנים יכולים להשתמש ברשת של שחקן אחר ולהתחרות על המחיר", הוא אומר.

באשר לפימי, "היא קרן השקעות ש־30 שנה כל החברות שלה צומחות ומצליחות. היא לא נכנסה לעסקה בשביל לנהל עוד חברה, לא חסרות לה הזדמנויות. היא באה לנהל חברה צומחת, עם מחזור של 500 מיליון דולר כבר בשנה הראשונה, שתהיה שחקן משמעותי באגן הים התיכון".

הפג־לויד משלמת פרמיה גבוהה מאוד על צים. המחיר הוגן לדעתך?

"זה מחיר הוגן. כשממזגים שתי חברות ניתן למנף יכולות אחת של השנייה. יש אזורים שבהם צים יותר חזקה, הן משלימות אחת את השנייה בקווים. המחיר הוגן ואטרקטיבי לשני הצדדים. הפג־לויד באה לישראל כדי להישאר פה, היא רוצה את האנשים. אוניות אפשר לרכוש ובקווים אפשר להתחרות, אבל היא רוצה את הטאלנט שיש בישראל".

נציגי הפג לויד, צים וקרן פימי באירוע החתימה / צילום: שוקה כהן

"צים החדשה תהיה חברה מדהימה"

חאג' יחיא מוסיף שהפג־לויד מעוניינת להקים מרכז חדשנות בחיפה. "מבינים שם שאחד היתרונות בישראל זה הטאלנט בתחומי הטכנולוגיה, סייבר, פינטק, ודיפנס להגנה על האוניות. לא רק עובדי צים ייהנו אלא גם אחרים".

אתה מעריך שכל האישורים הרגולטוריים יתקבלו? בארץ עם מניית הזהב שמחזיקה המדינה בצים (שנועדה לשמור על האינטרסים שלה גם במקרה של שינוי שליטה או בעלות) ובחו"ל רגולטורים שמפקחים על התחרות?

"לפי הבדיקות המקדימות שנעשו אנחנו לא צופים אתגרים בעולם. כמובן שהאתגר של 'מניית הזהב' הוא המשמעותי. לעניות דעתי, מבנה העסקה לא רק פותר את האתגר, אלא מחזק את מצב המדינה. שנים רבות מניית הזהב לא נאכפה - היו תקופות שלצים הייתה רק אוניה אחת (בבעלות, שח"ו).

"צים נסחרת כיום בארה"ב עם בעלים ש־90% מהם לא ישראלים. כך שהיה אפשר לקום בבוקר ולגלות מדינה או גוף עוין שהגיע להחזקה של 24% בלי לשאול, ושיכניס נציגים לדירקטוריון. לעומת זאת, פה תהיה חברה (צים החדשה, שח"ו) שמאוגדת בישראל שבה כל הדירקטורים ישראלים, מנכ"ל ישראלי, והיא ישראלית בכל רמ"ח איבריה, שמנוהלת על־ידי הקרן הכי מוצלחת. יהיה לה חוסן פיננסי ומדינת ישראל תיהנה גם מהתחרות על המחירים, וממרכז החדשנות שיוקם. כל אלמנט רק מחזק את המצב".

חאג' יחיא מציין שצים החדשה ביומה הראשון תהיה בשווי שמוערך בכ־1.5 מיליארד דולר, דומה לשווי צים בהנפקה ב־2021, אך כאמור ללא חוב ועם אוניות בבעלותה."עם נקודת פתיחה כזו שאין לה תקדים, פימי תיקח אותה, כמו שהיא מתמחה ועושה תמיד, לצמיחה בת קיימה ולהנפקה בבורסה הישראלית", צופה חאג' יחיא. "זו חברה שתהיה מדהימה. אני הייתי משקיע בה".