יש לי חבר שמאחר תמיד. אנחנו חברים שנים, ואני לא חושב שאי פעם הצלחנו להגיע לאיזשהו מקום בזמן שתכננו. מעגל האיחורים שלנו התנהג בערך באופן הזה: היינו קובעים במקום מסוים בזמן מסויים, אני הייתי מגיע למקום ובזמן, וחברי - 40 דקות אחרי לפחות. לאחר מספר איחורים לי נמאס להקדים, והחלטתי לאחר, לפעמים, במודע. על פי חוקי מרפי, בכול הפעמים שאני החלטתי לאחר, הוא, כמובן, הגיע בזמן.

התנהגות כזו נצפית בהרבה תחומים, גם בשוק ההון. המשפט המפורסם של וורן באפט "אני חמדן כשכולם מפחדים, ומפחד כשכולם חמדנים" מייצג גם הוא באיזה אופן גירסא של ההתנהגות הזו. בשוק ההון ההתנהגות הזו באה לידי ביטוי בעיקר אצל חזאים ואנליסטים.

בשנה וחצי החולפות היו תחזיות הרווח של האנליסטים נמוכות, והחברות היכו את התחזיות באופן עקבי. הדבר הביא את החזאים להעלות את התחזיות שלהם, וסביר להניח שבקרוב, כבר יהיה קשה לחברות להכות אותן.

בזירת המאקרו, ההתנהגות הזו בולטת אף יותר. ב-2009, חזאי המאקרו היו פסימיים, וחלק גדול מהנתונים שפורסמו היו חזקים מהתחזית. החטאת תחזיות המאקרו גררה כותרות כגון "היציאה מהמיתון חזקה מהצפוי" ותמכה בראלי המניות הארוך של 2009.

כמובן שככל שהחזאים הפסימיים המשיכו להחטיא בתחזיות שנתנו, כך הם עידכנו אותן כלפי מעלה. התהליך ממשיך, וכך החזאים שהפכו לאופטימיים מתחילים להחטיא תחזיות כלפי מטה ושוק המניות המופתע לשלילה מתקשה לעלות. וכך הלאה...

ההגיון אומר שאם נקנה מניות כשאנליטסים פסימיים, הרי שהתוצאות יכו את הקונצנזוס, השוק יעלה ואנחנו נוכל להרוויח. ולהיפך, כשהאנליסטים אופטימיים נעדיף לצמצם חשיפות או למכור את השוק. אילו רק הייתי יכול למדוד בכל נתון מאקרו את ההפרש בין הנתון בפועל לתחזית, ייתכן והיה מתקבל כלי עזר לקבלת החלטות השקעה.

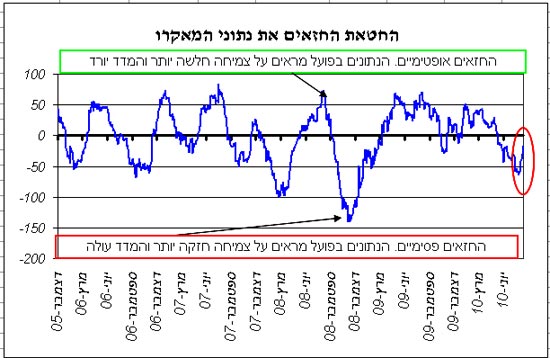

אז קיים כלי כזה. סיטי פיתחה אינדקס המודד את מידת החטאת החזאים. אם הנתון בפועל גבוה מהתחזית (ובכך מסמל צמיחה כלכלית חזקה יותר) המדד עולה, ואם הנתון נמוך מהתחזית, המדד יורד.

חיים נתן חזאים

בגרף ניתן לראות את ההתנהגות אותה תיארתי בתחילת הטור. מהגרף ניתן לראות כי החזאים רודפים אחר התוצאות, והם "הופכים תקליט" רק כאשר נתוני המאקרו כבר סיימו להפתיע. ההתנהגות הזו של החטאת תחזיות פסימיות כלפי מעלה מסבירה את העליות בשבוע שעבר (העיגול האדום בקצה הגרף). בעוד אנו חגגנו את ראש השנה, התפרסמו מספר נתוני מאקרו שהיו טובים מהתחזית והראו על צמיחה כלכלית חזקה יותר. השוק הפסימי הופתע לטובה, וכך ראינו עליות בשוק המניות ובתשואות האג"ח.

השבוע שיטת השקעה זו יכולה להצליח באופן מיוחד עקב עומס נתוני המאקרו שמתפרסמים. בכל יום מתפרסמים נתוני מאקרו רבים, וקונזצנוס התחזיות אליהם - נמוך. לדוגמא: ביום רביעי יתפרסם מדד הייצור התעשייתי.

בחודש שעבר המדד הראה על התרחבות של 1%, והקונצנזוס היום הוא להתרחבות מזערית של 0.2%. ביום חמישי יתפרסם מדד הפילדלפיה פד. בחודש הקודם התחזית היתה ל-5.1 נקודות, והקריאה הראתה על ירידה של 7.7. החזאים עידכנו ציפיות והתחזית לנתון הקרוב הינה 0.

התחזיות הנמוכות, והפסימיות כלפי הנתונים בשוק מהוות בסיס נוח לעליות מבוססות שיטה זו השבוע. יש לסייג ולציין כי שיטה זאת מהווה אינדיקציה בלבד ואינה עובדת באופן מושלם. במקרה בו הנתונים יהיו חלשים אף יותר מהקונצזוס הפסימי, או אז נקבל ירידות חדות בשווקים. כמו כן קיימים גורמים נוספים בעלי השפעה על השווקים מעבר לפרסומם של נתוני מאקרו, ועל כן יש לתת את הדגש גם עליהם.

בעבר התייחסתי לטקטיקות השקעה לטווח קצר המבוססות עדכוני תחזיות של אנליסטים וחזאים שונים. השבוע נראה שמתקיימת הזדמנות נוספת להרוויח מהפסימיות המוגזמת של המשקיעים.

אשמח לענות על שאלות במסגרת מערכת הטוקבקים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.