השבוע אנסה להראות מה המנוע המאקרו-כלכלי העיקרי מאחורי שוק המניות האמריקני מאז התחתית של מרץ 2009, ובמיוחד מאז התחתית של יולי השנה.

בשבוע שעבר מדד ה-S&P 500 פרץ את ה-1,129 נקודות בעוצמה יתרה, ונתן בכך אות לכאורה חיובי לגבי עתיד שוק המניות. פריצות מתחום דשדוש רחב, ומתמשך בזמן, נותנות בדרך כלל תנועת המשך יפה. יתר על כן, האופטימיות בין הסוחרים נמצאת ברמות שיא, שלא נראו מאז אפריל השנה, כאשר המדד קבע את שיאו באזור 1,220 נק'. האם המשבר הכלכלי משנה את פניו לכיוון של צמיחה?

המצב בכלכלה האמיתית

החלטתי להתרכז בצרכן האמריקני כדי להציג את התמונה הקיימת היום בכלכלה ה"אמיתית" השוררת בארה"ב. לפניכם שלושה גרפים מאתר Forexfactory.com:

משה שלום מצב צרכן

■ בגרף הראשון אנו רואים את השינוי באשראי הכללי הנמצא בידי הצרכנים (Total Consumer Credit): מאז תחילת המשבר (סוף שנת 2007), כמות זו נמצאת בירידה. תחילה בנפילה חופשית ועכשיו בנסיגה קטנה יותר. המספר האחרון היה -1.3B דולר.

■ הגרף השני מציג לנו את אמון הצרכנים (Consumer Confidence): גם כאן, לאחר מינימום באזור ה-25, אנו צופים עכשיו במספרים סביב ה-70. זאת לעומת רמה יציבה סביב ה-100 בשנים שלפני המשבר.

■ הגרף השלישי כנראה נותן את הסיבה לנתונים הלא מעודדים של שני הגרפים הקודמים: התביעות השבועיות של דמי האבטלה (Unemployment Claims): הן התייצבו סביב ה-500 אלף, ולא סביב ה-350 שהיו לפני תחילת המשבר. כאשר יש בעיות תעסוקה, יש פחות אמון בכלכלה, ולוקחים הרבה פחות אשראי כדי לצרוך שירותים ומוצרים.

ההתייצבות ברמות נמוכות בהרבה מאלו שהיו לפני תחילת המשבר, תופסות לא רק לגבי הצרכן אלא גם לגבי הייצור, ובמיוחד לגבי הנדל"ן. אל נשכח שנתונים אלו מתקבלים לאחר שהפד הזרים כ-2 טריליון דולר (על ידי רכישת נכסים רעילים למאזנו), וכאשר הממשל העביר תוכנית תמרוץ של כ-800 מיליארד דולר להאצת הצמיחה במשק.

אז איך נסביר בכול זאת את העליות האחרונות בשוקי המניות והסחורות?

לדעתי, ההסבר נעוץ אך ורק בחידוש תפיסת הסכנה בערך המטבע (הדולר) בעיני המשקיעים. הניסיון שלהם להגן על עצמם מפני סכנה מתחדשת זו, היא הסיבה לפריצה מהדשדוש. רמזים לתוכניות תמרוץ נוספות, וחידוש ה-QE (הרחבה מוניטארית) על ידי ה'פד', מקדמים שוב את התסריט האינפלציוני. מהו הנכס שיכול להצביע על מגמה זו? הזהב כמובן. המתכת הצהובה נחשבת מימי קדם כ-"כסף האמיתי" והפך להיות מאז 2001 הנכס המועדף לשמירת ערכו של ההון.

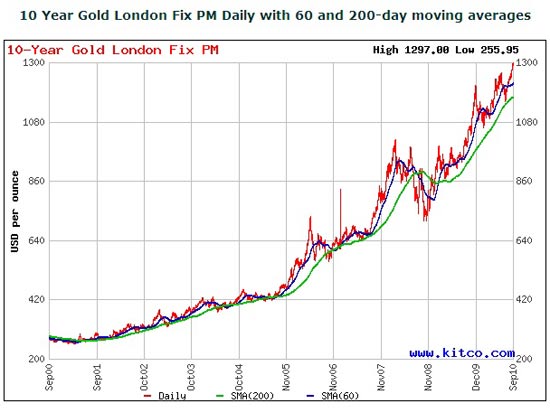

להלן גרף חודשי של הזהב מאז ספטמבר 2000 מאתר Kitko.com:

משה שלום זהב טווח ארוך

מאז התפוצצות בועת ההיי-טק (ואף לפניה), נגידי ה'פד', אלן גרינספאן וברננקי פעלו בצורה דומה ועקבית בבואם להתמודד עם משברים: הדפסת כסף יש מאין, והורדת ריביות. כך נהרס בצורה הדרגתית ערכו של מטבע הרזרבות העולמי: הדולר האמריקני.

אבל האם באמת עלה ערכן האמיתי של המניות מאז תחתית המשבר (מרץ 2009)? לפניכם גרף היחס שבין מדד הדאו ג'ונס התעשייתי (Dow Jones Industrial) והזהב מאתר Stockcharts.com:

משה שלום יחס זהב מניות

בתחילת המשבר (אוקטובר 2007), שווי יחידת מדד אחת הייתה דומה לשווי של כ-20 אונקיות זהב. במרץ 2009, כאשר ראינו את תחתית המניות, שווי זה הגיע לכ-7 אונקיות. ומאז, היחס נכנס לדשדוש שבין 8 ו-10 אונקיות. לפי כך, למרות העליות המרשימות במדד מניות זה (מרמת 6,500 ועד רמת 10,860), אין ביכולתו של המשקיע במדד מניות מייצג זה, לרכוש כמות זהב גדולה משמעותית מהתחתית של המשבר. זוהי התמונה האמיתית של הערך האמיתי בנכסים פיננסיים רבים.

האם תהליך זה ימשיך להתקיים ויתמוך בהמשך עליות במדדי המניות? כל עוד ערכו של המטבע נשחק, בוודאי. אולם כל פעם שקרה בעבר אירוע דפלציוני חריף, ראינו הפסקה בתהליך זה. אז, גם המתכת וגם המדדים ירדו משמעותית.

הבה נסתכל על גרף שבועי של הזהב לבחינת מצבו הטכני:

משה שלום זהב טכני

מאז התחתית ב-710, המתכת נמצאת במגמה עולה די יציבה. מגמה ארוכת טווח זו נתמכת על ידי קו מגמה אדיר מימדים (קו אדום), אשר תמך במחיר ב-7 הזדמנויות שונות (אליפסות סגולות). במגמה זו ניתן גם לספור בצורה די ברורה 4 גלים גדולים גמורים, כאשר החמישי נמצא בשלבי סיום.

בתוכו של גל 5 גדול מסיים זה, ניתן לספור גם 4 תתי-גלים, כאשר החמישי (אשר התחיל ב-אוגוסט השנה) מתבצע ימים אלו. על פי תבנית ראש וכתפיים, המוצגת כאן, היעד הסביר לסיום תת-גל 5 נמצא ב-1310. זאת עקב עומקה של התבנית (300 דולר). יש גם לשים לב לכניסת מתנדי המומנטום למצב של קניות יתר.

הזהב ימשיך לעלות

המסרים הסותרים המגיעים מצד אחד מתנאי הכלכלה הגרועים בארה"ב, ומצד שני מתוצאות החברות הגדולות, הנהנות מהצמיחה של המדינות המתפתחות, יצרו דשדוש רחב וארוך מאז השיא של אפריל. לאחרונה ראינו פריצה מעלה מדשדוש זה במניות, ונשאלת השאלה מדוע? האם הפריצה משקפת שיפור המצב הכלכלי האמיתי? לדעתי לא.

לאחר טריליונים של דולרים, ה'פד' והממשל מדברים שוב על תוכניות תמרוץ ו-QE2, וזהו הטריגר למה שאנו רואים כעת. בצורה פאראדוקסלית, ניתן לומר שדווקא חידוש המיתון, והניסיון לצאת ממנו שוב, הם הגורמים המעוררים את המדדים מעלה.

העליות נובעות, אם כך, מהניסיון לשמור על ערך ה"הון", וזאת בעזרת דברים אמיתיים כמו מניות, סחורות ומתכות יקרות. אם נתייחס לזהב ככסף האמיתי, נראה שכל העליות מאז תחתית מרץ 2009 לא קידמו ריאלית את מחזיקי אותן מניות.

בחינת מצבו הטכני ארוך הטווח של המתכת הזהובה, מצביע על כך שקיימת סבירות גבוהה לסיום מגמת העלייה, באופן זמני, באזור ה-1,300-1,350. האם זה מבשר לנו עוד גל דפלציוני? כמו זה שראינו ב-2008 ובמשבר האירופי? נדע זאת בקרוב.

עליי להבהיר כאן דבר מייד: אני מאמין שגודל החוב הלאומי של ארה"ב יחייב בסופו של דבר תקופה של אינפלציה יזומה, על מנת לא לעמוד בפני מצב של חידלון פירעון. לכן, הזהב, כנכס אסטרטגי של שנים, יגיע לדעתי לערכים הרבה יותר גבוהים מהשיא שהזכרתי כאן. שוב, הכול עניין של טווח.

■ משה שלום הינו מנתח שווקים פיננסיים, וחלק מצוות אתר "הכול בגרפים" (http://www.grafim-online.com) המספק שירותים למשקיעים וסוחרים. ניתן ליצור איתו קשר ישיר בעזרת האימייל Moshe.Shalom@gmail.com.

■ כל המעוניין להיכנס לרשימת תפוצה שלו לקבלת אתראות על סקירותיו, וחומרים נוספים, יכולים לשלוח אימייל ל- Moshe.Shalom@gmail.com עם "אני מעוניין להצטרף" בנושא או בתוכן.

■ משה שלום עשוי להיות בעל עניין אישי בנכסים הפיננסים המוזכרים בסקירה זו. אין לראות בנכתב בה הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.