אחד הצירים העיקריים המניעים את העולם, ובפרט בספירה הכלכלית, הוא הניגוד. דוגמה טובה לכך סיפק ראיון שהעניק ל"גלובס" ד"ר סנדרו מרינו, מנהל מחלקת המחקר באירופה בחטיבת ניהול ההון האישי (Wealth Management, או WM) בבנק השווייצרי UBS, שעה שבמצרים יצאו מאות אלפי מפגינים לרחובות במחאה על מצוקתם הכלכלית.

UBS, המנהל נכסים בהיקף של 2.5 טריליון דולר (פי 11.6 מהתמ"ג של מצרים, לשם ההמחשה), הוא השחקן הגדול בעולם בתחום ה-WM. מרינו משרת לקוחות עם תיק מינימלי של מיליון דולר, ומספק להם רעיונות השקעה שונים. המסר שלו לשנת 2011 הוא ברור: להתרחק מסיכונים ולשמור על אופטימיות.

"הלקוחות שלנו הם בעלי צרכים מגוונים: ממשפחות אמידות שמתנהגות כמו משקיעים מוסדיים, ועד משקיעי ריטייל קטנים" מציין מרינו. "הם מעורבים בקבלת החלטות ולא זונחים תחומי השקעה מסוימים, בניגוד לשחקנים מוסדיים שיודעים יותר על פחות".

המהומות במצרים הציבו גם את המשק הישראלי החזק בנקודה בעייתית, בייחוד בכל הנוגע להשקעות הזרים. מרינו משתדל לנתח את המצב בצורה רציונלית. "אם לקוח שלי כבר מושקע בישראל, הייתי אומר שהכי טוב לו להישאר רגוע ולא לנקוט בצעדים דרסטיים. השווקים הפיננסיים מגיבים במהירות לאירועים ביטחוניים, מבלי לחשוב יותר מדי", הוא סבור. "לגבי לקוחות שלא מושקעים, לדעתי מוקדם מדי לבצע אנליזה לטווח הארוך. נראה עוד טלטלות, ולכן צריך לחכות ולא להיכנס להשקעה חדשה כרגע".

צופה קשיים בגיוסי ה-PIGS

עם כל הכבוד למצרים, הכלכלה הגלובלית צריכה לצלוח מבחנים חשובים יותר השנה, החל משיעור האבטלה הגבוה בארה"ב, דרך משבר החוב באירופה וכלה בהידוק מוניטארי במדינות אסיה. ברקע ממשיכה להתחולל "מלחמת המטבעות", כאשר השווקים המתעוררים מנסים לפחת את מטבעותיהם באמצעות רכישות דולרים או הטלת מיסוי על הספקולנטים - אמצעים המוכרים גם בישראל.

מרינו מזהיר כי צעדים אלה לא יעזרו בטווח הארוך, ולדבריו "מס על זרימת הון יכול להיות פתרון קצר כדי להימנע מזרימת הון מאסיבית, אך זה מעיד כי הממשלה יכולה להפתיע את המשקיעים בכל נקודת זמן, מה שמפחית את המהימנות וכדאיות ההשקעה. וכידוע, קהילת המשקיעים לא אוהבת הפתעות".

מרינו אופטימי לגבי השפעת תוכנית ההרחבה השנייה על האבטלה במשק האמריקני, ולגבי שיעור הצמיחה של סין שעשוי להגיע להערכתו השנה לקרוב ל-10%. האופטימיות הזו נעצרת כאשר מגיעים לאיחוד האירופי. "הסבירות שגוש האירו יעבור שינויים מבחינת הרכב המדינות, גבוהה, אפילו יותר מ-50%. משבר החוב הוא רק סימפטום, והסיבה לבעיות באירופה היא רמת תחרותיות, שונות רבה ולכן מתח רב בין החברות. ללא שינוי מבני, האזורים החלשים באיחוד ישאלו את עצמם מה היתרון בלהיות חלק ממנו. הולנד, אוסטריה וסקנדינביה מרוויחות מכך, אבל פורטוגל, אירלנד וספרד סובלות".

מאז היכה הגל הראשון של משבר החובות בשווקים האירופי באפריל האחרון, חלה התאוששות בין היתר הודות לפעולות המהירות שנקטו קובעי המדיניות באירופה. "הסדר חוב צריכים לעשות מהר ככל הניתן", מדגיש מרינו. "מחקרים מראים שהסדר מהיר מעלה את הסיכוי להניע מחדש את הצמיחה. להערכתי, הסיוע שניתן ליוון לא יפתור את הבעיה. בלתי נמנע שיהיה שם הסדר חוב, ואולי גם באירלנד".

ואולם, עד אמצע 2011 צריכות איטליה, ספרד ופורטוגל לגייס יחדיו 300 מיליארד דולר כדי למחזר חובות. זהו אתגר לשווקים, והמשקיעים יעקבו אחר ההנפקות מקרוב, תוך בחינת עלויות גיוסי החוב, משמע ריביות האג"ח. השאלה הגדולה היא האם כישלון הגיוס יצית גל ירידות נוסף. מרינו לא בטוח בכך, לדעתו השווקים כבר עברו את הגל הראשון של המשבר, ועכשיו האיחוד האירופי פיתח כלים להגיב למצבים כאלה.

עם זאת, הוא סקפטי לגבי יכולתן של שלוש המדינות לעמוד בהיקף הגיוס המבוקש. "יש לזכור שמחזור חוב הוא לא הפתרון, אלא הבעיה עצמה. גוש האירו יצטרך להתמודד עם שאלת הסדרי חוב שונים עבור כל מדינה. ספרד תקבל עזרה במחזורי חוב, אך לגבי יוון ואירלנד - שם הכול מוטל בספק".

* האם אתה שותף להערכות לפיהן יגיעו הדולר והאירו לשוויון?

"הסיכוי לכך נמוך מאוד. לגוש האירו יש מספיק כלים להתמודד עם הסלמה במצב. עד עכשיו הוא פעל באופן מוגבל, אך יעשה הכול כדי לשמור על יציבות האירו. שוויון בין המטבעות ייצור מתחים מול ארה"ב, ולכן האירופאים ינסו למנוע זאת, מה גם שהנתונים הפונדמנטלים תומכים בגוש האירו שאין לו חוב חיצוני נטו".

ביטחון על פני מקסום רווחים

מרינו אינו נמנה על אלו המחפשים תשואה בכל מחיר, ולגבי אירופה הוא מציין כי "מדינות מזרח אירופה יהססו לפני שייכנסו לאיחוד האירופי. חלק מהן תכננו לעשות זאת תוך מספר שנים, אבל כרגע יש סימני שאלה בנושא והן לא ימהרו לוותר על המטבעות שלהן לטובת האירו, כך שהתפשטות אירופה מזרחה נכנסת להקפאה. אנו מעדיפים את הכלכלות הגדולות יותר כמו פולין, וסקפטיים לגבי הונגריה, כי יש שם אינפלציה גבוהה".

* מהן ההמלצות שלך ללקוחות ב-UBS?

"במניות, אנו מחפשים משקים עם צמיחה חזקה, כמו גרמניה, או שווקים מתעוררים גדולים כגון ברזיל, רוסיה, סין והודו. אנו חיוביים מאוד על שוק המניות האמריקני, ומאמינים שעד אמצע השנה ההתאוששות הכלכלית תתמוך בו. מבחינה ענפית, אנו ממליצים לנקוט בגישה מגוונת וגלובלית: מניות משאבים, תעשייה וצריכה".

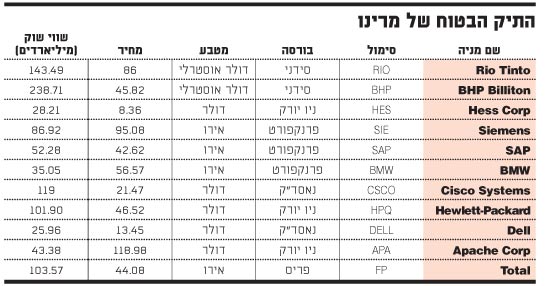

בהתאם לכך, לא תמצאו ברשימת המניות המועדפות על מרינו מקום רב לספקולציות או לסיכונים מיותרים.

11

בנוגע לתיבול התיק באג"ח של מדינות ה-PIGS, מציין מרינו "אני מחפש ביטחון: את המדינות החזקות, האג"ח הכי איכותיות במח"מ של שלוש-חמש שנים, ובעיקר של סוכנויות כמו הבנק לפיתוח סקנדינביה או בנקים אזוריים בגרמניה, ולא ברמה הממשלתית. הייתי נמנע מאג"ח של מדינות הפריפריה באירופה, לא כדאי לקחת את הסיכון הזה. בנוסף, אני מעדיף אג"ח של חברות בינלאומיות גדולות בדירוג AA ומעלה".

כמי שעוסק במתן המלצות השקעה לעשירי תבל, מרינו מספק עצה אישית לכלל המשקיעים, שיש בה כדי להעיד על אופיים של המשקיעים האמידים: "עבור משפחה שלא צריכה את הכסף בשנה הבאה, אפילו החזקה של 50%-60% במניות יכולה להתאים. המטרה היא שקט ושלווה, והשנה לא הייתי לוקח יותר מדי סיכון כדי למקסם רווחים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.