לא חוכמה להגיד שמי שנטל משכנתא בריבית משתנה לפי הפריים לפני שנתיים הרוויח, ובגדול - יתרת המשכנתא שלו כעבור שנתיים נמוכה משמעותית מהיתרה במסלולים האחרים. השאלה הנשאלת היא כמה הרוויח ובאיזה מחיר.

כך למשל, דובר לא פעם על ריבית הפריים הנמוכה ועל הסיכון מפני הקפיצה בהחזר החודשי. אזהרות אלו גברו בחודש האחרון, עם הגבלת רכיב הריבית המשתנה (מכל סוג) במשכנתא לשליש מסכומה הכולל.

שיעור הריבית במשכנתא זינק פי 3.5 בשנתיים האחרונות. התשלום ה-24 גבוה ב-40% מהתשלום הראשון, שהם כמעט עוד 1,000 שקל להחזר החודשי. לא בטוח ששכר אותם לווים גדל בהתאם.

אבל לא כל הריביות המשתנות עשויות מקשה אחת. כך למשל, מי שלקח הלוואה צמודה לדולר בריבית משתנה לפי הליבור, לא ממש שחק את יתרת המשכנתא, בוודאי שלא באותו קצב במסלול שמשתנה לפי הפריים.

מצד שני, עד כה, בכל התשלומים החודשיים, נפל מועד התשלום בשער דולר נמוך מ-4 שקלים, השער ההתחלתי בהלוואה - וכך מידי חודש קטן סכום ההחזר בשל הפרשי הצמדה שליליים. הפרשי הצמדה אלה (שהצטברו בשנתיים לכ-4,600 שקל) הפכו את ההחזר החודשי במסלול הזה לנמוך ביותר, במיוחד בהשוואה לפריים - ומי כבר זוכר שהתמונה לפני שנתיים הייתה הפוכה.

אלא שהלוואה צמודה לדולר היא הימור למי שאין לו הכנסות צמודות למטבע האמריקני; במסלול הזה חשוף הלווה לאי-הוודאות הנובעת מהשער עליו ייפול ביום החזר ההלוואה.

כל זה מותיר לנו את המסלול הצמוד למדד. לכאורה, מדובר במסלול פופולרי, אשר מקנה ודאות בדבר ההחזר החודשי בשל הריבית הקבועה שלו. אבל, וזה אבל גדול, על ודאות משלמים: הריבית הזו גבוהה יחסית ביחס לריביות המסלולים האחרים (וכאן היא מקובעת לכל התקופה). בנוסף, הפרשי הצמדה הם משתנה לא קטן שצריך לקחת בחשבון. אם ההצמדה לדולר חסכה ללווים 4,600 שקל, כאן היא הוסיפה להם כ-2,700 שקל בשנתיים שחלפו.

אומנם התשלום החודשי הנוכחי נמוך במקצת מהתשלום ההתחלתי (ובימים אלה הוא אף נמוך מההחזר החודשי במסלול הפריים), אבל יתרת המשכנתא כעבור שנתיים היא הגבוהה ביותר.

התענוג הזה מפוקפק עוד יותר, אם לוקחים בחשבון שבמסלול הזה שילמו הלווים לבנק (כולל ריבית והצמדה) עד כה הכי הרבה - יותר מ-8,700 שקל ממה ששילמו הלווים באותה תקופה במסלול הפריים, וקרוב לכפול מזה לעומת המסלול צמוד הדולר.

ושתי התייחסויות לסיום, שהשוואה זו לא תהיה שלמה בלעדיהן: האחת, לא הצגנו פה את המסלול המקנה ודאות מלאה לגבי גובה ההחזר החודשי - המסלול הלא צמוד שהריבית בו קבועה. הסיבה היא שמשכנתא כזו אינה נפוצה ואינה מוצעת בכל הבנקים.

השנייה, היא שצריך לתת את הדעת לכך שגובה ההחזר החודשי ויתרת הקרן של המשכנתא תלויים לא מעט גם בשיטת החישוב של החזרי ההלוואה, מה שמכונה "לוח סילוקין".

כל הדוגמאות שלנו משתמשות בלוח שפיצר, ששואף לתשלומים קבועים. המסלול זה נפוץ בקרב משקי-בית בגלל שקל לתכנן את תזרים המזומנים כשיודעים, בגדול, את גובה ההחזר החודשי. מצד שני, קיימים מסלולים אחרים, כולל כאלה שמשלמים יותר מקרן ההלוואה יותר מהר.

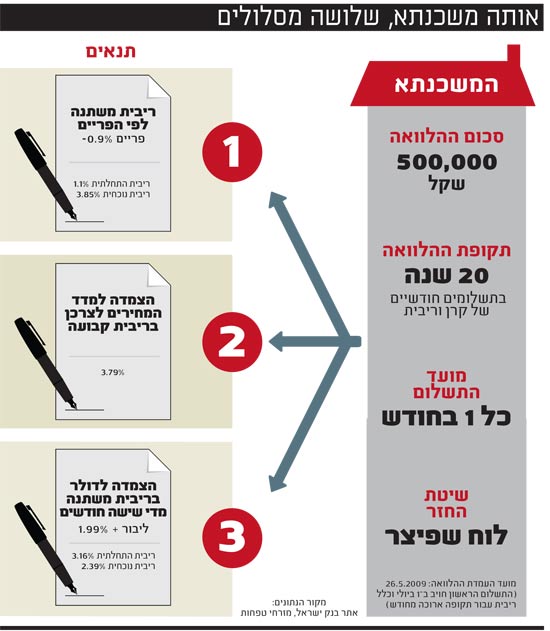

אותה משכנתא שלושה מסלולים

אותה משכנתא שלושה מסלולים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.