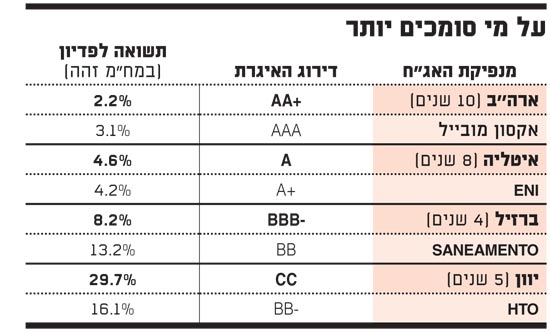

מה בטוח יותר - אג"ח ממשלת ארה"ב בדירוג AA פלוס, או אג"ח של אקסון מובייל (בעלת דירוג AAA), חברת הנפט הגדולה בעולם? איזו בטוחה יותר - אג"ח של ממשלת איטליה בדירוג A, או אג"ח של חברת הנפט הגדולה באיטליה, ENI (המדורגת A פלוס)? ומי עדיפה יותר - אג"ח ממשלת ברזיל (נקובה בריאל, בדירוג BBB מינוס), או האג"ח של חברת התשתיות הגדולה בברזיל, SANEAMENTO (בעלת דירוג BB)?

לו שאלנו שאלות שכאלה לפני חמש שנים, התשובה הייתה ברורה: אג"ח של מדינות יותר בטוחות מאשר אג"ח של חברות הפועלות באותן מדינות. היום, כאשר שוק איגרות החוב באירופה כבר החליט שיוון היא פושטת רגל, ויש חששות גם לגבי מדינות נוספות, התשובה כבר ממש לא ברורה.

כך, אג"ח ממשלת ארה"ב לתקופת פדיון של 10 שנים נסחרת בתשואה שנתית לפדיון של 2.2%, בעוד שאג"ח מקבילה של חברת אקסון מובייל נסחרת ב-3.14%. אג"ח ממשלת איטליה לתקופה של שמונה שנים נסחרת בתשואה שנתית של 4.6%, כשאג"ח מקבילה של חברת ENI נותנת תשואה של 4.2% - כלומר בפרמיית סיכון שלילית.

אג"ח של ממשלת ברזיל הנקובה בריאל לתקופה של ארבע שנים, נסחרות בתשואה שנתית של 8.2%, ואילו האיגרות של חברת SANEAMENTO לאותו פרק זמן נסחרות ב-13.25%.

לעומת זאת, אג"ח של ממשלת יוון לתקופה של חמש שנים נסחרת בתשואה שנתית של 29.7%, ואילו זו של HTO, חברת הטלפוניה הגדולה ביוון, נסחרת ב-16.1%, כלומר בתשואה לפדיון נמוכה מהאג''ח של הממשלה.

הדוגמאות שהבאנו מראות כי עדיין אג"ח של מדינות "חזקות" נהנות בתפישת המשקיעים ממעמד מועדף מול אג"ח של פירמות הפועלות באותן מדינות. המקרה של איטליה ויוון מייצג דוגמאות הפוכות.

ומה גורם למשקיעים להיות עצבניים לגבי פירעון חובותיהן של מדינות כאיטליה וספרד? ככל שיחס החוב-תוצר של המדינה גבוה יותר, וככל שהוא מצוי בתהליך של גידול לכיוון ה-100%, כך גובר החשש שהמדינה לא תעמוד בהתחייבויותיה. במיוחד, במצבים בהם חלק ניכר מהחוב הוא לפירעון לזמן קצר ולא לזרים.

מה שהתחיל בקריסת המגזר הפיננסי בארה"ב ובאירופה, והצלתו על ידי המדינות באמצעות הזרמת כספים אדירה, הגדיל דרמטית את התחייבויותיהן והפך למשבר שבו מוטלת בספק יכולתן של המדינות עצמן לעמוד בהתחייבויותיהן.

ממה צריך המשקיע הישראלי להיזהר

השווקים מבטאים את החששות שלהם בשני אופנים:

האחד - ירידות שערים חדות באג"ח של מדינות בעייתיות ועלייה בתשואה לפדיון, מה שמחמיר את בעיית מחזור החוב.

השני - עלייה ניכרת ב-CDS של מדינה, כלומר בפרמיית הביטוח שלה.

הדוגמה הבולטת היא כמובן יוון, שהתשואה לפדיון באג"ח הממשלתיות שלה לעשר שנים זינקה מ-12.7% לפני חצי שנה ל-23.9% כיום, ופרמיית הביטוח שלה נסקה ומשקפת בהסתברות גבוהה מאוד פשיטת רגל של המדינה.

אבל, השווקים יודעים גם "לגמול" למדינות שמוכיחות התמדה בדרכן ליציאה מן המשבר, דוגמת אירלנד. איגרות החוב שלה ל-10 שנים עלו מאז יולי 2011 והתשואה לפדיון ירדה מ-14% ל-8.2%, ובמקביל גם פרמיית הביטוח-סיכון שלה הוזלה משמעותית.

מה כל זה אומר למשקיע הישראלי שמשקיע באג"ח בחו"ל? משקיע כזה חשוף לכמה סוגי סיכונים.

הסיכון המטבעי - כלומר, שהמטבע בו נקובה האיגרת ייחלש מול השקל. זהו סיכון שהתממש, וחזק, בשבועות האחרונים בברזיל, בטורקיה ובמדינות רבות נוספות.

הסיכון הקלאסי של העלאת ריבית חדה, העלולה לפעול כמשקולת על איגרות החוב.

סיכון שהמדינה לא תעמוד בהתחייבויותיה, או שהשוק יחשוב כך - סיכון חדש יחסית, שעלול לגרום למשקיע הפסד הון ניכר.

הסיכון הרביעי, שעליו פחות מדי מדברים, והוא קיים דווקא במדינות מפותחות דוגמת ארה"ב וגרמניה, נובע מעצם העובדה שהכל נהרו לאג"ח הממשלתיות כ"נמל מבטחים". התוצאה - התשואה לפדיון בהן נמוכה באופן קיצוני מה"נורמה", והאפשרות של ירידות שערים בהן, דוגמת זו שהתרחשה בשבוע האחרון, היא ממשית מאוד.

על מי סומכים יותר

צבי סטפק הוא יו"ר בית ההשקעות מיטב. גיא מני מנהל השקעות בקרנות הנאמנות במיט שותף בכתיבת מאמר זה. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.