האם המשק לקראת מחנק אשראי? במערכת הבנקאית סבורים שכן, ומצביעים על הנדל"ן כענף הראשון שייפגע. "לדרישות ההון החדשות של בנק ישראל משמעות משקית קריטית - עצירת צמיחת האשראי במשק, ויתכן שאף קיטון באשראי", אמר בכיר בבנק גדול, והוסיף "המערכת הבנקאית תתקשה לממן בשנה הקרובה את צורכי המגזר העסקי". לפי בדיקת "גלובס", כדי לעמוד בדרישות, על הבנקים להגדיל את ההון ב-30 מיליארד שקל, סכום השווה לרווח השנתי הממוצע המצטבר בתקופה של 5 שנים.

בנקאי אחר הזהיר ממצוקת אשראי, ואמר כי "יהיה במשק עודף ביקוש גדול מול היצע האשראי. תהיה מצוקת אשראי במשק, וההיצע לא ידביק את הביקוש". להערכתו, עיקר הבעיה צפויה בנדל"ן. "המפקח על הבנקים דואג ליציבות הבנקים, והממשלה רוצה להוריד את מחירי הדיור. יש התנגשות. תהיה מצוקת אשראי גדולה בנדל"ן. הבנקים נמצאים על סף המגבלות, ולא יכולים כמעט לממן נדל"ן. קבלנים יצטרכו לשלם יותר על האשראי - או לא לבנות", אמר הבנקאי.

הבכיר הזהיר מפני ההשלכות החמורות שיהיו ליעדי ההון "האגרסיביים" של בנק ישראל על המגזר העסקי. "השוק החוץ-בנקאי אמור למחזר בשנים 2012-2013 יותר מ-50 מיליארד שקל באג"ח קונצרניות. האם ניתן יהיה למחזר אג"ח אלו? הגופים המוסדיים מפחדים, וכבר ראינו שהם לא יודעים לנהל הסדרי חוב.

"הבנקים לא יוכלו - ולא תמיד ירצו - לקלוט את צורכי האשראי ואם כן, באיזה מחיר? כשהאג"ח של אי.די.בי נסחר בתשואה של 16%, נתקשה לדרוש ריבית נמוכה מכך מהמגזר העסקי".

מיישרים קו

להערכת הבכיר, אין מנוס מהקלת דרישות בנק ישראל. "אני מצפה, כי המפקח על הבנקים ימתח את התקופה שבה אנו נדרשים להגיע ליעד, מ-2016 ל-2018, או אפילו 2019, ושיוריד את היעד לשיעור נמוך יותר" אמר הבכיר.

בשבועות הקרובים אמור המפקח על הבנקים לפרסם את יעדי הלימות הון הליבה החדשים למערכת הבנקאית. דרישות ההון יאלצו את הבנקים להפנות את רווחיהם בשנים הקרובות לחיזוק ההון, ולא להגדלת האשראי.

כפי שנחשף ב"גלובס" באוקטובר 2011, בכוונת המפקח על הבנקים, דודו זקן, להגדיל את דרישת הון הליבה מ-7.5% כיום, ל-11% עד 2016. הלימות הון הליבה הגיעה בסוף הרבעון השלישי ל-7.81%.

בבנק ישראל מודעים לטענות שעולות במערכת הבנקאית בעניין דרישות ההון החדשות. בוועידת ישראל לעסקים של "גלובס", שהתקיימה באמצע החודש שעבר, אמר זקן בהתייחסו לכך כי "המתווה שייקבע (להון הליבה) ייקח בחשבון לא רק את המגמות בעולם, אלא גם את יכולת הבנקים לייצר הון, מבלי לפגוע ביכולתם לתמוך בפעילות הכלכלית".

עם זאת, בבנק ישראל סבורים כי על הבנקים בישראל ליישר קו עם הרגולציה העולמית, שבמסגרתה מתכנסים כל הבנקים ליעדי הון של באזל 3. מדינות אחדות, ובהן שבדיה, כופות על הבנקים שלהן להגיע ליעד הרבה לפני 2019. לכן, בפיקוח על הבנקים סבורים כי על הבנקים בישראל לא להישאר מאחור.

אחת הסיבות לדרישת בנק ישראל, היא ההחלטה להגדיר את חמשת הבנקים הגדולים כ-SIFI'S. על פי תקנות באזל 3, בכל מדינה יגדיר הרגולטור בנקים הנושאים סיכון מערכתי שייקראו - SIFI'S (Systemically Important Financial Institutions). מדובר בבנקים שאסור לאפשר להם להתמוטט, כי נפילתם תיצור פגיעה מערכתית כוללת במשק. לכן, נקבע כי יש להציב להם דרישות הלימות הון מחמירות יותר מלבנקים אחרים. כאמור, בנק ישראל החליט כי כל חמשת הבנקים הגדולים יוגדרו SIFI'S.

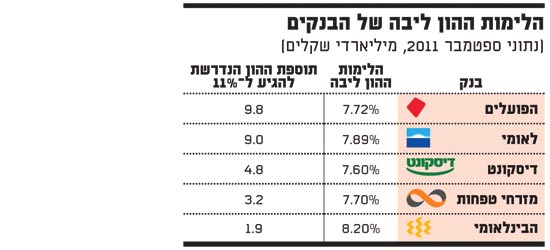

כיום עומדת הלימות הון הליבה של המערכת הבנקאית על 7.81%. הבינלאומי עומד על 8.2%; לאומי על 7.89% (מתחת ליעד המוצהר של הבנק 8%-8.5%); ואחריו הפועלים (7.72%); מזרחי טפחות (7.7%) ודיסקונט (7.6%).

מבדיקת "גלובס" עולה, כי כדי להגיע ליעד של 11% ללא צמיחה באשראי, על הבנקים להגדיל את ההון כמפורט: בנק הפועלים - 9.8 מיליארד שקל; לאומי - 9 מיליארד שקל, דיסקונט - 4.8 מיליארד שקל; מזרחי טפחות - 3.2 מיליארד שקל; הבינלאומי - 1.9 מיליארד שקל; אגוד - 800 מיליון שקל; ירושלים - 100 מיליון שקל.

הלימות ההון ליבה של הבנקים

פרשנות / דרור מרמור: המנופים לא ייעלמו מחר מהנוף

אחרי כל האזהרות והאיומים, על מצוקת אשראי שתחסל את ענף הנדל"ן, כדאי לזכור שגם ללא אשראי חדש, זמין וזול, קרוב לוודאי שהמנופים לא ייעלמו לנו מחר מהנוף. בדיוק כמו שמצוקת העובדים הנוראה, הנשמעת פה במשך כל השנים האחרונות - גם מקבלנים, שרק סוגרים מרפסת - לא ממש הפריעה בדיעבד לפריחת הענף.

מבחינות רבות, ועל זה בדיוק מצביעים כל אלה שמדברים תמיד על הסיכון בשוק איטי כמו נדל"ן, עשרות אלפי דירות חדשות כבר חצו את נקודת האל-חזור. כן או לא צניחת מחירים, כן או לא מימון זול, הדירות הללו חייבות להיבנות ולהימכר.

אם צריך, המוכר ייתן עוד הנחה. אם צריך, הוא יגייס מזומנים משוק ההון, בריבית גבוהה. אם צריך, גם הבנק יגמיש את הכללים, וישחרר עוד חבל. הכול כדי שהקבלן יישאר על הרגליים, וצרותיו לא יהפכו לצרה הפרטית של הבנק.

19,290 דירות חדשות לא מכורות היו כאן בסוף נובמבר - לעומת 15 אלף דירות במלאי בסוף 2009 ו-2010. נוסף על כך, קרקעות מדינה לכ-18 אלף דירות כבר שווקו ליזמים, שאמנם עדיין לא החלו לבנות עליהן דירה אחת, אבל ההלוואות שנטלו לרכישת הקרקע כבר מתחילות לדרוש ריבית.

זאת ועוד: בסוף הרבעון השלישי, עמד מספר הדירות בבנייה פעילה על 78 אלף - המספר הגבוה ביותר זה עשור, אחרי שברבעון השלישי הוחל בבניית 10,690 דירות - הרבעון הרביעי ברציפות, שבו הוחל בבנייתן של יותר מ-10,000 דירות, המספר המייצג בדרך כלל את היקף הביקוש (הגידול במשקי הבית).

נכון לעכשיו, סגירת ברז האשראי לא תמנע מהצינור הארוך להמשיך להתיז עלינו מים. הניסיון אמנם כבר לימד אותנו, שסגירת הברז מסוכנת ברמה הלאומית - בהנחה שמישהו אמור לדאוג לנו להיצע דירות, גם בטווח הבינוני והארוך - אבל בטווח הקצר, דחפנו לצינור מספיק מים.

כשעשרות אלפי משקיעים מנסים גם הם למכור כיום את דירותיהם (בעיקר בגלל הטבות מס שיסתיימו בסוף השנה); כשלמרות מצוקת ההיצע המדוברת, אין באמת ישראלים שגרים ברחוב; כשהקבלנים מבינים שמוטב למכור היום, כי מי יודע מה יהיה מחר; וכשמדינת ישראל עושה קולות של מי שמנסה להקים פה שוק מוסדי של דירות להשכרה (ולגופים המוסדיים, שיוכלו להיכנס לפיתוח ומימון השוק, יש מספיק מזומן בקופה), מצוקת האשראי לא בהכרח תשנה את מומנטום הירידות בתקופה הקרובה - עד שנתעורר בגל העליות הבא.

פרשנות / עירן פאר: בדרך לערבות ממשלה?

ההתנגשות בין דרישות בנק ישראל למדיניות הממשלה, בלתי-נמנעת. המפקח על הבנקים דואג ליציבות הבנקים, הממשלה דואגת לצמיחת המשק ושגשוגו.

בטווח הארוך, אין סתירה בין השניים; בלי מערכת בנקאית יציבה, המשק ייקלע למשברים. בלי בנקים חזקים שיספקו אשראי, המשק לא יוכל לצמוח.

אבל בטווח הקצר, יש סתירה מובנית. בנק ישראל הציב יעדי הון שיחייבו את הבנקים להקטין אשראי (נכסי סיכון בז'רגון הבנקאי), ולהגדיל את ההון. התוצאה הצפויה תהיה הקטנת היצע האשראי.

את הלחץ ירגיש קודם כל המגזר העסקי, קבוצות הלווים הגדולות, שכולנו מכירים, מאי.די.בי וצפונה. אלו, יידרשו להוריד חשיפה ולפרוע אשראי. אך ללווים הגדולים יש חלופות - בנקים זרים, הנפקת אג"ח בשוק ההון, עסקאות דו-צדדיות עם חברות ביטוח. האשראי שלהם אולי יתייקר, אבל יהיה להם אשראי.

בעיה חמורה יותר תהיה בנדל"ן. נדל"ן מטבעו הוא תחום עתיר הון ומינוף, כשאת ההון מספקים הבנקים. לרוב המכריע של הקבלנים אין יכולת להנפיק אג"ח, והם נשענים רק על המערכת הבנקאית.

כבר עכשיו, הבנקים סוגרים את הברז לנדל"ן, עליית המחירים המהירה הפחידה אותם ודרישות ההון של בנק ישראל היו קטליזטור. והנה הסתירה.

הממשלה רוצה הרבה בנייה, ומוקדם ככל האפשר, כדי לייצר היצע דירות ולגרום להורדת המחירים. אבל מי יממן את הבנייה המואצת? מי יממן את 49 אלף הדירות החדשות בשנה, שעליהן דיבר טרכטנברג? מי יממן את הבנייה על הקרקעות, שמשרד השיכון מפשיר במהירות? כנראה שלא הבנקים.

הפתרון ברור מאליו - על פי הכללים, רשאים בנקים להכיר בהקצאת הון נמוכה לנכסים מסוימים. למשל במשכנתאות, הבנקים מכירים על פי כללי באזל 2 ב-35 אגורות כנכס סיכון על כל שקל שהם נותנים כאשראי. מתן ערבות ממשלתית בשיעור מסוים לבנייה למגורים, תאפשר לבנקים לתת לקבלנים את המימון הנדרש - אך ללא פגיעה משמעותית בהון.

לאור הבעיה המתפתחת, לכל הפחות יש לדון בערבות ממשלתית ברצינות, ולשקול את התועלות שלה למשק מול העלויות. לרוע המזל, אין אף אחד שמסתכל על התמונה הכוללת של המשק, בעיות לא מטופלות והחלטות לא מתקבלות. משרד האוצר - הגוף הטבעי להוביל מהלך כזה - חלש כפי שלא היה שנים רבות. לכן, נראה שכרגיל בישראל, פתרון יימצא רק לאחר שיפרוץ משבר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.