בהמשך לסקירת השבוע שעבר, אני מביא הפעם עוד דרך לבדוק את מצב האופטימיות, או הפסימיות, בשוק המניות.

לצורך כך אשתמש גם הפעם באתרי Stockcharts ו-Barchart. אתרים אלו מאפשרים זאת בצורה פשוטה יחסית, עם יתרון בולט אחד: זה בחינם.

אתרכז בסקטור המניות בארה"ב, כי לדעתי נמצא שם עדיין השוק המוביל, והמשמעותי ביותר.

אחוז המניות מעל הממוצע הנע 200 יום (Barchart):

משה שלום 200 יום

גרף שבועי זה מייצג את אחוז המניות מבורסות NYSE, AMEX. NASDAQ הנמצאות מעל הממוצע הנע הפשוט 200 יום. ממוצע נע זה מייצג עבור רוב מנהלי הכספים את הטווח הארוך, והיות מניה מעליו מהווה עבורה סימן חיובי ביותר מבחינה פיננסית. שימו לב לשיאים ולשפלים היורדים (מוקפים באליפסות סגולות). רק מעבר מעל 85 האחוז בעלייה האחרונה תשנה מגמה יורדת קלאסית זו.

הקו סביב 10 או 20 תמיד יצר את הבסיס לשינוי כלפי מעלה, דהיינו עלייה במניות, והגעה לסביבות 80 או 90 הביא לשינוי שלילי, דהיינו ירידה במניות. דוגמא לתופעה זו הוא משבר אירופה האחרון (קיץ 2011), אשר אכן הפיל את האחוז לסביבות ה-15, וכך הכין את הקרקע (ב-4 לאוקטובר) לתחילת ראלי סוף השנה שאנו עדיין בעיצומו.

לדעתי, ועל פי גרף זה, יש עוד מרחב פעולה למהלך עליות נוסף (אשר יגיע כנראה לאחר התיקון הטכני המשמעותי הראשון). עלייה נוספת זו תביא את האחוז לקרבת הקו הכחול היורד, אשר עצר עד כה את כל העליות.

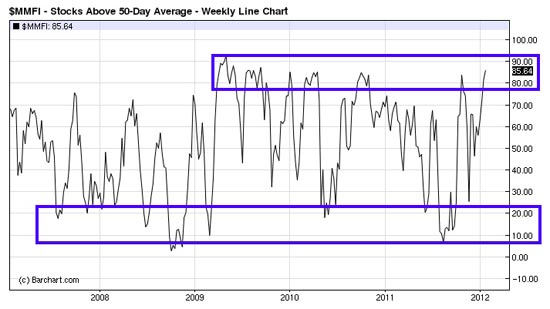

אחוז המניות מעל הממוצע הנע 50 יום (Barchart):

משה שלום 50 יום

זהו גרף שבועי של אחוז המניות מבורסות NYSE, AMEX. NASDAQ אשר נמצאות מעל הממוצע הנע הפשוט 50 יום. ממוצע נע זה מייצג עבור רוב מנהלי הכספים את הטווח הבינוני.

כאן, בניגוד לגרף הקודם, אנו רואים שהאחוז נמצא כבר באזור המסוכן, שבו מתחילים תיקונים טכניים מטה. אשלב את העובדה הזו עם מה שכתבתי על גרף ה-200, כדי לחזק את ההסתברות לתיקון מטה, בעתיד הקרוב.

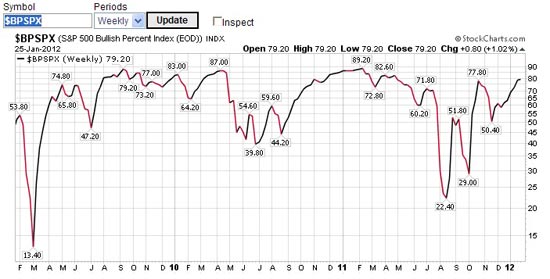

אחוז המניות המוגדרות כ"חיוביות" במדד S&P500) Stockcharts):

משה שלום חיוביות

גרף שבועי זה מראה את אחוז המניות, מתוך 500 מניות המדד, המוגדרות כ"חיוביות". לא ארחיב כאן על ההגדרה עצמה, אלא רק אזכיר שהיא בנויה על מצב המניה במתודולוגיה של Point And Figure, המהווה סוג של תצוגת מחיר המבטלת הרבה עיוותי זמן ומתרכזת יותר בערכי המחיר.

שימו לב, גם כאן, איך ניתן לזהות בקלות את אזור ה-80-90 כאזור המהווה קיצוניות של אופטימיות מצד המשקיעים במדד. מאז 2009, ירידה מתחת ל-50 הייתה סיבה טובה להתכונן לכניסה למניות, ועלייה מעל 70 להתכונן להיפוך שלילי בשוק.

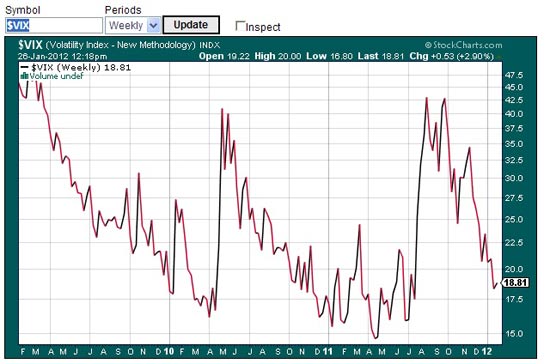

לבסוף אביא בפניכם את מדד הפחד (VIX) (Stockcharts):

משה שלום ויקס

זהו גרף שבועי של סטיית התקן על אופציות מדד S&P500. כאשר כותבי אופציות "חוששים" מן הנעשה, וזה בדרך כלל יקרה כאשר הם חושבים על ירידות, הם יבקשו יותר כסף מעל המחיר הנאיבי של האופציה.

כך תעלה סטית התקן, וכך נדע שהם חושבים שהירידות באופק. לעומת זאת, ירידה ב-VIXמצביעות על אופטימיות, והסכמת הכותבים לכתוב את האופציות בזול.

לאור השנים נקבעו נקבעו גם כאן גבולות. סביב 40-50 הוא החלק הקיצוני של הפחד, אשר בעקבותיו נראה שינוי חיובי בשוק, וסביב ה-10-20 הוא החלק שבו האופטימיות שולטת, ואשר צריך להתכונן לשינוי שלילי דווקא.

ה-VIX נמצא כרגע סביב 18.

אל הקיצון - וחזרה

מעבר לגרף המדדים, והמניות עצמן, אנו יכולים לקבל תחושה על מצב האופטימיות, והפסימיות, של השחקנים בשווקים על ידי כמה אמצעים.

בשבוע שעבר הראיתי את השימוש ביחס בין החלק הספקולטיבי, והשמרני יותר, בסקטור מסויים.השבוע אני הצגתי את השימוש באחוזים מעל, או מתחת לממוצעים נעים, אחוז המניות החיוביות על פי P&F, ומדד ה-VIX. כל אלו מראים מה חושבים השחקנים כרגע.

הערה חשובה עבור כל הכלים כולם: לא מעניין אותנו כל כך ההגעה אל האזורים הקיצוניים בגרפים, אלא היציאה משם. למשל הגעת אחוז המניות הנמצאות מעל הממוצע 200 לאזור ה-80 לא מהווה בעצמו טריגר לפעולה, אלא הירידה משם.

תמונת מצב S&P 500

משה שלום סנופי

למדד הזה, ולכול מדדי המניות האמריקאיים, הייתה עדנה השבוע.

מאז אמצע דצמבר המדד עולה ללא הפסקה, וללא תיקון טכני רציני כלשהו. הודעתו של בן ברננקי, לשמור על ריביות נמוכות עד סוף 2014, הוסיפה גם היא שמן על המדורה ביום רביעי, וכך קיבלנו באותו יום סיום חיובי, ומפתיע, לאחר יום כללי של ירידות תוך יומיות. (1 סגול בגרף).

הסיכוי הטוב לחצית הממוצעים הנעים 50 ו-200 (2 סגול) גם הוא עוזר הרבה לצד האופטימי של הדברים.

נתוני המקרו האחרונים, ומדיניות כה מרחיבה, וכה ארוכת טווח, מוסיפה עוד חיוב מובנה לגבי המשקיעים. אלו ממשיכים להשקיע במניות, וזאת על מנת לקבל תשואה מעבר ל-0 המובטח על ידי הפד שנים קדימה.

טכנית, ניתן לציין את 1290 כרמת תמיכה קריטית, שרק חצייתה מטה תהווה נורת אזהרה רצינית. דרך אגב שימו לב כמה היא חשובה היסטורית למדד הזה. ציירתי אליפסות סביב כל מפגש בינה, ובין המחיר בטווח המוצג.

מובן מאליו שבחזית האינדיקאטורים אנו רואים עדיין רק אישור לתנועה החיובית, ולכן, מכול הנאמר כאן אסכם, ואציין, שרק חצייה של קו המגמה הכחול התומך בינתיים במחיר, יהווה סימן ראשוני לחולשה.

-

-

-

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.