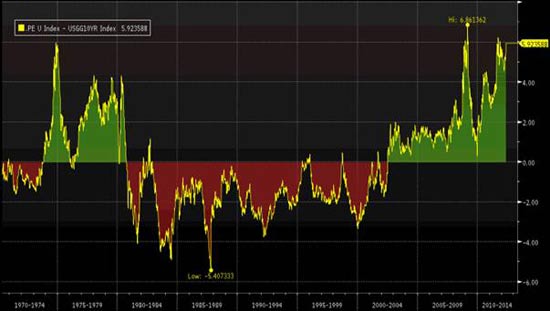

"פרמיית הסיכון של שוק המניות", המשקף את הפער בין התשואה הצפויה הגלומה בשוק המניות לבין התשואה הגלומה באג"ח - הולכת וגדלה באחרונה, כך מסכמים היום (א') כלכלני בית ההשקעות פסגות, בסקירת המאקרו השבועית שלהם. לפיכך, מציינים בבית ההשקעות כי השוק בארה"ב נראה אטרקטיבי וצפוי לעלות בטווך הבינוני-ארוך.

אורי גרינפלד, כלכלן המאקו של בית ההשקעות, מציין כי פרמייצ הסיכון נמצאת ברמת שיא שלא נראתה מאז מארס 2009, על רקע הראלי שהתרחש בשוק האג"ח האמריקניות ב-9 השבועות האחרונים, אשר לדבריו "מביאות כידוע לירידה בתשואות העתידיות שמגולמות בהן ולהיפך".

אורי גרינפלד, פסגות

"לכן, בתקופות כמו החודשיים האחרונים בהן מחירי המניות יורדים ומחירי האג"ח עולים, הפער בין התשואה הצפויה הגלומה בשוק המניות לבין התשואה הגלומה באג"ח הולך וגדל", כותבים בפסגות.

עוד מסביר גרינפלד כי פרמיית הסיכון המדוברת הינה הבסיס למודל תמחור שווקים, אשר נקרא גם "מודל הפד". "את התשובה לשאלה אם 'מודל הפד' עובד או לא נשאיר לגדולים וחכמים מאיתנו למצוא", כותב גרינפלד, ומציין: "כספם של המשקיעים הפרטיים בארה"ב ובאירופה לא יושב בשוק המניות".

"כיוון שהתשואה האבסולוטית באג"ח ממש לא מעניינת ואפילו שלילית במונחים ריאליים, אם הציבור האמריקאי יחליט מתישהו שהוא מוכן להגדיל סיכונים, שוק המניות נראה מאוד אטרקטיבי מבחינתו", כותבים בפסגות, "מה שיוצר פוטנציאל משמעותי למדדים האמריקאים לטווח הבינוני ארוך".

"נוסיף לכך גם את העובדה שהכלכלה האמריקאית נראית טוב יותר מזו האירופאית ואת החשיפה של החברות האמריקאיות לשווקים המתעוררים והרי הסיבות העיקריות להמלצה על חשיפת יתר לארה"ב", מסכם גרינפלד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.