אולי זו רק עוד קומבינה שיווקית, דרך נוספת לפתות משקיעים חסרי ישע ומפוחדים. ואולי זה הדבר האמיתי, אסטרטגיה נכונה ומוכחת שמתייחסת לתנאי הכלכלה והשוק הנוכחיים. בין אם זה אכן הדבר האמיתי או לא, אתם צפויים למצוא יותר ויותר קרנות "מגננה של מניות" מושקות ומשווקות בימינו.

הנה דוגמה: AQR Capital Management, שהמנהל המייסד שלה הוא קליף אסנס, השיקה החודש ארבע קרנות "דפנסיביות" כאלה, שמיועדות להשיג תשואות מנייתיות עם פחות תנודתיות מכפי שיש למניות בדרך כלל.

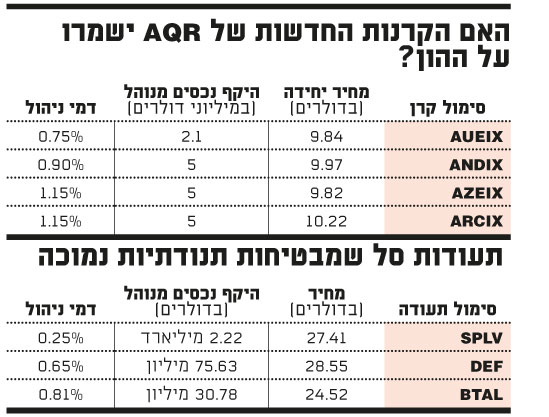

הקרנות שהושקו הן AQR U.S. Defensive Equity Fund (סימול: AUEIX), AQR International Defensive Equity (ANDIX), AQR Emerging Defensive Equity (AZEIX) ו- AQR Risk-Balanced Commodities Strategy Fund (ARCIX) - כולן מופצות באמצעות יועצים.

"כאשר דור הבייבי בומרס (ילידי 1946-1964) עובר ממקסום של הון לשמירה של הון, פתרונות ההשקעה החלופיים הללו יכולים לאפשר ליועצים פיננסיים להתקרב יותר אל יעדי ההשקעה של לקוחותיהם", נאמר בהודעת AQR.

קיימות גם שלוש תעודות סל שמבטיחות תנודתיות נמוכה: Guggenheim Defensive Equity (DEF), שעוקבת אחרי מדד שנקרא Sabrient Defensive Equity; PowerShares S&P 500 Low Volatility Portfolio (SPLV); ו- QuantShares U.S. Market Neutral Anti-Beta Fund (BTAL).

האם קרנות כאלה צריכות למלא תפקיד בתיקים שלכם? כללית התשובה חיובית, בייחוד אם אתם ממילא חשופים לשוק. הגבלת תנודתיות והאפשרות של הפסדים, היא דבר טוב כשאתם מנסים לשמר את ההון שלכם. עם זאת, כמה מומחים אומרים שיש אולי דרכים פחות יקרות או יותר טובות לקבל תשואות מנייתיות עם פחות תנודתיות.

עשה זאת בעצמך

"כשאני שומע את המילים 'מניית מגננה' אני חושב על אופציית PUT על מדד מניות מגוון כמו 500 S&P", אומר צבי בודי, פרופסור באוניברסיטת בוסטון ואחד ממחברי הספר "Risk Less and Prosper" ("סכן פחות והתעשר").

"קניית אופציית PUT כאשר אתה מחזיק את נכס הבסיס, היא המגננה הטובה ביותר מפני סכנת ירידה. התשואה שלה מצויה במתאם שלילי מוחלט עם הסיכון של המניות", הוא אומר.

לדברי בודי, אלו שרוצים לנסות את המגננה הזו בבית, צריכים לשקול לקנות פוט מסוג SPX LEAPs. הוא מציין ש-CBOE (בורסת החוזים העתידיים בשיקגו) השיקה באחרונה חוזי PUT על ה-500 S&P באורך של חמש שנים.

מומחים אחרים מסכימים שאסטרטגיה של תנודתיות הגיונית בשוק הנוכחי, אבל רוב איביטס, המייסד והאסטרטג הראשי של סאנגארדן אינווסטמנט ריסרץ', אומר שיש כמה יתרונות וחסרונות לקרנות AQR. בין היתרונות הוא מזכיר שהקרנות הללו מנהלות סכום כסף די רציני, 40 מיליארד דולר. בנוסף לכך, העמלה, או שיעור העלות למשקיע בקרנות המניות הדפנסיביות, מוגבלים.

בצד השלילה, איביטס אומר ש"גישה כמותית טהורה יכולה להיות קמצנית מדי להשקעה ממוקדת בטא, כלומר תנודתיות, בתנאי שוק שונים מאלו שיש לנו היום". הוא תוהה אם חברות הקרנות הללו אינן ממציאות את "טעם היום", כדי לספק את האופנה החולפת העכשווית. "יש תמיד חשש עם מוצר חדש שמגיע לשוק, מפני שאתה תוהה אם הם לא מתמקדים מדי בשיגעון חולף, ואגב כך מוהלים את כל ההשקעה במים", הוא אומר.

איביטס מעדיף תעודות סל לתנודתיות נמוכה כמו SPLV, שלדבריו היא יותר "אסטרטגיה שנוסתה בקרב". היא מבוססת על מדד שקיים מאז 1991, ודמי הניהול שלה הם 1% מהנכסים בסך הכול.

בנוסף, התעודה הזו משקיעה במניות "לא רק במגזרי המגננה המסורתיים". לדוגמה, תעודת S&P 500 Low Volatility מורכבת ממאה המניות ממדד 500 S&P, שהתנודתיות המגולמת שלהן הייתה הנמוכה ביותר ב-12 החודשים האחרונים. היא משקיעה לפחות 90% מסך נכסיה במניות רגילות מהמדד הזה. חמש ההחזקות הגדולות יותר כרגע הן סאותרן, קימברלי-קלארק, דיוק אנרג'י, וולמארט סטורס ואלטריה.

בצעו בדיקת נאותות

אם אתם לא הטיפוסים של "משקיע עשה זאת בעצמך", קרנות מניות דפנסיביות יכולות למלא תפקיד בתיק שלכם, אומרים מומחים אחרים. "הקרנות הללו יכולות להיות אופציה טובה לאנשים שרוצים חשיפה למניות עם פחות סיכון", אומר ג'רי מיקוליס, מנהל ההשקעות הראשי בחברת ברינטון איטון, וממחברי הספר "הקצאת נכסים להדיוטות".

כללית, מיקוליס מסכים עם בודי ואיביטס, שאסטרטגיות של תנודתיות נמוכה כמו אלה של קרנות AQR נוטות לצמצם, אם כי לא למנוע לחלוטין, הפסדים של ירידות, ולהגביל רווחים של עליות. אבל גם אם הקרנות נראות לכם בסדר במבט ראשון, צריך עדיין לבצע בדיקות נאותות. למשל, המשקיעים צריכים לבדוק מקרוב איך הנכסים מושקעים בקרנות המגננה. "צריך להיזהר מהקצאות לסקטורים שמבוססות על שווי שוק", הוא אומר.

"במקרים רבים, הקרנות הללו יהיו מושקעות מדי במגזרי מגננה כמו חברות חשמל ושירותי בריאות. זה לא בהכרח דבר רע, אך המשקיעים צריכים להיות מודעים לכך ולהיזהר מפני השלכות לא רצויות", אומר מיקוליס.

בדיקה נוספת היא אם לקרן יש גידור מפני "סיכון זנב" - תנודה של יותר משלוש סטיות תקן מהממוצע. "ללא גידור מפורש של הסיכון הזה, הדאונסייד עלול להיות משמעותי", מיקוליס אומר.

בודי מוסיף מילה של זהירות לגבי כל "קרנות המניות הדפנסיביות": רבות מהן, אם לא כולן, נעות במתאם חיובי לשוק המניות הרחב. פירוש הדבר הוא חשיפה מוגברת לסיכון שאתם, המשקיעים, מנסים לצמצם.

האם הקרנות החדשות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.