בנק ישראל מוטרד ממצבה הפיננסי של אי.די.בי . ל"גלובס" נודע כי המפקח על הבנקים, דודו זקן, הנחה את הבנקים לסווג את החוב של אי.די.בי, שבשליטת נוחי דנקנר, כחוב בעייתי. עוד נודע כי בחלק מהבנקים, כולל בנק גדול אחד, כבר בוצע הסיווג וההפרשה נערכה בדוחות קודמים. בבנק ישראל סירבו להתייחס לידיעה.

היקף החובות של אי.די.בי לבנקים נחלק בין חברות הקבוצה: החוב של בעלת השליטה גנדן מוערך ב-500 מיליון שקל, החוב של אי.די.בי אחזקות עומד על 130 מיליון שקל, ואילו החוב של אי.די.בי פתוח, שמצבה הפיננסי טוב משל החברות הקודמות, עומד על כ-2 מיליארד שקל.

החוב שיסווג כחוב בעייתי הוא האשראי שניתן לחברות ההחזקה העומדות בראש הפירמידה, ולא אשראי שניתן לחברות בנות, דוגמת סלקום ושופרסל או כור. רוב האשראי נלקח מבנק הפועלים ובנק לאומי. לאומי חשוף בעיקר באמצעות האשראי שהעניק לגנדן.

רמת הסיכון הגבוהה ביותר

עוד נודע כי בבנק ישראל ביקשו לוודא גם כי החוב של החברה האם גנדן יוגדר כבעייתי. כבר ברבעון הראשון הפרישו לאומי ומזרחי-טפחות בגין חובות גנדן סכום המוערך ב-240 מיליון שקל לפחות. ההפרשה נעשתה בשל העובדה שמניות אי.די.בי שבידי דנקנר, שהיו הבטוחה לחוב, התרסקו באותה תקופה בעשרות אחוזים, כך ששוויין היה, ועדיין, נמוך משמעותית מהחוב של גנדן.

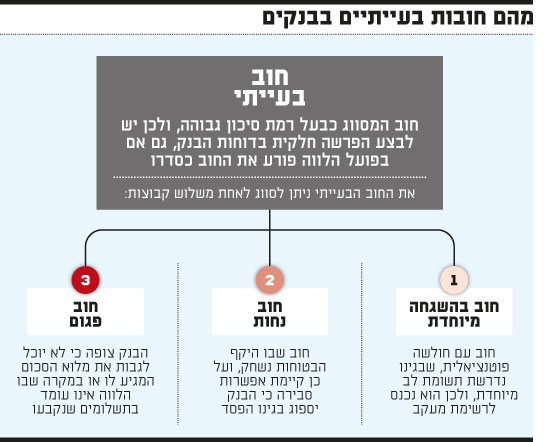

בנק ישראל קבע את כללי הסיווג של חובות בעייתיים של בנקים קיימים שלושה סוגים של חובות בעייתיים: חוב בהשגחה מיוחדת, חוב נחות וחוב פגום. עפ"י הערכות, יצטרכו הבנקים לסווג את החוב של אי.די.בי כחוב פגום, שהוא החוב בעל רמת הסיכון הגבוהה ביותר.

חוב פגום מוגדר כאשראי שהבנק צופה שלא יכול לגבות, בהתבסס על מידע קיים. עפ"י הכללים שנקבעו, על הבנק לבחון אם הלווה מסוגל לגייס חוב ממקורות אחרים בריבית שוק מקובלת. כיום האג"ח של אי.די.בי נסחרות בתשואה גבוהה של עשרות אחוזים, כך שמיחזור חוב במצבה הנוכחי הוא משימה בלתי אפשרית. עפ"י הכללים, אם חוב מוגדר כחוב פגום, על הבנק להפריש לפחות 4% מהיקף החוב.

מצבה הפיננסי של אי.די.בי רעוע זה זמן. נכון לסוף הרבעון הראשון של השנה, לאי.די.בי אחזקות חובות בהיקף כולל של יותר מ-2 מיליארד שקל, כנגד 485 מיליון שקל שבקופתה, וגירעון בהון העצמי של 634 מיליון שקל. החברה נדרשת לפרוע חוב בשווי 375 מיליון שקל עד סוף 2013, כדי לעמוד בחובותיה בשנה זאת. בהתאם לכך נסחרות האג"ח של החברה בתשואה של עד 115%.

קונצרן אי.די.בי צפוי לפרסם את דוחותיו לרבעון השני בשבוע הבא. בימים אלה מקיימת הרשות מגעים עם אי.די.בי, ובוחנת איתה האם על הקבוצה להצמיד הערת "עסק חי". דנקנר אמר לא אחת כי אין בכוונתו להגיע להסדר חוב עם בעלי האג"ח והבנקים ובשנה האחרונה הוא פועל בנחישות למימוש נכסים. בין היתר מכר את כלל תעשיות ללן בלווטניק, וניסה למכור את כלל ביטוח. במקביל מנסים בקונצרן לגייס מימון או להכניס משקיע.

מאי.די.בי נמסר בתגובה: "לאי.די.בי אחזקות יתרות מזומנים המאפשרות לה לשלם את מלוא חובותיה לטווח של כשנה והיא אינה נתונה לשום לחץ של נזילות בטווח הקרוב. הנהלת החברה פועלת בימים אלה בשקידה ובנחישות כדי להגדיל באופן משמעותי את היתרות הנזילות של החברה ולהבטיח את איתנותה הפיננסית בטווח הארוך, זאת בהתבסס, בין היתר, על היותה של הקבוצה בעלת תיק נכסים איכותי בעל פוטנציאל השבחה משמעותי מאוד בטווח הארוך".

מהם חובות בעייתיים

המספרים של אי די בי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.