כל הניסיונות של נוחי דנקנר למנוע צירוף הערת "עסק חי" לדוחות אי.די.בי אחזקות לרבעון השני, שיפורסמו מחר, עלו עד כה בתוהו. זאת, לאחר שנכשלו ניסיונות של הרגע האחרון לגייס משקיע שיזרים הון לקבוצה.

משמעות הערת "עסק חי" היא כי יש ספק בדבר יכולתה של אי.די.בי אחזקות לפרוע חובותיה בשנתיים הקרובות. נוכח זאת, יכולים מחזיקי האג"ח של החברה, גם אם לא בטוח שכך יעשו, לדרוש פירעון מיידי של החוב, או לכל הפחות לדרוש מהחברה להציג בפניהם את תוכניתה להעמדת מקורות לתשלום החוב.

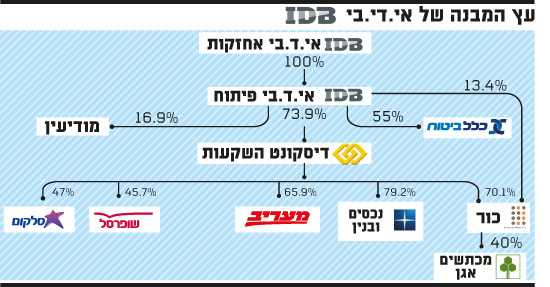

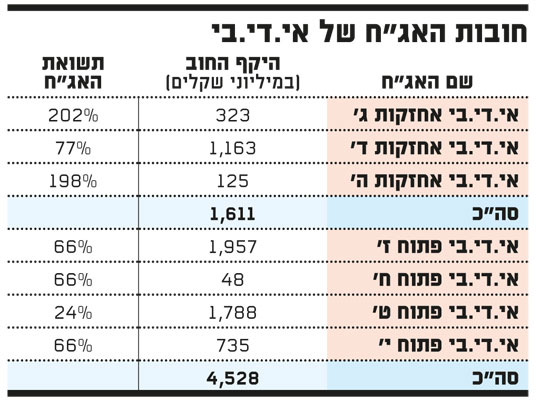

אי.די.בי אחזקות, קונצרן ענק החולש על חברות רבות ובהן סלקום, שופרסל, כלל ביטוח, אלרון ונכסים ובניין, נמצאת היום במצב פיננסי מאתגר, ולראייה - אגרות החוב של החברה נסחרות בתשואות של מאות אחוזים. היקף החוב הכולל שלה הוא כ-2 מיליארד שקל, 1.6 מיליארד שקל מתוכם לבעלי האג"ח. בחודש דצמבר הקרוב אמורה אי.די.בי אחזקות לפרוע תשלום ריבית של 65 מיליון שקל לאג"ח ד', וביוני 2013 יהיה עליה לפרוע כ-245 מיליון שקל נוספים.

בקופתה נמצאים כיום כ-220 מיליון שקל.

נכון לעכשיו, מחודש יוני 2013 לא יהיו לאי.די.בי מקורות לעמוד בהתחייבויותיה. אי.די.בי אחזקות אינה יכולה להסתמך על דיבידנדים מהחברה הבת אי.די.בי פתוח, שבאמצעותה מוחזקות יתר החברות בקבוצה, נוכח יתרת רווחים שלילית לחלוקה בחברת הבת, והתחייבות שלה שלא לחלק דיבידנדים במסגרת התניות פיננסיות מול הבנקים המלווים. על כן על חברת האם למצוא מקורות שיזרימו הון לקופתה באופן ישיר, כאשר מהלכים שאותם ניסתה לבצע בינתיים מול משקיעים פוטנציאליים לא הניבו פרי.

שתי אפשרויות פתוחות

בחודש מארס האחרון הצליחה אי.די.בי אחזקות לגייס הון בהיקף 321 מיליון שקל באמצעות הנפקת מניות, שבוצעה ברובה לגופים המקורבים לדנקנר. הללו ספגו מאז ההנפקה הפסדים של כ-50% על המניות שרכשו. אפשרות של הנפקה נוספת אינה נראית סבירה כעת, ולמעשה שתי האפשרויות שנותרו פתוחות עבור הקבוצה כדי להצטייד במזומנים הדרושים לה הן הזרמה של בעלי מניות קיימים או הכנסת משקיע חיצוני, שיצטרף לגרעין השליטה באי.די.בי.

דנקנר אמר לא אחת בעבר כי אין בכוונתו להגיע להסדר חוב עם נושיו, ולשם כך הוא פועל בכל דרך אפשרית לממש נכסים ולעמוד בהתחייבויות. בינתיים הוא מכר את השליטה בכלל תעשיות לידי לן בלווטניק תמורת 1.27 מיליארד שקל, וכן אץ השליטה בחברות פאנדטק, מקסימה המ-לט והחברה הבת של כלל ביטוח, גארד.

בימים האחרונים נערכו דיונים בין הנהלת אי.די.בי אחזקות, רואי החשבון שלה, אנשי מחלקת התאגידים ברשות ניירות ערך ונאמני האג"ח של החברה. הצדדים דנו בהשלכות של הערת "עסק חי". ככל הידוע, הצליחו אנשי אי.די.בי לשכנע את רואי החשבון ורשות ני"ע כי הערה כזו לא תופיע בדוחות אי.די.בי פתוח, שלה חובות של 6.6 מיליארד שקל. הסיבות לכך הן כי בקופתה נותרו מעל חצי מיליארד שקל מזומנים (נכון לסוף הרבעון הראשון), שמספיקים לתשלום חובות האג"ח עד חודש מארס 2013, וכן לאור מהלך נרחב של מימוש נכסים שאותו מקדם דנקנר. בהתאם, אג"ח אי.די.בי פתוח נסחרות בתשואות של עד 66% "בלבד".

אך בעיותיו של דנקנר אינן מסתכמות רק אל מול מחזיקי האג"ח שלו. לקבוצת אי.די.בי חובות גם למערכת הבנקאית, ובאחרונה הורה המפקח על הבנקים, דודו זקן, לסווג את חובות הקבוצה כבעייתים או כחובות פגומים. כלומר ככאלה שהבנק לא יוכל לגבות. היקף החובות נחלק בין כמה מחברות הקבוצה, והוא ניטל בעיקר מבנק לאומי ובנק הפועלים. החוב של בעלת השליטה באי.די.בי אחזקות, חברת גנדן הפרטית של דנקנר, מוערך ב-500 מיליון שקל; החוב של אי.די.בי אחזקות לבנקים עומד על 130 מיליון שקל; ואילו החוב של אי.די.בי פתוח לבנקים עומד על כ-2 מיליארד שקל.

בגין חובותיה של גנדן, כבר הפרישו בנק לאומי ומזרחי-טפחות סכום המוערך ב-240 מיליון שקל לפחות, נוכח התרסקות מניות אי.די.בי אחזקות שהיוו בטוחה לחוב.

עץ המבנה

חובות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.