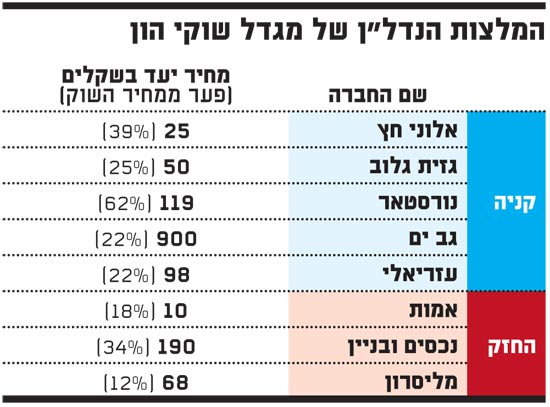

סימני ההאטה המתרבים בארץ ובעולם, וחוסר הוודאות לגבי עתיד הכלכלות המרכזיות בעולם והשפעתן על השוק המקומי, מעוררים את חששותיו של בית ההשקעות מגדל שוקי הון, שמפרסם היום עדכון שלילי למניות הנדל"ן המניב הישראליות.

האנליסט אדר עציוני ציין בסקירתו כי "אנו סבורים שרמת הסיכון בהשקעה בחברות הנדל"ן המניב בישראל עלתה, וממליצים להחזיק בסקטור פחות ממשקל שוק. קיימת העדפה להשקעה בחברות יציבות ופחות ממונפות, עם עדיפות לחברות הישראליות הגדולות הפעילות בחו"ל".

במגדל שוקי הון מזהים שינוי שעובר על שוק הנדל"ן המניב המקומי, ומציינים כי "לאחר תקופת שגשוג, הרבעון האחרון הצביע על יציבות בתוצאות רוב החברות שפעילות בישראל. אנו סבורים כי השיא כבר מאחורינו".

"מצפים לתחילת האטה"

בהתאם לכך, בבית ההשקעות סבורים כי "בכל הקשור לשיעורי התפוסה ולגובה שכר דירה, הסיכוי שנראה המשך עלייה הוא נמוך משמעותית מהסיכוי למגמת ירידה. התגברות הרגולציה, מחאות חברתיות, מחסור באשראי, העלאת מיסים ומורל לאומי ירוד הם לא סביבה המעודדת צריכה והמשך צמיחה, וזאת אם נשכח לרגע הפתעות אפשריות בפן הביטחוני".

במגדל שוקי הון מדגישים כי "איננו מצפים לקטסטרופות בטווח הקצר, אלא לתחילת האטה בקצב הגידול בפעילות (שכבר החלה), ומ-2013 לתחילת נסיגה בהכנסות. הקצב המתון יחסית בירידת הביצועים מקורו בחוזי השכירות אשר אורכם הוא 3-5 שנים, מה שגורם להשפעות הנוכחיות במשק לחלחל בהדרגה אל התוצאות בעת חידושי חוזים".

במגדל שוקי הון מעריכים ירידה של 10%-15% בדמי השכירות בנכסים בטווח של שנה-שנתיים מהיום.

לפי בית ההשקעות, "משמעות הדבר היא פגיעה לא נעימה בהכנסות חברות הקניונים, אשר יכולה להיות קריטית להישרדותן של החברות הממונפות יותר. מלבד שכ"ד, עומק ההאטה גם יקבע את גורל השוכרים, אשר בתורם ישפיעו על אחוזי התפוסה בקניונים שכיום נושקים ל-100%".

בעקבות שינוי הגישה לענף, במגדל שוקי הון סבורים כי "החשיבות כיום היא בהעדפות בין החברות השונות בסקטור, כאשר צריכה להיות העדפה לחברות הדפנסיביות יותר.

"יש יתרון להיחשף לפעילות נדל"ן בחו"ל דרך החברות הישראליות המובילות (בעיקר גזית גלוב ואלוני חץ), על חשבון החברות שפעילותן מרוכזת בישראל", מוסיפים שם, "זאת בעיקר משיקולי פיזור (גיאוגרפי ומטבעי) ושיקולי תמחור (דיסקאונט גבוה יחסית לעומת חברות הבנות והסקטור).

הורדת דירוג למליסרון

מבין המלצותיו של האנליסט עציוני, בולט לחיוב העדכון שהוא מעניק למניות עזריאלי וגב ים, עם המלצות "קנייה".

לגבי החברה של דוד עזריאלי, מציין עציוני כי אמנם יש לה הרבה מה להפסיד מהמפנה השלילי הצפוי בשוק הנדל"ן המניב בישראל, בשל ההרעה הצפויה במצב הכלכלי, אך כי "מאפייניה הפיננסיים החזקים מציבים אותה בעמדה טובה מאוד להתמודדות זו, ואף לניצול הזדמנויות. עם דיסקאונט דומה לשאר חברות הסקטור, עדיף להימצא בחברה חסונה כמו עזריאלי".

בעניין גב ים מקבוצת אי.די.בי של נוחי דנקנר עציוני מציין כי היא "תחוש את ההאטה הצפויה, אולם, להערכתנו, באופן מתון יותר ממתחרותיה".

עציוני סבור כי "למרות הצפי השלילי שלנו לגבי ענף המשרדים בישראל, אנו סבורים כי רוב הייזום של גב ים סולידי יחסית, והחברה נהנית מדומיננטיות נקודתית (הנדירה בענף המשרדים) בעיקר בחיפה, הרצליה ובעתיד גם בבאר שבע, שתמתן את ההשפעות העתידיות השליליות על נכסיה".

מנגד, עציוני מוריד המלצה למניית מליסרון ל"החזק", וממליץ להקטין את החשיפה אליה לטובת מניית עזריאלי.

עציוני מעריך כי למליסרון כמה מנועי צמיחה פוטנציאליים בתחום הקניונים בישראל, אולם מנגד מציין כי "יחס חוב לנכס (LTV) של כ-73% הוא גבוה, ואף מסוכן בימים שבהם נראה כי שיאו של ענף הקניונים כבר מאחורינו".

לכן, לפי עציוני, "למרות צפי לתוצאות טובות יחסית בשני הרבעונים הקרובים, רמת הסיכון בהשקעה במליסרון כיום עלתה מהותית בשל סוגיית המינוף". עציוני ממליץ להמתין ולראות כיצד החברה תטפל בעניין זה.

המלצות הנדלן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.